Самое важное по теме: "как получить льготы по ндфл" с комментариями профессионалов. Внимательно прочтите статью и если что-то будет не понятно вы всегда можете задать вопрос нашему дежурному юристу.

Льгота по НДФЛ: кому положена? Документы на льготу по НДФЛ

Налог на доходы физических лиц сокращенно принято называть НДФЛ. 2017 год принес ряд изменений для тех, кто пользуется налоговыми вычетами. Вернее, затронуты только некоторые категории лиц. Так, меняются суммы вычетов для родителей с детьми-инвалидами. Однако льготы по налогам могут получать не только родители. Но следует предоставить полный пакет документов, который и подтвердит право на налоговый вычет и уменьшение налоговой базы.

Данный налог взимается с тех, кто получает какой-либо доход. То есть любой работающий человек платит в казну государства определенную сумму. Ее процент изменяется в зависимости от того, является ли человек резидентом страны, а также какие именно доходы он получает: от основной деятельности или же дивиденды.

В большинстве случаев любой гражданин Российской Федерации выплачивает в налоговую службу сумму, равную тринадцати процентам от заработной платы. Полагаются ли льготы по НДФЛ каким-либо категория граждан? Да. Однако процент при этом не уменьшается, изменяется лишь налогооблагаемая база.

Под базой понимается сумма, которая подлежит налогообложению. То есть, если человек имеет начисленную заработную плату в размере десяти тысяч рублей, то именно от нее берутся описанные выше тринадцать процентов.

То есть в итоге работник получит на руки 8700 рублей. Разумеется, следует рассматривать каждый случай отдельно. Это связано с тем, что есть ряд начислений, которые и вовсе не подлежат налогообложению.

Итак, какие виды стоит сразу исключить из налоговой базы? Это сложно считать льготами по НДФЛ, так как ими пользуются все без исключения граждане РФ. Это прописано в Трудовом кодексе страны.

В первую очередь стоит отметить материальную помощь. Согласно действующему законодательству, работник имеет право на материальную помощь до четырех тысяч рублей, которая не будет облагаться тринадцатью процентами. Стоит учитывать, что расчет общей суммы берется нарастающим итогом с начала календарного года. То есть, если работник в январе получил четыре тысячи рублей в честь нового года, то все остальные начисления материальной помощи будут облагаться налогом на доходы.

Вторым пунктом считаются компенсационные выплаты. Например, при сокращении штата. Сюда же можно отнести и компенсацию, которую работник получает за медицинский осмотр при поступлении на работу.

Льготы по НДФЛ могут получать разные категории лиц.

К первым можно отнести тех, кто имеет право на личный вычет. Если человек имеет удостоверение участника боевых действий, то у него есть право на ежемесячный вычет в размере пятисот рублей. Это означает, что именно эта сумма не будет облагаться тринадцатью процентами. К этой группе можно отнести и инвалидов второй и первой группы.

Вторая группа имеет право на льготы по НДФЛ на детей. Причем не имеет значения, одинокий родитель или нет. Меняется только суммы вычета, а не сам факт получения. Также стоит отметить, что в НДФЛ 2017 года произошли изменения. Изменились суммы, которые полагаются опекунам и родителям детей-инвалидов. Первые получают шесть тысяч вычета, в то время как родители имеют право на двенадцать.

Сразу стоит отметить, что до 2011 года каждый гражданин имел право на вычет в размере 400 рублей. Однако в дальнейшем эту функцию убрали, зато увеличили вычеты на детей.

Льгота по НДФЛ предоставляется только после того, как сотрудник принесет в бухгалтерию пакет документов:

- Личное заявление. Может заполняться в свободной форме, а может осуществляться по образцу предприятия. Обязательно указывается, по какой причине гражданин имеет право на вычет, а также прилагается список документов.

- Копия удостоверения участника боевых действий или же копия справки об инвалидности. Примечательно, что удостоверение выдается бессрочно, в то время как справка об установлении инвалидности может иметь свой срок. В такой ситуации, придется ежегодно обновлять ее и писать новое заявление.

- Справка по форме 2-НДФЛ, если сотрудник устраивается на новую работу. Имеется в виду документация за текущий год. То есть если работник хочет получить вычет по НДФЛ 2017 года на новом месте работы, а с предыдущего он уволился в 2016-м, то справки ему не нужны.

Для тех, кто имеет детей, но при этом состоит в браке, или же ребенок имеет официально двух родителей, также существуют льготы. Что необходимо в этом случае?

- Заявление на льготу по НДФЛ. Здесь указывается ФИО работника, а также данные ребенка или же детей (фамилия, имя, отчество, дата рождения);

- Копии свидетельства о рождении детей.

- В случае, если дети старше 18 лет, но обучаются в учебном заведении по очной форме, то необходим оригинал справки с места учебы, который подтверждает данный факт.

- В случае если один из родителей менял фамилию и в документах о приеме на работу и свидетельстве о рождении стоят разные данные, нужно также принести свидетельство о смене фамилии.

- Справка НДФЛ за текущий год в том случае, если работник устроился на новую работу.

Если работник подходит под категорию «одинокий родитель», то вычеты ему предоставляются в двойном размере. Если за первого ребенка обычно дают вычет в размере 1400 рублей, то мать-одиночка получает 2800 рублей.

Какие документы на льготу по НДФЛ должны принести вдовы и матери-одиночки? В принципе, список повторяется. Однако помимо основного пакета документов, который приносят и родители в полных семьях, им также нужно принести справку по форме 25, которая подтверждает статус матери-одиночки, или же свидетельство о смерти второго родителя.

Также необходимо ежегодно приносить и копию паспорта, в особенности страницы о семейном положении. Льготы для одинокого родителя прекращаются с месяца, который следует за месяцем вступления в брак. Поэтому многие работодатели просят вписывать работников в заявление фразу о том, что они обязуются сообщить о смене своего семейного положения.

Как же рассчитывают налоги для тех, кто имеет льготы?

Каждый работник может самостоятельно проверить, как работает бухгалтерии. Для этого необходимо произвести простые расчеты льготы по НДФЛ.

Сумма заработной платы сотрудника должна быть уменьшена на сумму вычета. Так, если ребенок у одинокого родителя один, то он может смело вычитать из своего заработка 2800 рублей. А уже полученное число умножается на тринадцать процентов.

Также стоит отметить, что суммы на каждого ребенка меняются. Если на первого и второго полная семья получает по 1400 руб., то третий уже принесет вычет в сумме 3000 рублей. Так, родитель, который имеет троих детей, может надеяться на то, что сумма в 5800 рублей из его заработка не будет облагаться налогом. А это 754 рубля ежемесячно, которые оседают в кармане работника, а не идут в фонд государства.

Налоговое законодательство обязывает людей с официальным доходом уплачивать налоги в государственный бюджет (ст. 23 НК). Работодатель при начислении заработной платы направляет часть рассчитанной суммы на счет налоговой инспекции.

В статье 218 НК утверждены категории лиц, которые вправе пользоваться льготами по налогообложению доходов. Статьей 217 НК определены преимущества для типов заработка, получаемого гражданами.

Налоговый кодекс определяет категории граждан с правом на получение льготы по налогу на прибыль:

- люди, которые подверглись облучению после ликвидации аварии на АЭС в г. Чернобыль и получили инвалидность;

- лица, участвовавшие в ликвидационных работах, мероприятиях по эвакуации пострадавших, животных, ценностей в отчужденной зоне в период с 1986 по 1987 год;

- военнослужащие и военнообязанные, находившиеся на сборах, но привлеченные к работам по обезвреживанию последствий радиации после техногенной аварии;

- лица, занимавшие руководящие посты, и рядовые сотрудники, которые с 1986 по 1987 год проходили военную службу по призыву в отчужденной зоне;

- сотрудники, занятые на воинских должностях, находившиеся на сборах с 1988 по 1990 год, участвовавшие в проекте «Укрытие»;

- люди, получившие статус инвалида и лучевую болезнь вследствие катастрофы на объекте «Маяк» в 1957 году;

- лица, принимавшие участие в испытаниях ядерного оружия в период до 31 января 1963 года;

- инвалиды ВОВ, военнослужащие, потерявшие трудоспособность при сражениях вследствие увечья;

- Герои РФ и Советского Союза;

- участники ВОВ;

- доноры костного мозга;

- участники военных действий в Афганистане.

ВАЖНО! Кровные родители, опекуны и попечители представителей этих категорий могут пользоваться вычетами по НДФЛ, их сумма зависит от количества несовершеннолетних, находящихся на иждивении.

Льготы доступны гражданам, которые в течение расчетного года несли расходы на обучение (свое или детей), лечение, приобретение недвижимости (квартиры, дома, земельные участки) и движимого имущества (транспорт).

Эти категории людей обращаются в инспекцию по месту жительства и оформляют вычет на подоходный налог. Он выражается в уменьшении налогооблагаемой базы, т.е. гражданин ежегодно уплачивает в ФНС меньшую сумму по сравнению с сотрудниками без льгот.

При уплате налога на прибыль льготы предоставляются в двух вариантах:

- освобождение от сборов;

- снижение сумм взносов в бюджет.

Представители вышеописанных категорий обладают правом на вычеты в размере 3000 или 500 рублей.

Родитель или опекун, имеющий на обеспечении несовершеннолетних детей, рассчитывает на льготный подоходный налог при официальном трудоустройстве:

- на 1 ребенка – 1400 рублей;

- на второго – 1400 рублей;

- на третьего и последующих – 3000 рублей.

ВАЖНО! Если ребенок – инвалид в возрасте до 18 лет, нетрудоспособен по 1 или 2 группе либо до 24 лет обучается в образовательном учреждении очно, то льгота по НДФЛ в виде вычета родителю насчитывает 12 000 рублей, опекуну – 6 000 рублей.

Законом определены лица, освобожденные от уплаты:

- люди на пенсии, не получающие доходов помимо пенсий и пособий от государства;

- граждане без работы;

- матери и отцы, оформившие выплаты по уходу за детьми;

- предприниматели, открывшие ИП и работающие по упрощенным программам налогообложения.

Для получения льгот нужно собрать документы, подтверждающие право на преимущества, и обратиться в отделение ФНС.

Если с доходов гражданина в течение года отчислялся НДФЛ, он обращается в инспекцию, заполняет декларацию и предоставляет документы. Просьба рассматривается в течение 3 месяцев в виде камеральной проверки.

Механизм оформления преференций по уплате сборов реализуется на выбор льготника:

- заявлением по месту работы на приостановку отчислений согласно расчету;

- обращением в налоговую инспекцию с целью получения вычета на основании ранее уплаченных взносов.

В случае принятия положительного решения по заявке гражданина средства, подлежащие возврату, перечисляются на его счет в течение месяца или возвращаются ему постепенно в виде отмены отчислений НДФЛ с дохода до момента достижения нужной суммы.

Консультацию и информацию о льготном статусе предоставляют в налоговой инспекции или по месту работы. Процесс начинается с личного заявления гражданина. Дополнительно могут потребоваться документы, подтверждающие право на льготу.

Для возврата уплаченных сумм налога по месту работы возможно подать заявление без предоставления подтверждающих сведений, т.к. эти данные имеются в отделе кадров предприятия.

При заполнении декларации в ФНС понадобятся:

- копия паспорта заявителя;

- копия свидетельства о рождении ребенка;

- копия справки МСЭ, если речь идет о статусе инвалида;

- свидетельства, подтверждающие право собственности;

- информация о процессе лечения гражданина;

- удостоверения участника ВОВ, ликвидатора АЭС, героя РФ или СССР;

- реквизиты счета для перечисления денежных средств.

Для оформления льгот необходим полный пакет документов, подтверждающих статус заявителя и предоставляющих правовые основания на вычет или освобождение от налога.

Законодательством предусмотрено два вида льгот по НДФЛ: освобождение доходов от налогообложения и применение налоговых вычетов, позволяющих уменьшить налогооблагаемый доход физического лица.

Рассмотрим указанные виды льгот по НДФЛ.

1. Освобождение доходов от налогообложения НДФЛ

Установлен закрытый перечень доходов, которые освобождаются от налогообложения НДФЛ. К ним относятся, в частности, следующие (п. п. 1 — 5, 8, 17.1, 34, 36, 41.1, 48, 53, 54, 70 ст. 217 НК РФ; ст. 188 ТК РФ; ч. 2 ст. 2 Закона от 27.11.2017 N 352-ФЗ; п. 3 ст. 4 Закона от 29.11.2014 N 382-ФЗ; Письмо Минфина России от 26.09.2017 N 03-04-07/62184):

1) государственные пособия, за исключением пособий по временной нетрудоспособности и по уходу за больным ребенком, иные выплаты и компенсации, предусмотренные законодательством, в том числе пособия по безработице, пособия по беременности и родам;

2) пенсии, а также выплаты пенсионных накоплений в любом виде;

3) компенсационные выплаты (субсидии), связанные с предоставлением в соответствии с законодательством жилых помещений и оплатой коммунальных услуг;

4) компенсации работникам в связи с использованием личного автомобиля в служебных целях с согласия работодателя;

5) вознаграждения донорам за сданную кровь, материнское молоко и иную помощь;

7) материальная помощь, которую работодатели выплачивают своим работникам в течение первого года после рождения (усыновления, удочерения) ребенка, в размере не более 50 тыс. руб. в отношении каждого родителя ребенка;

8) доходы от продажи объектов недвижимого и иного имущества, которое находилось в собственности три года и более (с учетом особенностей, предусмотренных ст. 217.1 НК РФ);

9) материнский капитал, в том числе региональный, за исключением израсходованного не по целевому назначению;

10) выплаты на приобретение и строительство жилого помещения, предоставленные за счет средств бюджета;

11) вознаграждения, полученные от физлиц за оказание им услуг по присмотру и уходу за детьми, репетиторству, уборке жилых помещений, если при оказании таких услуг не используется труд наемных работников и в налоговый орган представлено соответствующее уведомление;

12) доходы, полученные с 01.08.2017 в связи с реновацией жилищного фонда в г. Москве в виде равноценного возмещения либо в виде жилого помещения или доли (долей) в нем, предоставленных физлицу взамен освобожденного жилья.

Примечание. В ст. 215 НК РФ поименованы доходы определенных категорий граждан, например персонала представительств иностранного государства, которые также освобождаются от обложения НДФЛ.

2. Применение налоговых вычетов по НДФЛ

Если вы являетесь налоговым резидентом, ваши доходы, которые облагаются по ставке НДФЛ 13% (кроме доходов от долевого участия), можно уменьшить на сумму налоговых вычетов (п. 3 ст. 210, п. 1 ст. 224 НК РФ). Предусмотрено несколько групп таких вычетов (ст. ст. 218 — 221 НК РФ). Наиболее распространенными являются стандартные, социальные и имущественные налоговые вычеты.

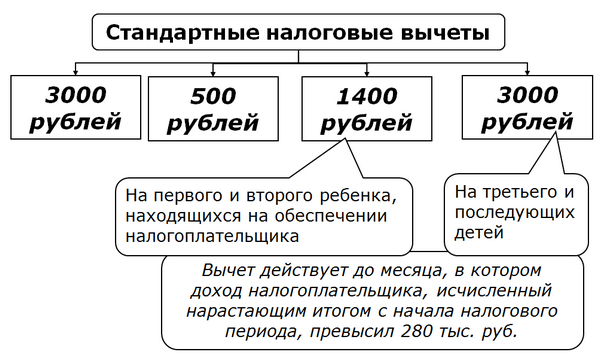

2.1. Стандартные налоговые вычеты

Такие вычеты можно условно подразделить на две группы: вычеты на себя и вычеты на детей.

Право на вычет на себя предоставляется отдельным категориям физических лиц, например «чернобыльцам», инвалидам ВОВ, Героям РФ и др. Размер такого вычета составляет 500 руб. или 3 000 руб. в месяц (пп. 1 и 2 п. 1 ст. 218 НК РФ).

Если вы имеете право на несколько стандартных вычетов на себя, например являетесь одновременно «чернобыльцем» и Героем РФ, вам будет предоставлен максимальный из них. Суммировать вычеты и использовать их одновременно нельзя ( абз. 1 п. 2 ст. 218 НК РФ).

Стандартные налоговые вычеты на детей предоставляются лицам, на обеспечении которых находятся дети. Размеры вычетов на детей составляют от 1 400 руб. до 12 000 руб. в месяц на каждого ребенка. При этом такие вычеты предоставляются до месяца, в котором ваш доход, исчисленный с начала календарного года, достигнет 350 000 руб. Начиная с месяца, в котором доход превысил 350 000 руб., вычет на детей не применяется (пп. 4 п. 1 ст. 218 НК РФ).

Как получить налоговый вычет по НДФЛ на детей? >>>

2.2. Социальные налоговые вычеты

Социальные налоговые вычеты предоставляются в тех случаях, когда вы несете определенные социальные расходы. Например, оплачиваете обучение, лечение, оказываете благотворительную помощь.

Социальные вычеты предоставляются по следующим расходам (п. 1 ст. 219 НК РФ):

1) на благотворительные цели и пожертвования (не более 25% от вашего налогооблагаемого дохода за год);

2) на свое обучение, а также обучение своих детей, подопечных, братьев и сестер;

3) на свое лечение, а также лечение супруга, родителей, детей и подопечных;

4) на негосударственное пенсионное обеспечение и добровольное пенсионное страхование в свою пользу или в пользу членов семьи и близких родственников, а также на добровольное страхование жизни по договорам, заключаемым на срок не менее пяти лет в свою пользу или в пользу супруга, родителей или детей;

5) на уплату дополнительных страховых взносов на накопительную пенсию;

6) на прохождение независимой оценки своей квалификации.

Социальные вычеты предоставляются в размере фактически понесенных вами расходов. Однако общая сумма указанных вычетов (за исключением вычетов в размере расходов на обучение детей и на дорогостоящее лечение) не может превышать 120 000 руб. в год. Вычет по расходам на обучение детей не может превышать 50 000 руб. в год на каждого обучающегося. По дорогостоящим видам лечения ограничений нет, к вычету принимается полная сумма фактически понесенных расходов (пп. 2, абз. 4 пп. 3 п. 1, абз. 7 п. 2 ст. 219 НК РФ; Перечень, утв. Постановлением Правительства РФ от 19.03.2001 N 201).

Как воспользоваться социальным налоговым вычетом на лечение? >>>

Как воспользоваться социальным налоговым вычетом на обучение? >>>

2.3. Имущественные налоговые вычеты

Имущественные налоговые вычеты предоставляются (п. п. 1 — 4 ст. 220 НК РФ; п. 3 ст. 4 Закона N 382-ФЗ; п. п. 1, 4 ст. 2 Закона от 23.07.2013 N 212-ФЗ):

1) при продаже жилых домов, квартир, комнат, дач, садовых домиков или земельных участков и долей в указанном имуществе, находившихся в вашей собственности менее трех лет (для недвижимости, приобретенной до 01.01.2016) или менее минимального срока, установленного ст. 217.1 НК РФ (для недвижимости, приобретенной после 01.01.2016). Вычет предоставляется в суммах, полученных от продажи, но не более 1 млн руб. за год, или в размере фактически произведенных и документально подтвержденных расходов, связанных с приобретением этого имущества.

Примечание. При продаже с 01.08.2017 жилого помещения или доли (долей) в нем, предоставленных в собственность взамен освобожденных жилого помещения или доли (долей) в нем в связи с реновацией жилищного фонда в г. Москве, вычет предоставляется в размере произведенных и документально подтвержденных расходов, связанных с приобретением как освобожденных, так и предоставленных в связи с реновацией жилого помещения или доли (долей) в нем ( пп. 2 п. 2 ст. 220 НК РФ; ч. 2 ст. 2 Закона N 352-ФЗ);

2) при продаже иного недвижимого имущества, приобретенного после 01.01.2016, находившегося в вашей собственности менее минимального срока, установленного ст. 217.1 НК РФ, а также иного имущества, например автомобиля, находившегося в вашей собственности менее трех лет. Такой вычет предоставляется в суммах, полученных от продажи, но не превышающих 250 000 руб. за год;

3) при продаже доли или ее части в уставном капитале общества, при выходе из состава участников общества, при передаче средств (имущества) участнику общества в случае ликвидации общества, при уменьшении номинальной стоимости доли в уставном капитале общества, при уступке прав требования по договору участия в долевом строительстве или по другому договору, связанному с долевым строительством. Вычет предоставляется в сумме фактически произведенных и документально подтвержденных расходов, связанных с приобретением этого имущества (имущественных прав);

4) в случае изъятия у вас земельного участка и (или) расположенного на нем недвижимого имущества для государственных или муниципальных нужд. Вычет предоставляется в размере полученной выкупной стоимости;

5) при строительстве или приобретении на территории РФ жилья, доли в нем, а также земельных участков для индивидуального жилищного строительства и земельных участков, на которых расположены приобретаемые жилые дома или доли в них. Вычет предоставляется в размере фактически произведенных расходов на строительство и приобретение этой недвижимости, но не более 2 млн руб.;

6) при выплате процентов по кредитам, израсходованным на покупку или строительство недвижимости, либо при выплате процентов по кредитам, полученным в целях рефинансирования (перекредитования) таких кредитов. Вычет предоставляется в размере фактически произведенных расходов на погашение процентов по кредитам, но не более 3 млн руб. Указанное ограничение (3 млн руб.) не действует по отношению к кредитам, полученным до 01.01.2014.

Если вы воспользуетесь имущественным вычетом при строительстве и приобретении жилья и земельных участков в размере менее его предельной суммы (2 млн руб.), то, начиная с 2014 г., остаток может быть учтен при получении вычета в дальнейшем на новое строительство и приобретение жилья и земельных участков. По достижении предельной суммы повторное предоставление данного вычета не допускается. Воспользоваться вычетом при выплате процентов по кредитам на покупку или строительство недвижимости либо по кредитам, полученным в целях рефинансирования таких кредитов, вы сможете только в отношении одного объекта недвижимости ( пп. 1 п. 3 , п. п. 8 , 11 ст. 220 НК РФ).

Отметим, что помимо указанных выше предусмотрены также профессиональные налоговые вычеты, которые предоставляются предпринимателям и лицам, занимающимся частной практикой (ст. 221 НК РФ). Кроме того, существуют инвестиционные налоговые вычеты, а также налоговые вычеты при переносе на будущее убытков от операций с ценными бумагами и операций с производными финансовыми инструментами (ст. ст. 219.1, 220.1, 220.2 НК РФ).

Как уплатить НДФЛ при продаже автомобиля и другого движимого имущества? >>>

Какие вычеты по НДФЛ предусмотрены при покупке квартиры и другого недвижимого имущества? >>>

Какие вычеты и обязанности по НДФЛ предусмотрены при продаже квартиры и другого недвижимого имущества? >>>

Официальный сайт Федеральной налоговой службы — www.nalog.ru

Юридический Яндекс Дзен! Там наши особенные юридические материалы в удобном и красивом формате. Подпишитесь прямо сейчас.

Согласно НК РФ, граждане, получающие доход, облагаемый НДФЛ, вправе рассчитывать на определенные виды вычетов. Они способствуют увеличению суммы заработка на величину льготы или позволяют вернуть часть средств, израсходованных на лечение, обучение, покупку недвижимости.

Законодательством установлены виды вычетов, доходы, с которых НДФЛ не удерживается, группы лиц-неплательщиков налога.

Вычеты полагаются сотрудникам, имеющим детей, инвалидам, ликвидаторам чернобыльской катастрофы и другим лицам. Льгота оформляется бухгалтерией работодателя на основании заявления сотрудника и подтверждающих документов.

Льгота по НДФЛ в 2019 году полагается отдельным категориям лиц, которые полностью освобождены от его уплаты. К таким гражданам относятся банкроты, заемщики, которые реструктуризировали ипотеку и передали банку залог.

Вычеты по НДФЛ предоставляются работающим гражданам, доходы которых облагаются налогом по ставке 13% (ст. 210 НК). Размер льгот на детей прописан в ст. 218 НК.

Право на нее имеют:

- родители (отчимы, мачехи);

- усыновители и опекуны;

- попечители;

- приемные мать и отец.

Стандартный вычет на отпрыска положен каждому из родителей. Его базовая величина зависит от количества отпрысков. Если отец (мать) при разводе откажется от вычета в пользу матери (отца) малыша, который будет в дальнейшем ухаживать за ним, то последний будет получать вычет вдвойне.

Родителям-одиночкам все вычеты назначаются в удвоенном размере до месяца вступления в брак.

Детские вычеты отражены в таблице:

На третьего и последующих детей вычет полагается в размере 3 тыс. р. независимо от того, получают ли его родители на первых двух детей.

Все вычеты, указанные в таблице, предоставляются работнику до того месяца, в котором его совокупный заработок с начала года достиг 350 тыс. р. Это максимальный лимит, установленный законодательством на 2019 год.

При сравнении дохода с утвержденным пределом нужно руководствоваться следующими правилами:

- Следует учитывать доходы, облагаемые по 13-процентной ставке за исключением дивидендов, т. к. на них стандартные льготы не распространяются.

- Суммы, попадающие под другие ставки или не облагаемые НДФЛ, не берутся в расчет. Например, матпомощь в размере до 4 000 р.

- Если гражданин трудится в фирме не с начала года, нужно знать, какая сумма дохода была им получена на предыдущем месте работы. Для этого он должен представить справку 2-НДФЛ с начала года до момента увольнения.

Для назначения вычета гражданину нужно обратиться к своему работодателю. В случае если, например, компания ликвидирована, то необходимо посетить налоговую по месту регистрации. Для оформления льготы потребуется заявление. Составить его можно в свободной форме, набрать текст на компьютере или написать от руки.

Оно должно включать необходимую информацию:

- название организации, куда подается бумага;

- ФИО и должность лица, которому адресовано заявление (руководитель компании, начальник ИФНС);

- дата назначения вычета;

- ссылка на законодательную норму, дающую право на льготу;

- список прилагаемых документов;

- дата составления заявления, подпись и расшифровка.

Перечень бумаг на вычет может отличаться в зависимости от места их приема.

Обычно требуются документы:

- бумага о рождении (усыновлении) отпрыска;

- справка об инвалидности (при необходимости);

- бумага из учебного заведения, если ребенок старше 18 лет;

- документ о браке (при наличии).

Единственному родителю для подтверждения своего статуса потребуются:

- бумага о кончине второго родителя;

- выписка из судебного решения о признании супруга безвестно отсутствующим;

- документ, подтверждающий факт бракосочетания (паспорт или свидетельство);

- правка или свидетельство о появлении малыша на свет.

Всем видам детских вычетов присвоены определенные коды.

Их перечень на 2019 год приведен в таблице:

Его выплачивает за своих сотрудников работодатель. Организационная форма предприятия и вид трудового договора роли не играет.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь к консультанту:

+7 (812) 309-85-28 (Санкт-Петербург)

Это быстро и бесплатно!

Формула расчета налога:

- Из суммарного дохода сотрудника отнимаются налоговые выплаты.

- Полученная сумма умножается на 13 %.

- Итоговый показатель вычитается из дохода и является налоговым взносом.

Деньги переводятся в налоговую инспекцию, в которой зарегистрирован работодатель. Код, указываемый как КБК в 2019 году – 182 1 01 02010 01 1000 110.

Досрочно внести средства невозможно. Порядок для физических лиц основан на том, что сначала человек выполняет работу, за это ему начисляется плата, из которой вычитается НДФЛ.

Преференции положены работающим гражданам, у которых есть несовершеннолетние дети. Размер вычета зависит от количества детей и их состояния здоровья.

Получить привилегию вправе не только родители, но и официальные опекуны. Оба представителя ребенка вправе снижать размер базы: если один из них не работает, то второй может рассчитывать на увеличенный вдвое размер.

Положены:

- 1400 рублей – на первого и второго ребенка;

- 3000 рублей – на третьего и последующих детей.

Если ребенок продолжает обучение на очной форме, то преференция действует до достижения двадцати четырех лет. Это правило распространяется и на матерей-одиночек.

Оформить вычет допустимо как через работодателя, так и непосредственно в ФНС. Разница в сроках:

- Налоговая предоставляет компенсацию за предыдущие годы.

- Работодатель – только за текущий расчетный период.

Все льготы и привилегии по налогам предоставляются в заявительном порядке. Человек должен соответствовать критериям:

- наличие оснований для назначения;

- получение регулярного законного дохода;

- использование средств по целевому назначению.

Кто имеет право на льготы при оплате за обучение? Подробности в статье.

Налоговая социальная привилегия предназначена для тех, чей доход находится на пределе прожиточного минимума. Для оформления необходимо приложить:

- паспорт гражданина;

- основания для назначения преференции;

- заявление.

Пример вычислений:

- В семье из пяти человек (двое взрослых и трое несовершеннолетних) работает только отец. Его заработная плата составляет сто тысяч рублей.

- Он имеет право на увеличенный размер вычета, который составит – 1400 на первого, 1400 на второго, 3000 на третьего, то есть 5800.

- Эта сумма умножается на два и вычитается из заработной платы.

- Получается, что налогооблагаемой базой будет 88400 рублей.

- Налог составит 11500 рублей.

Полученная сумма налога ниже стандартного на 1,5 тысяч. Вычет предоставляется на годовой доход до 350 тысяч.

На льготу в три тысячи вправе рассчитывать:

- люди, задействованные в ликвидации катастрофы в Чернобыле;

- граждане, участвовавшие в испытаниях ядерного оружия;

- инвалиды ВОВ и другие пенсионеры;

- пострадавшие от заражений радиоактивного типа.

Привилегия предоставляется всем инвалидам, ставшим таковыми в результате боевых действий, а также для ветеранов БД.

Льгота в пятьсот рублей предоставляется следующим категориям граждан:

- Герои СССР и РФ, люди со статусом ветерана труда;

- инвалиды с рождения;

- доноры костного мозга;

- участники боевых действий.

Все работающие инвалиды вправе рассчитывать на льготу в пятьсот рублей. Она применяется и при покупке квартиры.

Для этого в бухгалтерии нужно написать заявление на назначение вычета. Если по итогам года компания не учла часть денежных средств, то за компенсацией необходимо обращаться в Федеральную Налоговую Службу по месту регистрации. Такой же порядок работает и по отношению к чернобыльцам.

Обращение пишется в свободной форме, так как жестких требований не предъявляется. Но рекомендуется уточнить у руководства, существует ли бланк для подобного документа.

При написании важно указать основание для назначения вычета. Если речь идет о детях, то фиксируются сведения о них, о возрасте и состоянии здоровья.

Об условиях предоставления льгот при зачислении ребенка в детский сад читайте в статье.

Кто имеет льготы при продаже квартиры? Читать далее.

Рассмотрим перечень на нескольких примерах в таблице:

На ребенка

Ветерану ВОВ

Свидетельство о рождении

Если родитель имеет право на начисление увеличенного размера льготы, то он либо прикладывает справку о неполной семье, либо сведения с биржи труда о не трудоустройстве второго родителя.

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

Добрый день! Меня зовут Егор. Я уже более 5 лет работаю в крупной юридической фирме. Считая себя профессионалом, хочу научить всех посетителей сайта решать сложные вопросы. Все материалы для сайта собраны и тщательно переработаны с целью донести в доступном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.