Самое важное по теме: "как проверить кредитную историю 4 доступных способа" с комментариями профессионалов. Внимательно прочтите статью и если что-то будет не понятно вы всегда можете задать вопрос нашему дежурному юристу.

Содержание

- 1 Как проверить кредитную историю? 4 доступных способа

- 2 Инструкция: как проверить свою кредитную историю в два шага бесплатно через интернет!

- 3 Как посмотреть свою кредитную историю: 4 способа проверки!

- 4 4 способа узнать кредитную историю в интернете! Как бесплатно посмотреть отчет?

- 5 Посмотреть кредитную историю без кода

Как проверить кредитную историю? 4 доступных способа

При обращении физического лица или компании в банк или МФО с просьбой о выдаче кредита финансовая организация в обязательном порядке интересуется тем, брал ли данный субъект займы в других финучреждениях ранее и насколько своевременно он их возвращал.

Кредитная история (КИ) – это сведения о том, какие кредиты были взяты заемщиком и насколько своевременно они погашались. Данные для заполнения кредитной истории поступают в специализированные бюро от банков, МФО и ломбардов по каждому заемщику с его письменного согласия (такое согласие заемщик дает при подписании кредитного договора).

Состоит КИ из трех частей:

- в титульной части содержатся данные о заемщике (ФИО и паспортные данные – для физических лиц; наименование, ИНН и т.д. – для юридических лиц);

- основная часть (данные о финансовых обязательствах – сумма долга, график погашения, срок выплаты и т.д.);

- дополнительная часть (данные о кредиторе).

Информация, изложенная в КИ, хранится в течение 10 лет с момента внесения в нее последней записи.

Знать свою кредитную историю стоит всем, кто собирается взять кредит в финансовой организации и хочет оценить свои шансы. Также время от времени проверять свою КИ рекомендуется тем, кто активно пользуется кредитами. Это позволит гражданину понимать, насколько он успешно справляется со взятыми на себя обязательствами с точки зрения банков, а также выявить ошибки, которые могут закрасться даже в кредитную историю.

Полезно будет проверять свою КИ и тем людям, у кого на данный момент нет кредитов: так вы сможете убедиться, что на вас не оформили займы мошенники (рекомендуется как можно чаще проверять свою КИ лицам, у кого был украден паспорт). В этом случае при обнаружении в своей КИ кредита, который вами никогда не брался, вы сможете обратиться в банк и разобраться с этой опасной для себя ситуацией.

Важно: запросы отчета о состоянии кредитной истории отражаются в самой КИ. Большое количество таких запросов может вызвать настороженность у сотрудников финучреждения.

Для получения доступа к информации о своей КИ вам понадобится код субъекта кредитной истории — он выступает в качестве пароля при получении информации о КИ конкретного субъекта (человека или компании). Под этим кодом понимается комбинация букв и цифр, которую заемщик должен придумать самостоятельно при подписании своего первого кредитного договора. Если вы забыли свой код субъекта кредитной истории, то посмотрите его в любом договоре кредитования, подписанном вами после 2004 года. Без знания этого кода можно узнать свою КИ через любую кредитную организацию.

Проверить кредитную историю получится:

- при личном обращении в специализированное Бюро кредитных историй или отделение банка;

- при подаче письменного запроса в Бюро кредитных историй;

- при помощи интернет-сервисов различных фирм-посредников.

Наиболее простой способ узнать свою КИ – это сделать запрос в банке. Для этого вам потребуется прийти в финансовое учреждение, заполнить заявление, предъявить свой паспорт и оплатить услугу. Большинство банков дадут вам отчет о вашей КИ всего за 500-1000 руб. без длительного ожидания и необходимости заполнять многочисленные бумаги. Некоторые финучреждения предоставляют своим клиентам эту услугу в режиме онлайн.

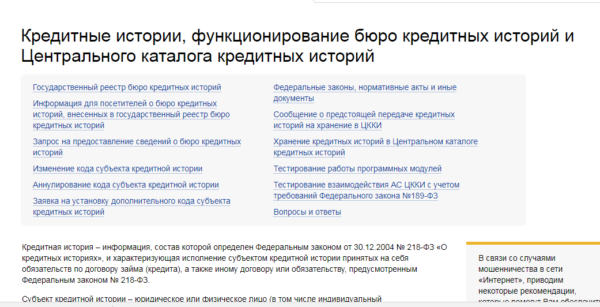

Узнать о том, в каких БКИ (Бюро кредитных историй), которых по России насчитывается несколько десятков, хранится ваша КИ, вы сможете, сделав запрос в Центральный каталог кредитных историй (ЦККИ). Для этого нужно зайти на официальный сайт ЦБ РФ, выбрать пункт «Кредитные истории», на открывшейся странице нажать на «Запрос на предоставление сведений о бюро кредитных историй» и далее следовать подсказкам. При заполнении электронной формы нужно будет указать свои паспортные данные, код субъекта КИ и электронный адрес. Примерно через 3 дня на указанный вами e-mail будет выслан список БКИ, в которых содержатся сведения о вашей КИ.

Чтобы проверить свою кредитную историю через БКИ, нужно обратиться туда в приемные часы и предъявить свой паспорт. Отчет о вашей КИ вы сможете забрать в тот же день, но при этом нужно учитывать, что КИ одного человека может храниться частями в нескольких БКИ. Происходит это потому, что различные банки работают с различными БКИ. Согласно закону ваше БКИ при наличии запроса должно выдавать отчет о вашей КИ бесплатно один раз в год. Если же вы хотите проверять свою КИ чаще, то за каждый такой отчет придется заплатить от 300 до 500 руб. Ответ в этом случае придется ожидать до 10 дней.

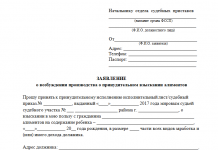

Если вы не можете посетить свое БКИ лично, то позвоните в эту организацию, запросите реквизиты и уточните стоимость услуг. Затем оплатите квитанцию, напишите заявление на получение отчета о своей КИ, подпишите его и заверьте подпись у нотариуса, затем отошлите заказным письмом вместе с чеком, подтверждающим оплату услуг БКИ. Ответ вам должны дать в течение 10 рабочих дней после получения вашего письма.

Некоторые БКИ предоставляют своим клиентам возможность получить отчет онлайн. Для этого нужно зарегистрироваться у них на сайте, подтвердить свою личность и оплатить услуги организации.

Каждая микрофинансовая организация обязана предоставлять данные о каждом своем клиенте в БКИ, с которым у нее заключен договор, поэтому все МФО имеют доступ к базе данных КИ. Некоторые МФО предлагают услугу предоставления отчета по КИ онлайн (платную), а в случае оформления у них займа даже могут предоставить бесплатный отчет по вашей кредитной истории. Для получения своей КИ через МФО нужно пройти несложную процедуру регистрации на сайте и подтвердить свою личность, после чего вы сможете получать отчет по своей КИ за небольшую плату неограниченное число раз.

«Эквифакс Кредит Сервисиз» — крупнейшее российское Бюро кредитных историй, в базе данных которого содержится более 244 млн кредитных историй физических лиц и организаций. Каждый субъект кредитной истории может получить свою КИ в «Эквифакс» один раз в год бесплатно и неограниченное количество раз пользоваться услугами этого Бюро за дополнительную плату.

Для того чтобы получить отчет по КИ, нужно:

- обратиться в офис «Эквифакс» лично с паспортом;

- отправить в адрес бюро заказным письмом заявление на получение отчета по КИ, заверенное нотариально;

- зарегистрироваться на сайте компании, пройти процедуру подтверждения личности и пользоваться услугами бюро в любое время через Интернет.

Рассмотрим часто задаваемые вопросы по теме.

Вносить информацию в КИ конкретного субъекта имеет право только финансовая организация, которая является кредитором этого субъекта. Поэтому, даже если на ваше имя взяли кредиты мошенники, в результате чего ваша КИ была сильно испорчена, внести исправления может только банк (и только в том случае, если он признает факт мошенничества).

В некоторых случаях кредитная история заемщика может быть испорчена из-за невнимательности сотрудников банка, которые отправили в БКИ недостоверные сведения о заемщике или забыли предоставить информацию о том, что долг он уже погасил. В этом случае нужно обратиться в то финансовое учреждение, где вы брали кредит, и попросить исправить внесенные его сотрудниками ошибочные сведения.

Важно: сам заемщик может исправить кредитную историю, испорченную по его вине, только тем, что в последующем будет отдавать кредиты своевременно.

Стоит ли пользоваться услугами фирм посредников для проверки КИ?

Согласно закону каждый субъект КИ может один раз в год получить отчет по своей КИ бесплатно, обратившись в свое БКИ. Но для реализации этого права потребуется потратить некоторое время. Если у вас есть несколько лишних сотен рублей и нет желания на посещение БКИ лично, то обращение к услугам фирм-посредников для проверки КИ – вполне приемлемо.

Ваша кредитная история является одним из самых важных факторов, влияющих на принятие решения о выдаче вам кредита любым финансовым учреждением. Регулярный просмотр отчетов по КИ поможет своевременно исправлять ошибки, допущенные банковскими работниками, и выявлять факты мошенничества с кредитами, а также понимать, насколько велики ваши шансы на получение займов в серьезных финансовых организациях.

Инструкция: как проверить свою кредитную историю в два шага бесплатно через интернет!

Благодаря активному развитию всемирной сети теперь каждый человек может проверить свою кредитную историю бесплатно через интернет. Это позволит сэкономить время, потраченное на посещение БКИ. Ниже расскажем о специфике заказа кредитной истории в кредитном бюро, какие ошибки могут встретиться и можно ли узнать кредитную историю по фамилии.

Начнем с того, что кредитная история представляет совокупность всех взятых человеком кредитов и проведенных платежей. Если заемщик добросовестно выполняет обязательства, то говорят, что у него история «хорошая». Такой клиент легко получит новый займ в любом банке/МФО.

Если клиент оказался недобросовестным, допускал постоянные просрочки в графике платежей, его ки считается «плохой». С такой репутацией человеку тяжело оформить новый кредит в финансовой организации.

Чтобы знать, какой у него кредитный статус, заемщик должен проверять состояние своей истории один раз в год. Делает это необходимо по следующим причинам:

- чтобы избежать «навешивания» посторонних кредитов и несделанных платежей. Последнее происходит из-за неточной передачи данных сотрудниками учреждения;

- чтобы, при необходимости, без проблем оформить новый займ.

Кроме самого заемщика и финансового учреждения состоянием его кредитной истории могут интересоваться страховые компании. Это происходит в том случае, если человек решил оформить договор страхования. Просмотр ки клиента позволяет определить его финансовое состояние, отношение к выплатам.

При проведении крупной сделки на приобретение/продажу автомобиля или недвижимости у человека могут попросить предоставить его кредитную историю.

При приеме на работу будущий работодатель может поинтересоваться кредитным статусом нанимаемого работника. Таким образом, руководитель хочет понять насколько человек ответственный в своих поступках, как он умеет планировать свои финансовые потоки.

При заключении кредитного договора в любом банке или МФО происходит оформление кода субъект. Он представляет собой набор цифр и букв, придуманных клиентом. Данная комбинация передается в Центральный каталог кредитных историй. Это учреждение хранит информацию о том, в каком конкретно БКИ находится ки каждого человека. Код субъекта может меняться в течение жизни в том случае, если человек забыл или потерял его. Для оформления нового необходимо обратиться в ближайший банк или БКИ.

Чтобы получить список от ЦККИ клиенту сделать соответствующий запросом одним из нескольких способов:

- зайдя на официальный сайт ЦККИ, введя в соответствующем поле код субъекта, заказать список БКИ. Он будет направлен на указанный адрес;

- при отсутствии кода субъекта, человек может оформить новый и после сделать запрос на официальном сайте ЦККИ. А может через ближайший банк или БКИ оформить запрос на получения списка бюро, в которых может находиться его ки;

- при отсутствии кода субъекта клиент имеет право направить в адрес ЦККИ нотариально заверенный запрос, в котором указаны все его паспортные данные, для получения списка БКИ;

- человек имеет право направить в адрес ЦККИ телеграмму со своими паспортными данными, которые предварительно заверил представитель почты России, с просьбой предоставить список БКИ на указанный адрес.

Процедура получения перечня бюро бесплатная и доступна любому гражданину России без ограничений.

Кредитные истории граждан России хранятся в четыре крупных БКИ и десятке более мелких. Один раз в год любой человек имеет право абсолютно бесплатно получить отчет о состоянии свой ки.

Она может быть в базе:

Если запрос в них пришел с ответом «Кредитная история не найдена», значит человек никогда в жизни не брал кредит или его историю необходимо искать в более мелких БКИ.

Под данной аббревиатурой скрывается Национальное бюро кредитных историй, которое сегодня является одним из крупнейших хранилищ ки в России. Особенность данного учреждения заключается в том, что посмотреть свою кредитную историю через интернет его клиент не может. Компания оказывает свои услуги только в режиме офлайн.

Заемщику необходимо обратиться в представительство НБКИ с паспортом. После оформления официального запроса, через несколько часов клиент получить полный отчет о своих кредитах и выплатах по ним.

НБКИ активно сотрудничает с организациями-партнерами, которые предоставляют услуги в режиме онлайн, например, бки24.инфо. Данное бюро отличается лояльностью в работе. Чтобы получить отчет клиенту нет необходимости посещать офис лично. На официальном сайте ➠ бки24.инфо человек заполняет специальную форму, введя ФИО и дату рождения. На указанный БКИ счет клиент оплачивает 340 рублей. Уже через час на его электронный адрес приходит отчет о кредитной истории, состоящий из пяти страниц.

Данное бюро первым позволило клиентам проверить свою кредитную историю через интернет бесплатно. Человек может лично обратиться в Эквифакс. А может сделать это в режиме онлайн, посетив официальный сайт компании в интернете. Там необходимо пройти три основных этапа:

- создать личный кабинет и пройти процедуру регистрации;

- воспользоваться одним из удобных способов для подтверждения своей личности (через онлайн-сервис eID, платежную систему CONTACT, путем подтверждения своего расчетного счета, посетив офис компании лично или направив телеграмму с заверенными паспортными данными);

- после открытия доступа посмотреть свою кредитную историю бесплатно через интернет у себя дома.

Если человек хочет вести постоянный мониторинг состояния свой истории, он может заказать в компании специальные пакеты, оплатив их согласно действующим тарифам.

Объединенное кредитное бюро работает со своими клиентами как в режиме офлайн, так и через интернет. Посетив официальный сайт компании, клиент должен выполнить три основных условия:

- открыть личный кабинет;

- прийти процедуру идентификации личности удобным для него способом;

- получить заказанный отчет.

Посмотреть состояние свой кредитной истории через интернет бесплатно, обратившись в ОКБ, может любой человек 1 раз в год. Повторные обращения оплачиваются по тарифам компании.

Многие задают вопрос, можно ли проверить свою кредитную историю через интернет бесплатно только по фамилии? Невозможно. Кредитный отчет относится к категории данных, запрещенных публичному разглашению. А однофамильцев в нашей стране встречается большое количество. В результате отчет Иван Ивановича может прийти другому человеку.

Существуют сервисы, которые предоставляют возможность посмотреть кредитную историю через интернет, однако не бесплатно и только при наличии всех паспортных данных клиента.

Иногда в процессе жизни человек меняет свою фамилию по разным причинам. Как быть в этом случае? Если вы поменяли фамилию, вам необходимо обратиться в БКИ или банк с просьбой внести изменения в состояние ки. К заявлению прикладывается копия нового паспорта с измененной фамилией.

Проверив свою кредитную историю через интернет бесплатно, вы обнаружили в ней ошибки, неточности. Что делать?

Если на вас оказался кредит, который вы не оформляли, необходимо написать заявление в службу безопасности банка с просьбой разобраться в ситуации. Информация о займе может быть внесена ошибочно. Возможно на ваши утерянные документы оформлен левый кредит. В этом случае необходимо предоставить копию заявления об утери паспорта.

Иногда в кредитной истории неправильно показываются проведенные платежи или закрытые кредиты. Чтобы внести исправления в ки, необходимо написать заявление в БКИ или банк, приложив копии чеков об оплате кредита или его полном закрытии.

Как посмотреть свою кредитную историю: 4 способа проверки!

Если возникла необходимость посмотреть свою кредитную историю, вам будет интересно узнать и проанализировать все доступные способы проверки. Выясните их и некоторые нюансы, которые должен знать каждый добросовестный заёмщик.

Зачем люди стремятся посмотреть свои кредитные истории? Такая необходимость обычно возникает, если планируется оформление кредита. Испорченная КИ является самой частой причиной отказов банков при рассмотрении заявок потенциальных клиентов. И вы можете самостоятельно оценить шансы на одобрительное решение, проведя проверку.

Иногда ухудшение кредитной истории связано с банальными ошибками, допущенными самим заёмщиком при выполнении условий договора. Ухудшить репутацию могут несвоевременные и пропущенные платежи, задолженность, образовавшаяся из-за неправильной трактовки суммы остатка по кредиту.

Посмотреть кредитную историю стоит и для выявления несоответствий. Вы можете добросовестно выполнять свои долговые обязательства, но отчёт формируется в несколько этапов, и на каждом могут возникать ошибки и сбои: от момента систематизации данных клиента в банке или передачи сведений до упорядочивания информации в бюро кредитных историй.

Ещё одна причина посмотреть КИ – обнаружение мошеннических махинаций. Если кто-то нашёл документы и от вашего лица заключил договор с финансовой организацией, то вряд ли станет погашать долг, что негативно скажется на вашей репутации.

Кто и при каких условиях может посмотреть свою достоверную кредитную историю? Первая категория лиц – субъекты, то есть сами заёмщики. Вторая категория – пользователи. Это иные граждане, которым для просмотра КИ требуется зафиксированное и официальное разрешение субъекта. Но отчёт будет включать лишь основную информацию: полная конфиденциальна и предоставляется только заёмщику.

Чтобы узнать КИ, нужно удостоверить личность , и в этих целях используются основные документы гражданина, главным среди которых является действующий находящийся в надлежащем состоянии паспорт. А пользователь, выясняющий не свою, а чужую кредитную историю, обязан предоставить выданное субъектом, официально подтверждённое и зафиксированное на носителе согласие.

Полной и подробной характеристикой гражданина в качестве заёмщика является кредитная история. Посмотреть свою КИ возможно в специализированной осуществляющей коммерческую деятельность организации, именуемой бюро кредитных историй. Именно сюда со всех выдающих займы и кредиты частных и крупных компаний стекаются данные о клиентах, получавших заёмные средства.

В России немало бюро, и финансовые организации не ограничиваются в их выборе. Ваша КИ теоретически может находиться в любом БКИ или сразу в нескольких. Чтобы не тратить время на поиски, можно посмотреть, где информация хранится. Поможет в этом отдельное структурное подразделение Центробанка, называемое Центральным каталогом кредитных историй.

Запрос в ЦККИ включает несколько шагов:

- Посещение официального веб-сайта Банка России.

- Поиск раздела кредитных историй.

- Выбор пункта запроса на предоставление данных о БКИ.

- Заполнение формы.

- Останется посмотреть электронное сообщение, высланное из ЦККИ и включающее список организаций.

Посмотреть свою реальную кредитную историю можно непосредственно в бюро, придя сюда лично. С собой возьмите паспорт и отправляйтесь в офис, адрес, часы и дни работы которого можно узнать из единого реестра, доступного на сайте ЦБ. Напишите заявление и ожидайте отчёт.

Составьте письменное заявление и вложите его в конверт. Приходите в отделение почты и отправляйте письмо. Но запрос будет действительным только при наличии в нём оставленной вами лично и заверенной нотариусом подписи.

Другой вариант – телеграмма, высылаемая из почтового отделения с доступной телеграфной связи. Если таковое есть поблизости, составляйте запрос и высылайте по адресу БКИ. Но оператор потребует ваши документы, чтобы заверить их и подтвердить, что именно вами оставляется заявка на выдачу отчёта.

У крупных БКИ есть партнёры и налаженное сотрудничество с ними во всех крупных городах страны. Список организаций ищите на официальном принадлежащем бюро веб-сайте, тут же вы сможете посмотреть адреса.

С бюро сотрудничают банки-агенты, передающие в них сведения. Это «Бинбанк», «Ренессанс Кредит», «Сбербанк», «Почта Банк». Придите в отделение и выясните, из каких БКИ предоставляются отчёты. Если это нужное вам бюро, оставляйте заявку, предъявляйте паспорт и оплачивайте услугу.

В список крупных партнеров входит «Евросеть». В одном из салонов связи вы сможете написать заявление и посмотреть свою полную кредитную историю. Но услуга оказывается платно.

Если предыдущие способы проверки не подошли, есть ещё один – сервисы, сотрудничающие с бюро. Один из них ➤ «БКИ24.инфо», формирующий отчёты, используя постоянно пополняемую базу данных «Национального бюро кредитных историй».

Посмотреть отчёт просто: посещайте принадлежащий сервису сайт, ищите клавишу запроса и жмите на неё, заполняйте форму, вносите оплату и проверяйте e-mail, на который придёт подробный готовый отчёт. Из него вы узнаете всё, что стоит выяснить дорожащему своей репутацией заёмщику.

Вы можете не только посмотреть кредитную историю, но и изменить её, если обнаружите ошибки. По вашему запросу БКИ проводится проверка. В некоторых случаях отправляется заявка в банк или МФО, передававшую данные. Все несоответствия устраняются.

КИ, испорченная по вашей вине – проблема, но решаемая. Первый вариант – оформить и своевременно выплачивать новый кредит. Второй способ – реструктуризация. Третий метод – рефинансирование. Узнайте в банках о таких услугах и воспользуйтесь подходящим продуктом.

Свою кредитную историю посмотреть может каждый. Выбирайте удобный способ и переходите к проверке, если хотите быть осведомлённым «продвинутым» заёмщиком.

4 способа узнать кредитную историю в интернете! Как бесплатно посмотреть отчет?

Под кредитной историей (ки) понимаются сведения обо всех оформленных человеком займах (выплаченных и невыплаченных), сохраняемых в базах Бюро кредитных историй. Перед оформлением кредитного займа в любом финансовом учреждении РФ заемщика обязательно проверят через БКИ, определяясь с окончательным решением о выдаче или отказе средств.

В процессе жизни человек делает платежи по еще имеющимся или уже закрытым займам. Некоторые люди четко выполняются свои обязательства, некоторые – не совсем добросовестно. Финансовые учреждения России постоянно обновляют сведения обо всех своих клиентах в Бюро кредитных историй. На цифровом носителе сохраняются данные о том:

- когда человеку дали согласование на выдачу кредитных средств;

- дата выдачи займа;

- количество проведенных платежей;

- закрытие кредита ранее оговоренной даты;

- количество просрочек;

- судебные решения и иски по невыполненным кредитным займам.

Сформированная база по внутренним программам доступна для любого банка России. Опираясь на нее, любое финансовое учреждение вправе посмотреть кредитную историю и отказать клиенту, без объяснения причин. Стоит отметить, что сведения о кредитных платежах храниться в базе данных БКИ до 10 лет и могут серьезно осложнить жизнь человеку. Именно поэтому важно иметь хорошую историю.

На территории России работает ряд крупных БКИ, имеющих свои информационные базы. Перед своими клиентами данные учреждения несут ответственность за хранение, конфиденциальность, правдивость размещенных сведений и возможность посмотреть их. Работа Бюро регулируется Центральным банком с помощью центрального каталога кредитных историй (ЦККИ). Центробанк инициирует работу или закрытие БКИ. Сделав запрос в его базу, человек получает возможность узнать, в какое бюро обращаться за своим отчетом.

Для этого заемщик должен сделать запрос в ЦККИ, используя код субъекта. После получения запроса, клиент получит список БК, хранящих его отчет.

Заключение договора кредитования с любым финансовым учреждением подразумевает автоматическое получение специального кода субъекта, представляющую комбинацию из цифр и букв, придуманную самим клиентом. Банк передает его в ЦККИ самостоятельно.

Код субъекта служит гарантией того, что информацию о человеке не посмотрит посторонний, а клиент получит в ЦККИ адрес БКИ, хранящее данные о его займах.

Код субъекта может меняться. При оформлении нового кредитного займа человек имеет право присвоить себе новый, чтобы заменить существующий.

При потере кода, заемщик должен обратиться в ближайшее банковское учреждение с документами, удостоверяющими его личность. После оформления заявления и оплаты услуг, он получит другой код.

Чтобы посмотреть свою КИ заемщик должен знать, в какое БКИ ему обратиться. Помочь в получении данной информации ему может код субъекта. С его помощью, зайдя на сайт ЦККИ и оформив соответствующий запрос, он бесплатно получить список БКИ.

Процедура получения состоит из прохождения ряда этапов:

- выбор себя на сайте, как «Субъект»;

- подтверждение знания своего кода субъекта;

- в активных полях необходимо ввести свои данные, не забыв указать адрес электронной почты. На него будет направлен ответ на запрос, в котором будут перечислены все бюро, где можно посмотреть кредитную историю.

Если вы не оформляли кредит и не брали займов, тогда вашей кредитной истории нет ни в одном БКИ.

Посмотреть кредитную историю без кода

Не всегда у человека есть код субъекта или возможность его оформить. Такая ситуация не является препятствием, чтобы посмотреть КИ. Сделать это можно тремя способами:

- оформить код субъекта, обратившись в ближайший банк с паспортом и ИНН;

- имея на руках паспорт, заемщику достаточно связаться с любым банковское учреждение, например, Сбербанком, или БКИ. Они формируют заявление в цкки, с указанием электронного адреса заемщика. В полученном ответе ЦККИ будет указан адрес БКИ, которое хранит кредитную историю человека;

- существует возможность направить на ЦККИ телеграмму, заверенную представителем почты России, с указанием всех данных человека. В течении 3 дней после получения ее ЦККИ заемщику должен быть дан ответ на указанный им электронный адрес.

Процедура получения списка БКИ является бесплатной. Любой человек имеет право посмотреть данные о бюро на сайте ЦККИ, не оплачивая услуги.

Посмотреть состояние кредитной истории без кода субъекта или паспорта по одной фамилии нельзя. Связано это с двумя причинами:

- согласно закону РФ, те сведения, которые содержит кредитная история, могут быть доступны определенному кругу лиц. Их разглашение строго карается. Право на получение подобных сведений дает только код субъекта или его паспорт. В исключительных случаях данные могут быть просмотрены юристам клиента на основании нотариально заверенной доверенности;

- одинаковые фамилии встречаются достаточно часто. Чтобы идентифицировать конкретного человека требуется ряд дополнительной информации (паспорт, ИНН, прописка и прочее). Это позволяет исключить, что полученную информацию посмотрит посторонний.

Сегодня посмотреть историю кредитования можно через интернет или подав личный запрос. Отметим сразу, что только одно БКИ предоставляет ки в режиме-онлайн бесплатно. Далее услуга оплачивается согласно тарифам, которые действуют в финансовом учреждении.

Компании, позволяющие просмотреть историю:

- Национальное БКИ;

- Эквифакс Кредит Свервисиз;

- Объединенное КБ;

- КБ Русский Стандарт.

Приведенные агентства являются самыми крупными. Кроме них, на территории РФ работает еще несколько мелких компаний.

Давайте подробнее остановимся на том, как можно посмотреть кредитную историю лично и через интернет в самых крупных БКИ России.

На сегодняшний день НБКИ является самым крупный учреждением, которое хранит больше 55 миллионов историй о физических и юридических лицах.

Особенность НБКИ заключается в том, что получить у них информацию можно только офлайн. Обслуживание через интернет компания не проводит. Бесплатно посмотреть кредитную историю можно только один раз в год. Сделать это возможно тремя стандартными способами:

- на своей странице компания разместила специальный бланк заявления. Его необходимо нотариально заверить, предварительно заполнив все графы. После этого заявление по почте направляется в Национальное бюро в г.Москва, пер-к Скатерный, 20/1. После получения запроса НБКИ в течение 3-7 дней предоставляет ответ, заверенный компанией.

- заказать выписку возможно телеграммой с персональными данными клиента, которые заверяет представитель почты России печатью.

- посмотреть КИ можно, если посетить офис НБКИ лично.

НБКИ работает с несколькими компаниями-партнерами, включая Бки24.инфо, которые позволяют посмотреть кредитную историю в режиме онлайн. Агентства работают 24 часа в сутки. Человек, чтобы посмотреть данные о кредитной истории, может оформить заявку в любое удобное для него время.

После заполнения формы на сайте необходимо оплатить услугу — 340 руб. Через час человек получает возможность посмотреть кредитную историю.Запрос приходит на указанный электронный адрес. Полный отчет занимает 5 листов с подробным описанием каждой категории. За каждое обращение к сервису клиент должен будет провести оплату. Преимуществом Бки24.инфо является возможность посмотреть свою кредитную историю без кода субъекта и прохождения процедуры идентификации. Достаточно ввести свои паспортные данные, дату рождения и электронный адрес, на который придет отчет.

Эквифакс один из четырех крупных БКИ, которые позволяет посмотреть кредитную историю гражданам РФ. Данная компания первая начала предоставлять услуги в режиме онлайна. Обратившись в Эквифакс, заемщик имеет возможность один раз узнать кредитный отчет бесплатно. При последующем обращении услуги компании будут платными.

Для получения бесплатного отчета о кредитной истории через интернет необходимо зарегистрироваться на сайте и пройти идентификацию следующим образом:

- в режиме онлайн через сервис eID;

- обратившись лично в офис Эквифакса;

- через почту России, с указанием все личных данных и адреса электронной почты, направляется заверенная телеграмма.

После прохождения процедуры идентификации, заемщик может обращаться к специалистам Эквифакса в любое удобное для него время через интернет.

Другие способы получения КИ в Эквифаксе:

- клиент заверяет у нотариуса заявление, согласно которому Эквифакс обязан предоставить кредитный отчет;

- направить заверенную работником почты России телеграмму. Тексте указываются все данные и адрес почты для получения отчета;

- житель Москвы может лично обратиться в офис Эквифакса. В этом случае уже через несколько часов он сможет посмотреть свою КИ.

При первом обращении посмотреть информацию можно бесплатно. В дальнейшем посмотреть отчет можно в течение года за 795 руб.или до пяти раз за 595 руб.

Объединенное КБ активно сотрудничает с более чем 600 финансовыми организациями, банками и МФО. Чтобы посмотреть свою кредитную историю, заемщик должен сделать три простых шага:

- зарегистрироваться на сайте компании, создав свой личный кабинет;

- подтвердить свою личность. Сделав это можно, лично посетив офис ОКБ, направить в адрес компании нотариально заверенное заявление или воспользовавшись услугами почты России. Ее представитель заверит все личные данные клиента, внесенные в текст телеграммы;

- через любой удобный сервис оплатить услуги компании в размере 390 рублей.

После этого человек может получает возможность посмотреть кредитный отчет в любое удобное для него время.

Не всегда информация в БКИ соответствует действительности. Для исправления ошибки в кредитной истории, заемщик должен для начала связаться с банком, чтобы там внимательно посмотрели историю сделанных по кредиту платежей. Если банк отказывается удовлетворить требование клиента, вы имеете право направить письмо в БКИ, приложив копии всех сделанных платежей.

В том случае, когда финансовые учреждения не реагируют на требования заемщика, он может обратиться в суд. Последнее стоит делать только в том случае, если есть убедительное доказательство наличия ошибки в ки.

При потере документов, обнаружить «левый» кредит на себе человек сможет, только в том случае, если он проверит кредитную историю. Обращение в бюро кредитных историй с приложенным заявлением о пропаже документов позволит исправить сведения в ЦККИ.

БКИ принимает от граждан заявления на внесение исправлений в КИ. К запросу прикладывается справка из банка об отсутствии задолженности и просрочек. Специалист БКИ в течение 30 дней посмотрит имеющуюся информацию, и произведет корректировку.

Чтобы избежать проблем при оформлении очередного денежного займа или ипотеки, специалисты рекомендуют раз в год проверять кредитную историю.

Добрый день! Меня зовут Егор. Я уже более 5 лет работаю в крупной юридической фирме. Считая себя профессионалом, хочу научить всех посетителей сайта решать сложные вопросы. Все материалы для сайта собраны и тщательно переработаны с целью донести в доступном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.