Самое важное по теме: "какие существуют виды льгот для индивидуальных предпринимателей" с комментариями профессионалов. Внимательно прочтите статью и если что-то будет не понятно вы всегда можете задать вопрос нашему дежурному юристу.

Содержание

Многие бизнесмены, которые самостоятельно ведут финансовую отчетность и бухгалтерию, часто не знают обо всех возможностях, которые имеют. Льготы при открытии ИП в 2018 году могут помочь начинающим предпринимателям сократить количество расходов и покрыть некоторые налоги. Государство не всегда имеет возможность донести до физических лиц всю необходимую информацию, которая касается темы льготы.

финансисты, но не все предприятия могут позволить себе содержать даже одного сотрудника, и вынуждены выполнять их функции в одиночку. Если разобраться подробнее в вопросе о том, какие существуют льготы, то станет понятно, что открыть собственное дело возможно даже при наличии минимального стартового капитала.

Первое, о чем нужно сказать, так это об освобождении от ведения бухгалтерской отчетности. ИП полностью освобождаются от проведения стандартной процедуры ревизии, новые законы Российской Федерации, которые касаются аудита и контроля, регламентируют данную возможность. Вместо этого в налоговой инспекции ведется запись в специальной книге о финансовой деятельности ИП, куда фиксируются его доходы и растраты на налоги. Такая система является упрощенной, ей могут воспользоваться все желающие при необходимости. Вы свободно можете стать участником программы, если ваш бизнес считается малым или вы только начали развивать свое дело.

Еще в 2011 году было известно, какие льготы получает бизнесмен, переходя на упрощенную систему налогообложения. Не смотря на это, многие ИП продолжают работать по старой программе, не имея достаточный объем информации.

Упрощенная система налогообложения предполагает наличия многих поблажек для молодых бизнесменов, которые вновь можно использовать. Государство поддерживает малый бизнес, поэтому всячески старается стимулировать индивидуальную деятельность. Большим шагом в упрощенной программе стало сокращение взносов во множество страховых фондов:

- общее медицинское страхование;

- государственный фонд пенсионный;

- обязательный фонд страхования социального.

Льготная политика для вновь созданных ИП в 2018 году

Не надо думать, что льготная регистрация и льготный период в 2018 году – это благодеяние ИП со стороны государства. На самом деле льготы – это вложение в малый и средний бизнес, который, в конечном итоге, определяет, как минимум, 60% благосостояния страны. Поэтому все действия, предпринятые государством с целью либерализации процедуры регистрации ИП и их последующего функционирования, вполне оправданы.

В 2018 году вновь учрежденные ИП, при условии согласования льгот с региональной властью, будут иметь право на нулевое налогообложение в течение 2 лет со дня регистрации для предприятий на УСН либо ПСН, вне зависимости от вида налогообложения. При этом ИП на УСН типа «доходы минус расходы» не будет необходимости даже в выплате минимального однопроцентного налога. Разумеется, у данной льготы есть ограничения. Она распространяется на определенные виды деятельности ИП, а именно:

- Бытовые услуги.

- Социальные услуги.

- Научная деятельность.

- Производственная деятельность.

Сочинять услуги не надо, все решается при регистрации ИП. Следует знать, что для функционирования льгот должны быть исполнены несколько критериев отбора:

- Деятельность по вышеперечисленным направлениям должна быть у ИП доминирующей, то есть доходы именно от этой деятельности должны составлять не менее 70% совокупного дохода ИП.

- ИП должен иметь статус новичка, то есть ранее не иметь регистрации в качестве индивидуального предпринимателя.

В отношении двух критериев имеется необходимость в решении региональных властей. Так, именно они определяют предельную численность работников ИП и величины предельных доходов для назначения льгот.

Льготная программа регистрации ИП будет действовать в течение двух лет, то есть до 2020 года.

Льготная регистрация по социальному статусу в 2018 году

Имеются льготные послабления и для вновь зарегистрированных ИП из числа:

- Инвалидов.

- Многодетных граждан (от трех детей на иждивении).

Так, инвалиды III группы при регистрации ИП имеют право на скидку по уплате госпошлины в размере 500 рублей. Прогнозируется введение подобных скидок и для инвалидов I и II групп.

Многодетные граждане, при подтверждении своего статуса, полностью освобождаются от уплаты госпошлины на учреждение ИП.

Стандартная система налогообложения предполагает выплату взносов по четким тарифам и ставкам. Однако те ИП, чья деятельность входит в список льготных, могут воспользоваться возможностью сокращения расходов. Список был сделан на основе общей классификации видов экономической деятельности Российской Федерации. В перечень вошли те типы деятельности, которые по мнению государства являются перспективными и развивающимися, а также социально полезными. Если вы только решили открыть свое дело, то вам будет очень полезно ознакомиться с данным перечнем, чтобы ваш бизнес смог попасть под льготную систему налогообложения. О том, какие виды общей классификации входят в список, вы сможете узнать из выписки с закона или на специализированных сайтах. В основном, это самые актуальные и востребованные виды бизнеса, например:

- производство пищевых продуктов;

- предоставление транспортных услуг;

- изготовление химических продуктов;

- услуги образования;

- строительная индустрия.

Как видим, выбор довольно широк, поэтому у каждого молодого предпринимателя есть шанс сэкономить расходы и начать развивать свой бизнес с ускоренными темпами.

При желании ИП может выбрать несколько видов экономической деятельности, один из которых будет считаться оперативным. Количество зарегистрированных типов регламентируется законами Российской Федерации. Оперативный вид должен соответствовать определенным стандартам и составлять приносить доход в размере семидесяти процентов от общей суммы. Всю сумму доходов в 2018 году предприниматель должен фиксировать официально и выплачивать налоги в следующем соответствии:

- пенсионные выплаты – двадцать процентов;

- выплаты в фонд обязательного страхования социального – ноль процентов;

- государственный фонд обязательного страхования медицинской сферы – ноль процентов;

- фонды территориального страхования медицинской сферы – чуть больше пяти процентов.

Все выплаты высчитываются на основе официальных доходов и не подлежат рассмотрению.

Обратите внимание! При выплате всех налогов за основу берется доход, который ИП получает от реализации целей оперативной деятельности в 2017 году. Если по каким-либо причинам предприниматель переходил на какое-то время к другой программе налогообложения, то он может вновь вернуться к упрощенной системе, подав в налоговую инспекцию определенный пакет документов в конце текущего года . Льготы начнут действовать с нового налогового периода.

На уровень налогов не влияет количество зарегистрированных видов экономической деятельности, поэтому любому ИП можно легко совмещать различные направления бизнеса без особых растрат.

Статья 64 Налогового кодекса Российской Федерации объясняет обстоятельства и основания для рассрочки или отсрочки выплат в фонды социального страхования для ИП, которые используют упрощенную систему налогообложения. Предприниматель может быть освобожден от уплаты налогов на определенный срок, если это предусмотрено государственным законодательством. Список ситуаций и основания для этого очень велик, вот некоторые из них:

- имущество бизнесмена перенесло стихийное бедствие, которое повлекло за собой большие финансовые ущербы, а ИП при этом оказался неплатежеспособным в определенный промежуток времени;

- возникновение угрозы банкротства или частичной неплатежеспособности физического лица, которое занимается определенным видом экономической деятельности;

- функционирование предприятия или организации по предоставлению услуг населению имеет сезонный или непостоянный характер;

- предприятие потерпело техногенную катастрофу.

Для того чтобы получить отсрочку и рассрочку от государства, необходимо предоставить четкие доказательства того, что условия и обстоятельства, предусмотренные законом, действительно имеют место в реальном времени.

Льготы на рассрочку или отсрочку могут предоставляться одновременно в направлении нескольких налоговых выплат. Однако, срок отсрочки никогда не должен превышать одного года, но такие поблажки для ИП делаются только в исключительных случаях.

Проще сделать рассрочку выплат, если вы прогнозируете спад в своем бизнесе. Так вам не придется доказывать государству свою платежеспособность, а объясните свои намерения с точки зрения предусмотрительности.

Решение о том, предоставлять рассрочку или отсрочку платежей, принимается в налоговой инспекции. Для того, чтобы получить льготы, необходимо подать заявление на рассмотрение вашей ситуации, в котором нужно подробно описать сложившиеся в данный момент обстоятельства. ИП, который работает по упрощенной системе налогообложения, может получить привилегии и в выплате НДС.

Обратите внимание! В 2018 году предприниматель может полностью освободиться от налога на дополнительную стоимость продукта или услуги, но только в том случае, если вся сумма его доходов за последние три отчетных месяца не превысила два миллиона рублей.

Законодательством предусмотрены некоторые виды деятельности про реализации определенных продуктов и предоставлении специфических услуг, по которым налог на дополнительную стоимость снижается. К таким видам экономической деятельности относят:

- образовательные занятия с детьми, которые не достигли совершеннолетнего возраста;

- ведение спортивных секций;

- обучение танцам и хореографии.

Освобождаются от выплат налогов только те предприниматели, которые имеют соответствующую лицензию того вида деятельности, которым они занимаются и считают оперативным.

Видео о фиксированных взносах предпринимателя и способах их сократить

В законодательной практике используются также следующие виды льгот для индивидуальных предпринимателей, работающих по упрощенной программе налогообложения:

- дотации;

- субсидии;

- скидки на коммунальные тарифы;

- освобождения от финансовой отчетности.

Любой бизнесмен, который хочет развивать или совершенствовать свой бизнес, может воспользоваться всеми вышеперечисленными способами, если это не противоречит законодательству Российской Федерации.

Льготы для ИП – какие бывают льготы для индивидуальных предпринимателей

Здравствуйте! В этой статье поговорим о льготах, которые предусмотрены для ИП.

Сегодня вы узнаете:

- На какие льготы может рассчитывать ИП;

- Как ими правильно воспользоваться.

В законодательство РФ на федеральном уровне были внесены корректировки, которые могут удивить (причем в хорошем смысле) лиц, являющихся индивидуальными предпринимателями. Вот об этом и поговорим сегодня.

Возможно режим льгот и уменьшает поступление налоговых платежей, зато он способен решить массу других вопросов:

- Обеспечить самозанятость и обеспечить пенсионными выплатами лиц, у которых нет работников (фрилансеры, лиц, оказывающих различные услуги и т. д.);

- Создать новые рабочие места;

- Снизить социальную напряженность;

- Увеличить благосостояние граждан;

- Развивать новые виды деятельности;

- Организовывать инновационные производства.

На данный момент в РФ около 25 млн. человек, которые трудоспособны, но официально считаются безработными. На налоговый учет как предприниматели они тоже вставать не хотят. Эта категория должна быть по максимуму выведена из тени, льготы помогут это сделать. Именно поэтому государство считает нужным делать все, чтобы люди могли вести малый бизнес легально.

- Скидки на оплату тарифов ЖКХ;

- Субсидирование;

- Дотационные выплаты;

- Освобождение от ведения фин. отчетности.

Многие владельцы бизнеса, ведущие отчетность и бухгалтерию сами, часто не знают о том, на какие льготы имеют право. Из-за незнания часто теряют хороший шанс снизить свои расходы. А у государства не всегда есть возможность донести всю информацию до каждого предпринимателя.

Стоит подробнее вникнуть в этот вопрос, ведь сразу становится ясно, что открытие своего дела можно осуществить, не обладая серьезной суммой начального капитала.

Льгота № 1. Нет проверок 3 года

На 3 первых года ИП в полном объеме освобождены от проведения ревизионных проверок, если на них не поступало жалоб.

Льгота № 2. Налоговые каникулы

Эта льгота введена еще в 2015 году. Кто-то об этом слышал, кто-то узнал недавно. Идея хорошая, но и здесь есть нюансы, на которых нужно заострить внимание.

Чтобы получить это послабление по уплате налогов, нужно сразу выполнить несколько условий:

- ИП должен быть зарегистрирован в первый раз. То есть если закрыть прежнее ИП, а затем снова открывать новое ИП и просить такую льготу, не выйдет, вам будет отказано;

- С момента регистрации должно пройти не больше чем 2 года;

- Регистрация должна быть произведена после того, как вступил в силу региональный закон;

- Деятельность должна осуществляться в сфере производства, науки или социальных проектов;

- 70% дохода ИП должны быть получены именно от этой деятельности;

- Разрешающий налоговые каникулы закон должен быть издан в регионе открытия ИП.

Но региональными органами власти могут быть введены ограничения на его действие:

- Может быть ограничено кол-во сотрудников;

- Ограничен максимальный доход за 12 месяцев;

- Прописаны конкретные коды деятельности по ОКВЭД, на которые каникулы могут распространяться.

Кроме того, налоговые каникулы начали свое действие не во всех регионах страны. Эта льгота введена на усмотрение местных органов власти.

Таким образом, для получения налоговых каникул должны быть изучены местные законодательные акты, чтобы точно знать, можете ли вы рассчитывать на эту льготу.

Льгота № 3. Возможность рассрочки по уплате налогов

Предпринимателя могут освободить от уплаты налогов либо предоставить ему рассрочку, если он попал в одну из следующих ситуаций:

- Его имущество подверглось воздействию наводнения, пожара и так далее;

- Возникла угроза банкротства или частичной неплатежеспособности;

- ИП функционирует сезонно;

- ИП понесло ущерб от техногенной катастрофы.

Чтобы получить такую льготу, нужно предоставить доказательства, которые подтвердят, что указанные события действительно произошли.

Данная льгота предоставляется на 2 календарных года.

Даже если предпринимателю будет предоставлена эта льгота, следует заниматься ведением налогового учета, так как со временем придется платить налоги на общих условиях. А если доходы и расходы не учитывали, восстановить их будет непросто.

Никакие льготы для пенсионера, который является индивидуальным предпринимателем не предусмотрены. Он наравне со всеми обязан вносить все платежи и налоги, а за итоги своей работы отвечает своим имуществом. Поэтому не стоит поддаваться на уговоры родственников и знакомых и оформлять на себя фиктивный бизнес.

Бытует мнение, что наличие инвалидности позволяет получить серьезные послабления по уплате налогов и сборов. Это далеко не так.

- По акцизам льготы отсутствуют;

- Если лицо – инвалид 1,2 или 3 группы, он освобождается от уплаты ЕСН, если выручка за год не превышала 100 000 рублей;

- Если ИП на УСН – льгот нет;

- По ЕНВД льгот нет;

- Льготы по транспортному налогу зависят от местного законодательства;

- Инвалиды 1 и 2 групп освобождены от налога на имущество – но как физлица.

В итоге: наличие особого статуса не дает права на поблажки в части взаимодействия с ФНС.

Предприниматели, которые содержат трех и более детей несовершеннолетнего возраста, могут рассчитывать на освобождение от госпошлины во время регистрации ИП. В регионах РФ могут быть предусмотрены льготы дополнительного характера, нужно обращаться к местному законодательству для того, чтобы получить о них информацию.

Чтобы льгота была предоставлена, нужно собрать следующую документацию:

- Справку о составе семьи (с места регистрации);

- Копии свидетельств о рождении всех детей, которым не исполнилось 16 лет;

- Справку об общем доходе семьи за полгода;

- Заявление, написанное произвольно.

Пакет документов будет рассмотрен налоговыми органами, а предпринимателя известят о принятом решении.

Других льгот, к сожалению, не предусмотрено.

Любой ИП, который планирует заниматься развитием и совершенствованием своего бизнеса, все перечисленные выше льготы может использовать, если это не вступает в противоречие с законодательством РФ.

Льготы при открытии индивидуального предпринимательства

Приоритетным направлением экономики России является поддержка малого предпринимательства. По статистике, ИП открыло более 5.5 миллионов россиян, на которых определено более 20% ВВП страны.

Правительство установило, что доля ВВП для малого бизнеса достигнет 45%. Государство поддерживает предпринимателей, увеличивая размер поддержки и уменьшая количество условий для получения льгот.

Право граждан, развивающих малый и средний бизнес, закреплено Федеральным законом №209. Любой бизнесмен, подходящий под условия получения льгот, должен получать поддержку со стороны государства. Бюджет, срок действия и основания для оформления зависят от выбранной программы и региона.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь к консультанту:

+7 (812) 309-85-28 (Санкт-Петербург)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Льготы доступны тем ИП, которые занимаются развитием страны или оказывают услуги населению.

Кроме вышеперечисленных ситуаций, льготы доступны на виды деятельности в следующих сферах:

- определенных как перспективные;

- приносящие пользу гражданам;

- развивающихся отраслях.

В 2019 году самыми востребованными и простыми для получения льгот видами бизнеса считаются:

- производство продуктов;

- предоставление транспортных услуг;

- производство химической продукции;

- образовательные услуги;

- любой вид в сфере строительства.

Каждый предприниматель вправе выбрать несколько направлений деятельности. При подаче документов на льготы потребуется указать основную отрасль. Главное, чтобы на нее приходилась большая часть дохода.

В законодательстве фигурирует понятие «налоговые каникулы». С момента регистрации ИП и в течение 2 лет предприниматель обязан отдельно учитывать доходы, если они поступают не от ИП (например, когда человек официально трудоустроен).

Только в первые 2 года ИП освобождаются от налоговых взносов. Фирма существует на основе ИНН собственника, поэтому проверить этот факт достаточно просто. Программа действует не в каждом регионе, в некоторых субъектах на каникулы отводится год.

Налоговые льготы распределены на несколько групп:

- на прибыль;

- на добавленную стоимость;

- на доход физических лиц;

- на промысел;

- на приоритетные сферы предпринимательской деятельности.

С 2016 года правительство сократило размер фондов, в которые ИП обязаны отправлять средства. Больше не требуется перечислять деньги в:

- обязательное медицинское страхование;

- фонд социального страхования;

- Пенсионный фонд РФ.

По стандартной системе налогообложения предприниматель обязан следовать тарификации. Льготники ведут упрощенную отчетность по УСН, в которой количество расходов на налоги минимальное.

В первые 3 года льготы устанавливаются каждым регионом. На федеральном уровне закреплены следующие льготы:

Субсидии выдаются как на открытие, так и на развитие своего дела. При этом разрешено развивать собственную идею или работать по франшизе. Денежные суммы выдаются как ИП, так и малому бизнесу (независимо от формы).

Деньги поступают из центра занятости населения. Перед открытием ИП требуется подойти в отделение и получить статус безработного. Эта справка потребуется в ФСН.

Процесс привлечения льгот достаточно простой:

- Будущий бизнесмен приносит бизнес-план в Центр занятости.

- В документе подробно расписывается вид деятельности, способы осуществления, закупка оборудования, технологии, материалов. Прописывается количество работников, взаимодействие с поставщиками и дистрибьюторами.

- Важным моментом в бизнес-плане является стоимость ИП, учитывается субсидированный и собственный капитал. Гражданин проводит анализ доходов и рассчитывает рентабельность бизнеса. Указывается выручка, прибыль, срок окупаемости и т.д.

- Центр занятости одобряет бизнес-план, вносит коррективы. Безработный человек идет в ФНС, заполняет заявление о постановке на учет. Получает статус индивидуального предпринимателя, дело начинает функционировать.

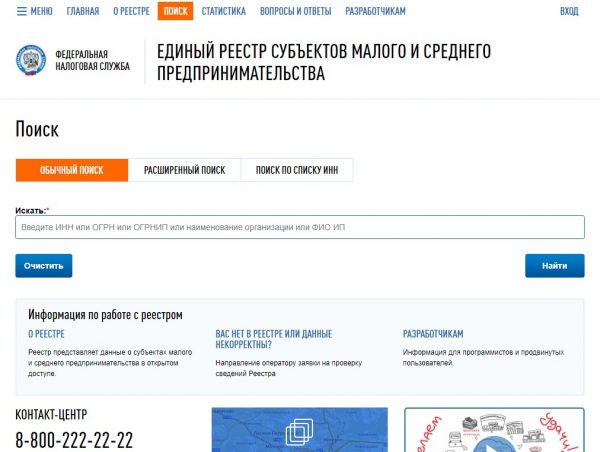

- Сотрудникам ФНС дается 5 дней на внесение данных в базу и регистрацию нового бизнеса. Гражданин получает свидетельство с подтверждением и выписку из Единого реестра. С этими бумагами требуется подойти в центр занятости, предъявить бизнес-план, заполнить заявление на льготы. Сотрудники проверят паспорт и документы из ФСН. Бизнесмен и государство заключают договор, человек обязуется тратить средства на развитие своего дела.

- Каждая сторона получает копию договора. На указанный счет переходят денежные средства. Сумма указывается в статье доходов.

Большая часть отказов приходит в течение 5 дней, когда сотрудники ФНС рассматривают документы на открытие ИП.

Причиной негативного решения зачастую становятся проблемы с документами. Если бизнес-план покажется слабым, в субсидии будет отказано. Государство заинтересовано в привлечении способных бизнесменов, поэтому документы проверяются особенно тщательно.

Существуют сферы, на которые льготы не распространяются:

- продажа алкоголя;

- производство пиротехнической продукции, психотропных веществ, боеприпасов;

- предоставление услуг охраны;

- реализация электроэнергии;

- продвижение инвестиционных фондов;

- ведение деятельности за границей.

Местные власти вправе устанавливать дополнительные ограничения на получение льгот. Самыми частями требованиями являются:

- количество сотрудников;

- размер выручки в льготных сферах.

Если человеку пришел отказ, он вправе проверить документы, исправить ошибки и подать заявление еще раз. В случае негативного решения бумаги не возвращаются, их придется собирать заново. Сотрудники ФНС указывают причины отказа, чтобы гражданин смог их исправить. Решение приходит письмом по указанному адресу.

Законодательством установлены льготы на развитие индивидуального предпринимательства в стране.

Правительство заявило, что необходимо повышать качество услуг, вкладываясь в бизнес россиян и продвижение инициативных предпринимателей. При соответствии условиями и грамотном бизнес-плане шанс получить отказ равен нулю.

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область – +7 (499) 703-16-92

- Санкт-Петербург и область – +7 (812) 309-85-28

- Регионы – 8 (800) 333-88-93

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Какие существуют виды льгот для индивидуальных предпринимателей?

Законы в сфере налогообложения предлагают льготные программы начинающим бизнесменам. Они распространяются на субъекты малого индивидуального предпринимательства и касаются как вновь открывшихся ИП, так и отдельных социальных категорий действующих предпринимателей.

Государственные гарантии в аспекте привилегий недавно зарегистрированным индивидуальным предприятиям позволяют им снизить финансовую нагрузку и быстрее развить бизнес. Во-первых, все созданные ИП в России освобождаются от обязательных проверок на 3 года с момента открытия. Это привилегия федерального значения, соответственно, она действительна на всей территории государства.

Во-вторых, начинающие бизнесмены могут получить:

- налоговые каникулы – полное или частичное освобождение от налогообложения на срок, устанавливаемый на региональном уровне;

- при соблюдении определенных условий – возможность не платить НДС;

- рассрочку на уплату налоговых сборов.

ВАЖНО! Действие льгот может закончиться досрочно при поступлении жалоб на их деятельность.

Помимо преференций при регистрации бизнеса, ИП вправе выбирать систему налогообложения из нескольких вариантов. В зависимости от особенностей и условий труда, типа оказываемых услуг населению выбор правильного варианта позволит облегчить финансовую нагрузку. Всего их пять:

- Упрощенная система налогообложения. Суммы сборов по ней будут составлять 6% полученных доходов.

- Упрощенная система налогообложения, работающая по принципу дохода за вычетом расходов. Расчет размера сборов происходит по формуле: (Доходы – Расходы) * N% (N – размер ставки от 5 до 15%, устанавливается на региональном уровне).

- ЕНВД – фиксированная сумма сборов, не зависящая от полученной прибыли или суммы понесенных расходов.

- ПСН (патенты) – принцип определения суммы налоговых сборов аналогичен ЕНВД, отличие в том, что приобрести патент можно на короткий срок.

- ЕСХН – система, доступная для сельскохозяйственных предприятий и рыболовных производств. Принцип расчета аналогичен второму варианту, но ставка налога фиксирована и составляет 6%.

Для перехода на каждый из описанных вариантов налогообложения предприниматель должен отвечать условиям, которые устанавливаются на федеральном уровне и могут дополняться региональным законодательством. Например, он не сможет перейти на ЕНВД, если количество штатных сотрудников больше 100 человек, а УСН, основанная на разнице доходов и расходов, недоступна для предприятий со штатом более 100 человек и годовым доходом свыше 150 миллионов рублей.

Все виды льгот для индивидуальных предпринимателей

ИП могут рассчитывать:

- на скидки при оплате жилищно-коммунальных услуг;

- государственные субсидии;

- полное или частичное освобождение от налогов;

- освобождение от необходимости подачи финансовых отчетов.

ВАЖНО! В разных регионах условия для пользования этими привилегиями могут отличаться.

Пенсионеры, ведущие предпринимательскую деятельность, не выделяются в льготную категорию с точки зрения налогообложения. При отсутствии оснований для льгот они платят налоги и отвечают за итоги деятельности так же, как и остальные физлица-предприниматели.

Помимо доступных на общих основаниях, для многодетных родителей есть льгота при открытии ИП: они освобождаются от государственной пошлины при его регистрации.

Предприниматель, имеющий группу инвалидности, освобождается от налога, начисленного по системе ЕСН, если годовая прибыль его организации не превышает 100 тысяч рублей. При этом он не теряет прав на остальные общедоступные льготы.

Налоговые каникулы – это период, когда расчетная ставка налогообложения деятельности индивидуального предпринимателя равна нулю. На федеральном уровне установлен период действия льготы – с 2015 по 2020 год. Однако регионы могут самостоятельно устанавливать период действия каникул.

Для получения преференции индивидуальное предприятие должно:

- быть зарегистрированным после вступления в силу регионального законопроекта о налоговых каникулах (а в его отсутствие – федерального);

- использовать УСН или ПСН;

- работать в сфере производства, социальных услуг или науки.

Субъекты государства могут изменять и дополнять перечень условий. Например, согласно общим правилам, право использования налоговых каникул предоставляется только тем ИП, где штат не превышает 100 человек, однако в Москве этот лимит снижен до пятнадцати работников.

ВАЖНО! Налоговые каникулы не освобождают предпринимателя от необходимости отчисления страховых взносов за себя и сотрудников.

Статья 64 НК определяет ситуации, при которых предприятие, работающее по УСН, может получить отсрочку на выплату налогов:

- нанесение вреда имуществу предпринимателя в результате стихийных бедствий, чрезвычайных ситуаций, техногенных катастроф и других не зависящих от него обстоятельств.

- угроза банкротства или временной неплатежеспособности (для организаций, работающих в экономической сфере);

- при непостоянной или сезонной деятельности ИП.

ВАЖНО! Отсрочка может предоставляться в отношении сразу нескольких видов налоговых сборов на максимальный срок в один год. В исключительных случаях период действия можно увеличить.

Еще один вид налоговой льготы для ИП – рассрочка на сумму платежей по налогам на основании неудовлетворительного финансового состояния организации. Она предоставляется в ситуациях, аналогичных основаниям для отсрочки, но есть и другие случаи, когда можно рассчитывать на эту привилегию:

- на счетах ИП нет средств для оплаты налога разовым платежом, но достаточно для первого взноса по нему;

- необходимо оплатить налоговые сборы за импорт или экспорт товара;

- предприятию не были вовремя перечислены субсидии или платежи по контрактам от государства.

Для оформления рассрочки предприниматель должен будет документально обосновать потребность в этой льготе.

Алгоритм оформления привилегий для ИП:

- Сбор документальных оснований для оформления льгот.

- Сбор регистрационной и отчетной документации предприятия.

- Составление заявления и подача в отделение ФНС по месту регистрации предприятия.

- Ожидание решения по заявке.

Точный перечень документов будет зависеть от типа льготы, на получение которой претендует бизнесмен.

Какие существуют льготы инвалидам-предпринимателям — этим вопросом задаются лица с ограниченными возможностями, которые хотят открыть свой бизнес. Законодатель предусмотрел некоторые особенности оформления индивидуального предпринимательства и льготные условия, которыми могут пользоваться инвалиды в процессе ведения хозяйственной деятельности.

Как выход из ситуации — это открыть свое предпринимательское дело, которое будет приносить человеку прибыль.

Лицо с ограниченными возможностями имеет право оформить на свое имя индивидуальное предпринимательство (ИП). При этом лицо должно знать, какие льготы положены ИП — инвалидам.

Существует возможность получения пособия на открытие бизнеса для лиц с ограниченными возможностями. Пособие служит своего рода начальным капиталом для развития предпринимательства. Впоследствии сумма выплаты не возвращается государству.

Затем лицо должно обратиться с заявлением по месту проживания в администрацию города. За регистрацию ИП предстоит уплатить госпошлину в сумме 10% минимальной заработной платы.

Внимание! Инвалид III группы не уплачивает налог за регистрацию. Эта норма должна быть утверждена решением городских властей.

Следующим этапом будет постановка на учет в налоговую службу по месту регистрации. ИП регистрируется по адресу регистрации физического лица.(по прописке будущего предпринимателя). Необходимо подать в налоговый орган заявление, в котором лицо должно выбрать систему налогообложения.

- общую систему налогообложения;

- патентную;

- упрощенную систему.

Совет! Обе эти системы налогов считаются экономически более выгодными, так как предусматривают уплату самых минимальных налогов.

Таким образом, если инвалид будет вести хозяйственную деятельность в форме ИП , платить налоги в бюджет придется в любом случае.

Этот нюанс может играть существенную роль для лица с ограниченными возможностями при открытии частного бизнеса.

Важно! Инвалид, являющийся учредителем предприятия или имеющий официальное трудоустройство, не освобождается от уплаты взносов.

Уплачивать взносы и другие платежи обязаны и те лица, которые утратили трудоспособность временно.

- если доход в месяц от предпринимательской деятельности менее 100000 рублей, то бизнес не облагается налогами;

- если же сумма прибыли больше, то налог платится в общем порядке.

Важно! Льготами для бизнеса пользуются по большей части инвалиды II и III групп, поскольку лица с I группой достаточно редко открывают ИП .

Льготы предпринимателям инвалидам III группы установлены те же, что и для II группы.

Вам нужна консультация эксперта по этому вопросу? Опишите вашу проблему и наши юристы свяжутся с вами в ближайшее время.

Так, лица с ограниченными возможностями:

Мы описываем типовые способы решения юридических вопросов, но каждый случай уникален и требует индивидуальной юридической помощи.

Для оперативного решения вашей проблемы мы рекомендуем обратиться к квалифицированным юристам нашего сайта.

Кроме того, администрации городов и поселков могут принимать решения, непосредственно касающиеся лиц с ограниченными возможностями.

На данный момент планируется увеличение размер социальных выплат и пенсий для инвалидов.

Скачать для просмотра и печати:

Внимание! Законы в нашем государстве часто меняются. За разъяснением своих прав лицо может обратиться в местные органы, к компетенции которых относится защита граждан с инвалидностью.

Наши эксперты отслеживают все изменения в законодательстве, чтобы сообщать вам достоверную информацию.

Добрый день! Меня зовут Егор. Я уже более 5 лет работаю в крупной юридической фирме. Считая себя профессионалом, хочу научить всех посетителей сайта решать сложные вопросы. Все материалы для сайта собраны и тщательно переработаны с целью донести в доступном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.