Самое важное по теме: "можно ли получить имущественный вычет при покупке жилья у родственников" с комментариями профессионалов. Внимательно прочтите статью и если что-то будет не понятно вы всегда можете задать вопрос нашему дежурному юристу.

Содержание

Имущественный налоговый вычет при покупке жилья у родственников

Для всех сделок, заключенных начиная с 1 января 2012 года, взаимозависимые лица, при покупке жилья у которых нельзя получить вычет, определяются в соответствии со ст. 105.1 НК РФ.

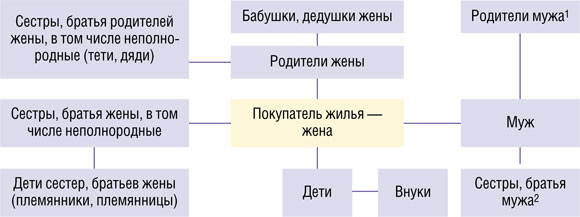

В пункте 2 ст.105.1 список взаимозависимых родственников полностью конкретизирован. Ими признаются: супруг (супруга), родители (в том числе усыновители), дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный. При покупке жилья у этих родственников имущественный налоговый вычет получить нельзя (Письмо Минфина России от 26.04.2017 №03-04-05/25014). При покупке у любых других родственников никаких ограничений на налоговый вычет нет.

Пример: В 2018 году Иванов И.И. купил квартиру у своего дедушки. Так как дедушка не относится к числу взаимозависимых лиц по ст.105.1 НК РФ, то Иванов И.И. сможет получить налоговый вычет за покупку квартиры.

Пример: В 2017 году Петров П.П. купил квартиру у своей матери и хотел получить налоговый вычет по этой квартире. В вычете Петрову П.П. было правомерно отказано, так как согласно п.2 ст.105.1 мать и сын являются взаимозависимыми лицами, и при сделках купли-продажи между ними вычет предоставлен быть не может.

Пример: Васильева В.В. купила квартиру у брата мужа. Так как брат мужа не включен в список взаимозависимых лиц в ст.105.1 НК РФ, Васильева В.В. может получить имущественный налоговый вычет при покупке этой квартиры.

Приведенный выше перечень родственников является исчерпывающим, однако, согласно п.7 ст.105.1 НК РФ суд может признать лица взаимозависимыми по иным основаниям, не предусмотренным пунктом 2 данной статьи. То есть, формально, данный пункт позволяет налоговой обращаться в суд для установления взаимозависимости при покупке жилья у иных родственников. Однако на практике мы ни разу не встречали ситуации, когда налоговая служба занималась бы этим.

Имущественный вычет при покупке жилья у родственников до 2012 года

До 1 января 2012 года действовала редакция ст.220 НК РФ, согласно которой взаимозависимость физических лиц определялась в соответствии со статьей 20 НК РФ. В пп.3 п.1 ст.20 НК РФ было определено, что взаимозависимыми признаются, в частности, лица, состоящие в соответствии с семейным законодательством Российской Федерации в брачных отношениях, отношениях родства или свойства, усыновителя и усыновленного, а также попечителя и опекаемого. Определение понятия близких родственников приведено в статье 14 Семейного кодекса РФ, но при этом понятия отношений родства или свойства в Семейном Кодексе не конкретизированы. В связи с этим список взаимозависимых лиц не был четко определен и налоговые органы при его определении, в дополнение к Налоговому и Семейному Кодексу, опирались на Гражданский Кодекс и “Общероссийский классификатора информации о населении. ОК 018-95” (Письма МинФина РФ от 31.01.2012 N 03-04-08/9-12, от 04.08.2011 N 03-02-08/86, Письмо ФНС России от 19.04.2012 N ЕД-4-3/6609@).

В результате контролирующие органы относили к взаимозависимым лицам практически всех ближних и дальних родственников физического лица: детей, внуков, дедушек, бабушек, прадедушек, прабабушек, племянников, племянниц, дядей, тетей, полнородных и неполнородных братьев и сестер, двоюродных братьев и сестер, супруга, родителей, пасынков, падчериц, отчима, мачеху и других.

В дополнение к своим родственникам в понятие “отношения свойства” контролирующие органы включали также отношения, возникающие между супругом и родственниками другого супруга, а также между родственниками супругов.

То есть для сделок, заключённых до 1 января 2012 года, при покупке жилья практически у любого своего родственника или родственника супруга, налоговый вычет предоставлен быть не мог.

Каким образом налоговая обнаружит, что жилье было приобретено у родственников?

Наиболее часто возникающим вопросом у граждан, желающих получить налоговый вычет при покупке недвижимости у родственников, является вопрос о том, как налоговая сможет узнать, что продавец и покупатель состоят в родстве. Однозначных и гарантированных методов обнаружения данного факта у налоговых органов пока нет. Налоговые инспектора сопоставляют различные данные (например, фамилии, места прописки), проверяют данные по базам данных органов регистрации актов гражданского состояния, могут также попросить покупателя-налогоплательщика написать письменное подтверждение о том, что он не состоит в родстве с продавцом.

Хотя порой гражданам удается скрыть факт родства от налоговой инспекции и получить вычет, следует отметить, что это не законно, и, если впоследствии скрытый факт будет обнаружен,- необходимо будет вернуть вычет в полном объеме.

Приобретение жилья у родственников не по договору купли-продажи и имущественный вычет

В соответствии с п.5 ст.220 Налогового кодекса РФ имущественный налоговый вычет при покупке квартиры/дома/земли не применяется в случаях, если сделка совершается между физическими лицами, являющимися взаимозависимыми. К взаимозависимым лицам относится и определенный круг родственников физического лица.

Перечень родственников, которые считаются взаимозависимыми и при покупке жилья у которых нельзя использовать налоговый вычет, был изменен с 1 января 2012 года посредством внесения изменений в ст.220 Налогового кодекса РФ. В результате изменений список «взаимозависимых родственников» был значительно сужен, что, безусловно, явилось благоприятным фактором для налогоплательщиков. Тем не менее, важно отметить, что изменения действуют только на сделки заключенные с 1 января 2012 года. Сделки покупки недвижимости, совершенные до 2012 года, регулируются старыми нормами.

В связи с этим рассмотрим отдельно особенности имущественного вычета при сделках купли-продажи недвижимости между родственниками заключенных до и после 2012 года.

Имущественный вычет при покупке жилья у родственников после 2012 года

Для всех сделок, заключенных начиная с 1 января 2012 года, взаимозависимые лица, при покупке жилья у которых нельзя получить вычет, определяются в соответствии со ст. 105.1 НК РФ.

В пункте 2 ст.105.1 список взаимозависимых родственников полностью конкретизирован. Ими признаются: супруг (супруга), родители (в том числе усыновители), дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный. При покупке жилья у этих родственников имущественный налоговый вычет получить нельзя (Письмо Минфина России от 26.04.2017 №03-04-05/25014). При покупке у любых других родственников никаких ограничений на налоговый вычет нет.

Пример: В 2018 году Иванов И.И. купил квартиру у своего дедушки. Так как дедушка не относится к числу взаимозависимых лиц по ст.105.1 НК РФ, то Иванов И.И. сможет получить налоговый вычет за покупку квартиры.

Пример: В 2017 году Петров П.П. купил квартиру у своей матери и хотел получить налоговый вычет по этой квартире. В вычете Петрову П.П. было правомерно отказано, так как согласно п.2 ст.105.1 мать и сын являются взаимозависимыми лицами, и при сделках купли-продажи между ними вычет предоставлен быть не может.

Пример: Васильева В.В. купила квартиру у брата мужа. Так как брат мужа не включен в список взаимозависимых лиц в ст.105.1 НК РФ, Васильева В.В. может получить имущественный налоговый вычет при покупке этой квартиры.

Приведенный выше перечень родственников является исчерпывающим, однако, согласно п.7 ст.105.1 НК РФ суд может признать лица взаимозависимыми по иным основаниям, не предусмотренным пунктом 2 данной статьи. То есть, формально, данный пункт позволяет налоговой обращаться в суд для установления взаимозависимости при покупке жилья у иных родственников. Однако на практике мы ни разу не встречали ситуации, когда налоговая служба занималась бы этим.

Имущественный вычет при покупке жилья у родственников до 2012 года

До 1 января 2012 года действовала редакция ст.220 НК РФ, согласно которой взаимозависимость физических лиц определялась в соответствии со статьей 20 НК РФ. В пп.3 п.1 ст.20 НК РФ было определено, что взаимозависимыми признаются, в частности, лица, состоящие в соответствии с семейным законодательством Российской Федерации в брачных отношениях, отношениях родства или свойства, усыновителя и усыновленного, а также попечителя и опекаемого. Определение понятия близких родственников приведено в статье 14 Семейного кодекса РФ, но при этом понятия отношений родства или свойства в Семейном Кодексе не конкретизированы. В связи с этим список взаимозависимых лиц не был четко определен и налоговые органы при его определении, в дополнение к Налоговому и Семейному Кодексу, опирались на Гражданский Кодекс и “Общероссийский классификатора информации о населении. ОК 018-95” (Письма МинФина РФ от 31.01.2012 N 03-04-08/9-12, от 04.08.2011 N 03-02-08/86, Письмо ФНС России от 19.04.2012 N ЕД-4-3/6609@).

В результате контролирующие органы относили к взаимозависимым лицам практически всех ближних и дальних родственников физического лица: детей, внуков, дедушек, бабушек, прадедушек, прабабушек, племянников, племянниц, дядей, тетей, полнородных и неполнородных братьев и сестер, двоюродных братьев и сестер, супруга, родителей, пасынков, падчериц, отчима, мачеху и других.

В дополнение к своим родственникам в понятие “отношения свойства” контролирующие органы включали также отношения, возникающие между супругом и родственниками другого супруга, а также между родственниками супругов.

То есть для сделок, заключённых до 1 января 2012 года, при покупке жилья практически у любого своего родственника или родственника супруга, налоговый вычет предоставлен быть не мог.

Каким образом налоговая обнаружит, что жилье было приобретено у родственников?

Наиболее часто возникающим вопросом у граждан, желающих получить налоговый вычет при покупке недвижимости у родственников, является вопрос о том, как налоговая сможет узнать, что продавец и покупатель состоят в родстве. Однозначных и гарантированных методов обнаружения данного факта у налоговых органов пока нет. Налоговые инспектора сопоставляют различные данные (например, фамилии, места прописки), проверяют данные по базам данных органов регистрации актов гражданского состояния, могут также попросить покупателя-налогоплательщика написать письменное подтверждение о том, что он не состоит в родстве с продавцом.

Хотя порой гражданам удается скрыть факт родства от налоговой инспекции и получить вычет, следует отметить, что это не законно, и, если впоследствии скрытый факт будет обнаружен,- необходимо будет вернуть вычет в полном объеме.

Приобретение жилья у родственников не по договору купли-продажи и имущественный вычет

Пункт 5 ст. 220 НК РФ содержит ограничение на получение налогового вычета при приобретении квартиры/дома у родственников только в отношении сделок купли-продажи. По мнению контролирующих органов при приобретении жилья не по договору купли-продажи, а по другому договору (например, договору уступки права требования),- в вычете не может быть отказано (Письма Минфина России от 21.08.2014 N 03-04-05/41883, от 07.03.2013 N 03-04-05/4-194, от 12.12.2012 N 03-04-05/4-1390, ФНС России от 02.11.2012 N ЕД-3-3/3991@).

Пример: Отец заключил договор долевого участия в строительстве жилья и внес оплату за квартиру. Позже отец продал квартиру сыну по договору уступки права требований. Передача денежных средств отцу была зафиксирована в расписке. После подписания акта приема-передачи квартиры сын подал документы на вычет в налоговую инспекцию. Несмотря на то, что между отцом и сыном была заключена сделка, налоговый вычет сыну будет предоставлен (так как ограничение на получения вычета при сделках с взаимозависимыми лицами относится только к договорам купли-продажи).

Можно ли получить налоговый вычет при покупке квартиры у родственников

Последнее обновление 2019-01-07 в 11:25

Налогоплательщик, уплачивающий на территории РФ налог с доходов (кроме дивидендов) по ставке 13% вправе получить имущественный вычет в сумме до 2 000 000 рублей, если приобретает жилье в собственность за свои, либо заёмные денежные средства.Некоторые категории граждан, перечисленные в п.3 ст. 224 НК РФ, хотя и получающие доходы, облагаемые по ставке 13 %, не могут получить такой вычет.

Однако, иногда встаёт вопрос: «Можно ли получить налоговый вычет при покупке квартиры у родственников?».

Чтобы ответить на него, необходимо разобраться в первую очередь, кого для целей налогообложения законодатель относит к родственникам или, как говорит НК РФ, взаимозависимым лицам.

Согласно п.11 ч.2 ст.105.1 НК РФ к взаимозависимым лицам отнесены:

- жена (муж);

- родители (усыновители),

- дети (усыновленные),

- полнородные и неполнородные (когда общие отец или мать) братья и сестры,

- опекун и подопечный.

Сделка между ними считается заключенной под влиянием зависимости, что сказывается на цене, покупаемого жилого помещения в большую или меньшую сторону.

Кроме сделки купли-продажи могут подписываться и иные сделки, в том числе и между родственниками и налоговое законодательство по-разному регулирует возникающие правоотношения.

Налоговые льготы при заключении договора дарения квартиры с близким родственником

Согласно ст.572 ГК РФ договор дарения признаётся безвозмездной сделкой и единственный кто получает подарок, считается получившим доход, а противоположная сторона как бы несёт расходы. Поэтому для целей налогообложения именно одаряемый, а не даритель, обязан уплатить налог в размере 13% от стоимости подарка.

Однако, законодатель предусмотрел основание для освобождения от уплаты данного налога, если стороны сделки приходятся близкими родственниками, круг которых определен в абз.2 п.18.1 ст.217 НК РФ. К этим правоотношениям применяются нормы Семейного кодекса РФ и круг лиц расширен. К указанным выше лицам добавляются ещё бабушка, дедушка и внуки.

Пример

Данные отношения между родственниками не попадают под общую норму об имущественных вычетах. Здесь, предусмотрено именно освобождение от обязанности платить налог.

Пример

Налоговый вычет при заключении договора купли-продажи с близким родственником

Покупатель может рассчитывать на получение вычета.

Пример

В судебной практике имели место случаи до 2012 года, когда судебные органы вставали на сторону налогоплательщика и взыскивали причитающиеся суммы к возврату. Однако на сегодняшний день, к сделкам совершенным после 01.01.2012 года подобную практику применить нельзя. Об этом письмо МФ РФ от 31.01.2012 №03-04-08/9-12, доведенное до налоговых органов письмом ФНС России от 19.04.2012 №ЕД-4-3/6609@

В 2019 году налоговый вычет при покупке квартиры у родственников не претерпел никаких изменений.

Возврат налога при покупке квартиры у родственников

Несмотря на сложившуюся уже длительное время практику, постоянно возникает вопрос как возвратить НДФЛ при покупке квартиры у родственников, так как нет ничего проще, чем заключить выгодный договор именно с родным человеком.

В некоторых случаях сотрудники ИФНС просят составить документ, в котором сообщить, что Вы не состоите с продавцом в близких отношениях, так как не положен налоговый вычет при покупке квартиры у родственника.

Но не стоит расстраиваться. Практически из любой ситуации есть выход. Можно, к примеру, перепродать квартиру через третьих лиц.

Пример

Налоговый вычет при покупке квартиры у свекрови или тёщи

Ранее законодатель относил отношения невестка – свекровь, зять – тёща, к отношениям свойства. На сегодняшний день данное понятие исключено из Налогового кодекса РФ.

Но и здесь есть свои особенности. Если есть свекровь и тёща, значит есть и супруги состоящие в браке. А как известно, наличие зарегистрированного брака влияет на режим совместной собственности. При заключении договора с одной стороны которого свекровь, а с другой супруги, в предоставлении вычета может быть отказано. Потому что с одним из супругов (доли которых не определены) женщина состоит в близких отношениях.

Находчивые граждане для получения вычета нашли выход и в этой ситуации путём заключения брачных договоров, согласно которых имущество переходит в собственность только одного супруга, не состоящего в родстве с продавцом.

Пример

В практике встречаются случаи, когда недвижимость продаётся через третьих лиц, но денежные средства за купленную квартиру платятся напрямую. В этой ситуации, имущественный вычет, если деньги перечислены близким родственникам, не полагается, и не будет предоставлен.

В соответствии с п.7 ст.105.1 НК РФ по заявлению ИФНС суд может признать и иных лиц зависимыми друг от друга, которые не указаны в части 2 статьи 105.1 НК РФ, если на существо сделки, а в данном случае на цену продаваемой недвижимости оказало влияние нахождение лиц в свойстве. Обязанность доказывания этого обстоятельства будет полностью возложена на сторону заявителя. Но практика показывает, что ИФНС практически с подобными требованиями не обращается.

Вычет по договору с отцом или матерью, дочерью или сыном

Конец всем спорам положил Верховный Суд РФ, который в своём определении от 3 июня 2015 г. № 38-КГ15-3 подробно разъяснил о невозможности воспользоваться вычетом в таких ситуациях.

Это правило, конечно, не распространяется на случаи заключения сделки между мачехой или отчимом, с одной стороны и пасынком (падчерицей) с другой стороны. Формально, указанные лица могут называться матерью и отцом, дочерью либо сыном, но юридически они не будут находиться в родственных отношениях.

Как налоговая узнает что квартира куплена у родственника

Часто бывают случаи, когда по фамилиям и другим данным сотрудники налоговой инспекции не могут определить состоят ли лица в каких-либо отношениях между собой, и допустим не предложили Вам в заявлении указать, что Вы не являетесь родственниками с продавцом недвижимости.

В этой ситуации, если станет известно о наличии родственных связей, на Вас может быть возложена обязанность по возврату полученного налога.

А в случае, когда разъяснялся порядок получения вычета и Вы сообщили, что не являетесь родственниками, в зависимости от суммы полученных денежных средств из бюджета может наступить ответственность вплоть до уголовной.

ПОШАГОВУЮ ИНСТРУКЦИЮ И ОБРАЗЕЦ ЗАПОЛНЕНИЯ ДЕКЛАРАЦИИ 3-НДФЛ НА НАЛОГОВЫЙ ВЫЧЕТ ПРИ ПОКУПКЕ КВАРТИРЫ СМОТРИТЕ ЗДЕСЬ

Я очень старался при написании этой статьи, пожалуйста, оцените мои старания, мне это очень важно, спасибо!

(535 оценок, средняя: 4,58)

Можно ли оформить налоговый вычет при покупке квартиры у родственников

Законодательством предусмотрена возможность возврата налога, уплаченного в бюджет при получении официального дохода по ставке 13% ежемесячно при приобретении объекта недвижимости.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь к консультанту:

+7 (812) 309-85-28 (Санкт-Петербург)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Однако при проведении некоторых сделок установлено ограничение, не позволяющее оформлять имущественный вычет, распространяется оно в частности на приобретение квартиры или иного объекта индивидуальной застройки у близких родственников. Кто к ним относится, на основании каких норм регулируется имущественный вычет, порядок оформления и примеры из практики.

Имущественный вычет представляет льготный налоговый режим, установленный государством, при условии возмещения части потраченных на приобретение объекта недвижимости, его строительства или ремонта средств в размере оплаченного подоходнего налога по ставке 13%. Положения регулируются ст.220 НК РФ.

Расходы в указанной размере возмещаются при приобретении недвижимости либо проведении ремонта в ней, возведения нового объекта жилой застройки либо выкуп земельного участка для строительства частного дома или коттеджа для целей постоянного проживания.

Возврат налога осуществляется не только при покупке недвижимости за наличные средства или безналичным переводом, но и при оформлении ипотечного кредита. Сумма подлежащих возвращению средств соответственно увеличивается на основании требований закона.

Так при оформлении покупки наличными вернуть налог можно с суммы не более 2 млн руб. по ставке 13%, то есть всего 260 000 руб. Если квартира покупалась в ипотеку, то доступен возврат не менее 390 000 руб., таким образом, возможно получение средств по ставке НДФЛ с затраченной суммы в 3 млн руб.

Законом предусмотрены исключения:

- Если квартира куплена до 1 января 2014, то расходы возмещаются по ставке в размере фактически понесенных трат. Воспользоваться повторно правом на возмещение не получится у граждан. Если квартира куплена, предположим, за 1 млн руб, то возврату подлежат 130 000 руб., при этом остаток лимита в размере 130 000 руб. не подлежит возврату.

- Когда жилье куплено после наступления указанной даты, то лимит составляет 2 млн руб. на покупку с налоговым вычетом. При том воспользоваться им можно в отношении нескольких объектов недвижимости. Так, например, если куплена квартира стоимостью 1 млн руб. и получены с покупки путем возврата 13%, то есть 130 000 руб., оставшуюся сумму можно запросить при оформлении следующего договора купли-продажи недвижимости, таким образом, исчерпав весь лимит предоставленных по закону средств.

- Не подлежит расчету вычет, если жилье приобретено по договору с работодателем путем взаиморасчета, наличными средствами или в счет оплаты труда.

- Возврат налога не осуществляется, если сделка заключена с близким родственником, отнесенным законом к категории таковых, отметим, что с 2016 их перечень был значительно сужен.

- Не распространяется вычет на средства материнского капитала или при получении поддержки за счет иной государственной субсидии.

Можно ли получить налоговый вычет при покупке квартиры у родственников

Законом ограничено предоставление вычетов при приобретении недвижимости близкими членами семьи. К таковым относятся на основании разъяснений мать или отец, дети, полнородные и неполнородные (с разным одним родителем) братья и сестры. Также к ним относятся усыновленные дети и супруги.

До 2012 года перечня таких родственников в законе не было, к ним относились все граждане, имеющие даже дальние семейные связи с покупателем, претендующим на налоговый вычет. Согласно последних изменений был выделен определенный перечень.

При приобретении квартиры у других категорий родственников налоговый вычет предоставляется. Степень семейных отношений выясняется в ходе проведения камеральной проверки налоговыми органами после подачи заявления о предоставлении вычета с налоговой декларацией и подтверждающими приобретение в собственность квартиры.

На отсутствие получения вычета не влияет способ оплаты стоимости квартиры, путем зачета требований, наличными средствами, переводом на банковский счет. Не принимается во внимание налоговыми органами также объект приобретаемой недвижимости: квартира, частный дом, расходы на возведение объекта индивидуальной застройки или проведения ремонта в жилом фонде.

Срок возврата налогового вычета при покупке квартиры в 2019 году рассматривается здесь.

Получение вычета на квартиру, которая куплена не у близких родственников, производится в следующие этапы:

- Проведение сделки с недвижимостью, заключение договор купли-продажи, регистрация в органах Росреестра по месту нахождения объекта, получение документа о собственности.

- В срок не позднее 30 апреля года, следующего за тем, в котором приобретена недвижимостью, подача заявления в налоговую инспекцию о предоставлении вычета с приложением налоговой декларации по форме 3-НДФЛ и подтверждающих доход и собственность документов.

- Камеральная проверка длится около 3 месяцев, по истечение этого времени принимается решение о предоставлении вычета или отказе. Об этом в письменной форме уведомляется налогоплательщик. В случае принятия положительного решения средства в счет вычета перечисляются в течение 1 месяца на банковские реквизиты, указанные заявителем.

- При принятии отказа возможна подача жалобы в вышестоящий орган или суд с требованием об отмене решения и пересчете налогового вычета и предоставлении его в обычном режиме.

- оригинал удостоверения личности заявителя;

- свидетельство о браке при нахождении в официальных семейных отношениях и распоряжения совместно нажитыми средствами;

- документ о внесении платы в счет стоимости квартиры: расписка, квитанции или др.;

- справка от работодателя о полученных за последний год доходах по форме 2-НДФЛ;

- заявление установленного образца.

При покупке недвижимости на имя несовершеннолетнего сделка оформляется матерью или отцом, либо законным представителем на основании решения суда. Вычет распределяется между родителями по месту трудовой занятости или его может получить один из них по договоренности.

Перевод средств возможен на банковский счет налогоплательщика согласно предствленных реквизитов. Также доступен вариант вычета по месту работы. Для этого необходимо предоставить уведомление налоговой об одобрении вычета в определенной сумме в бухгалтерию по месту трудовой занятости.

Ежемесячно сотрудники будут засчитывать сумму НДФЛ в счет заработной платы, не производя ее вычет для направления средств в бюджет соответствующего уровня.

Зачастую граждане идут на сокрытие семейных связей, надеясь на то, что установить родство при разных фамилиях достаточно сложно. На практике такие заявления по формальным основаниям рассматриваются, а средства переводятся в счет вычета.

Однако в случае проведения повторной проверки, если будет установлена родственная связь, гражданина привлекут к административной ответственности, отменят решение налоговой инспекции и обяжут вернуть полученные в счет вычета деньги.

На практике по искам о предоставлении налогового вычета зачастую суд встает на сторону налогоплательщика, поддерживая довод о том, что сделка носила экономический характер, а не являлась номинальной, а средства фактически перечислены в указанном в договоре размере.

Вероятно, что сделки с родственниками производятся в отношении объектов, числящихся на вторичном рынке недвижимости, поскольку в новостройках продавцом выступает строительная организация в рамках договора о долевом участии или купли-продажи.

Обратиться за льготой могут граждане России возрастом от 18 лет , имеющие резидентство и официальный доход от трудовой или предпринимательской деятельности, предполагающий оплату налога в размере 13% по ставке НДФЛ.

Для индивидуальных предпринимателей, работающих по упрощенной системе налогообложения или оплачивающих подоходний налог по ставке 6% получение имущественного налогового вычета недопустимо. Важно, что помещение представляло жилой фонд, в отношении него не проводился перевод в коммерческую недвижимость, оно не использовалось для извлечения прибыли.

Нерезидентам России – гражданам, не проживающим на территории РФ, но имеющих национальную принадлежность, сроком более 183 дней, даже если они являются плательщиками налога по ставе 30% в доход российского бюджета.

Вычет рассчитывается только со стоимости приобретенного жилья, услуги юристов, риелторов, расходы на государственную пошлину в этом случае не учитываются.

Срок получения средств в течение 3 лет с момента оформления сделки согласно отчетного периода, то есть в расчете с 30 апреля года, следующего за оформлением договора купли-продажи.

Не распространяются вычеты на квартиры, полученные в дар или по наследству, в рамках подписания договора приватизации. В расчет при оформлении льготы принимаются фактически понесенные подтвержденные расходы в размере не более установленного законом лимита в 2 млн руб. При приобретении квартиры по ипотеке он составляет 3 млн руб., соответственно, сумма компенсации по налогу составит на общий долг 260 000 руб. и по процентам 130 000 руб.

Про налоговый вычет при покупке квартиры работающим пенсионерам в 2019 году читайте здесь.

С документами на налоговый вычет за покупку квартиры по ипотеке ознакомьтесь тут.

Видео: Налоговый вычет при покупке недвижимости у близких родственников

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область – +7 (499) 703-16-92

- Санкт-Петербург и область – +7 (812) 309-85-28

- Регионы – 8 (800) 333-88-93

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Можно ли получить налоговый вычет при покупке квартиры у родственников?

Налоговый вычет при покупке квартиры у родственников: судебная практика. При каких видах сделок у граждан остается возможность возврата уплаченного НДФЛ?

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь к консультанту:

+7 (812) 309-85-28 (Санкт-Петербург)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Имущественный вычет является льготой, которая предоставляется налогоплательщикам при приобретении недвижимости. Она позволяет гражданам немного сэкономить.

В соответствии с налоговым законодательством РФ, вычет предоставляется покупателю в случае покупки им вторичной или первичной недвижимости у продавца, отношения с которым не являются родственными.

Имущественный вид вычета при покупке недвижимости могут оформить официально трудоустроенные граждане, уплачивающие со своего заработка НДФЛ. Основанием для возврата части налога является покупка квартиры, либо ремонт жилплощади.

В каких случаях нельзя воспользоваться льготой:

- Сделка купли-продажи была совершена до 2014 года, а собственник уже успел один раз оформить налоговый вычет.

- Недвижимое имущество было приобретено после 2014 года, однако гражданин вернул максимальную сумму, положенную по имущественному налоговому вычету.

- Налоговый вычет не распространяется на ту часть средств, которая была уплачена с привлечением средств работодателя, с помощью материнского капитала, либо при привлечении иной государственной субсидии.

- Недвижимость была куплена у ближайшего родственника.

Особенности оформления имущественного вычета изложены в Налоговом кодексе РФ.

На данный момент ст. 220 этого документа содержит положение о том, что возможность оформления налогового вычета при покупке квартиры у родственников гражданам не предоставляется.

Налоговый вычет при покупке квартиры у родственников

Исключений из положения о невозможности возвращения налога при купле-продаже недвижимости у родни не предусмотрено.

Запрет введен в связи с тем, чтобы исключить возможность проведения сделок с родственными лицами с целью неправомерного обогащения за счет государства.

С каждым годом растет количество тех граждан, которые задумываются о том, чтобы реализовать право на возвращение налогового вычета при покупке квартиры между родственниками.

Даже если граждане проведут сделку купли-продажи с родственниками с реальным оборотом средств, а не только оформят ее номинально, вернуть налог им, скорее всего, не удастся.

При этом не имеет значения, какая именно недвижимость продается: квартира, дом, доля в квартире и т. п. Запрет распространяется в отношении всех сделок, касающихся купли-продажи.

Как рассчитать двойной налоговый вычет на ребенка? Смотрите тут.

До 2012 года законодательство в области налогообложения относило к категории родственников всех граждан, которые имеют родственные связи с заявителем, претендующим на возвращение подоходного налога.

Однако в этом же году в НК РФ внесли изменения, которые сузили перечень лиц, при покупке недвижимости у которых заявитель лишался права на вычет.

С 2012 года и до настоящего времени налоговое законодательство относит к категории родственников следующих граждан:

- мужа или жену, которые на момент сделки состояли с заявителем в законном браке;

- родных или усыновленных детей;

- родных родителей, а также опекунов;

- родных и сводных сестер и братьев.

Налоговое законодательство ограничивает возможность оформления возврата средств лишь в том случае, если между родней при заключении сделки используется договор купли-продажи.

В другом случае, например, при составлении договора дарения, либо переуступки вторичного жилья ФНС не может отказывать в вычете, даже если участники сделки приходятся друг другу ближайшими родственниками.

Пример: Мать заключила договор долевого участия при возведении новостройки и перечислила средства в счет покупки квартиры. Спустя какое-то время она передала недвижимость дочери по договору переуступки. В расписке был зафиксирован факт передачи денег матери. После составления акта приема-передачи дочь подала документацию в ФНС на получение вычета. В данном случае Налоговая инспекция отказать в вычете не вправе, поскольку ограничение на вычет при заключении сделок с родственниками распространяется только на куплю-продажу.

Заключение договора переуступки при передаче недвижимого имущества между родственниками является наиболее оптимальным вариантом для возвращения подоходного налога в будущем.

Один из вариантов пошагового алгоритма для продавца и покупателя в этом случае:

- Члены семьи договариваются между собой о продаже недвижимого имущества, после чего к сделке привлекается третье лицо.

- Гражданин, выступающий в роли третьего лица, совместно с продавцом составляют предварительный договор в отношении купли-продажи недвижимого имущества.

- Между покупателем недвижимости и третьим лицом на основе ранее заключенного предварительного договора заключается договор переуступки.

- Производится возврат ранее отданных денег в качестве задатка по предварительному договору, осуществляется расчет с продавцом.

- Договор переуступки подлежит обязательной регистрации в Росреестре.

- Покупатель вступает во владение недвижимостью.

- Через год покупатель имеет право обратиться в Налоговую инспекцию для получения вычета, либо подать с этой же целью документы к своему работодателю.

Может ли Налоговая узнать, что продавец и покупатель состоят в родстве?

Отдельные граждане полагают, что ФНС не узнает тот факт, что продавец недвижимого имущества и покупатель состояли в родстве. И действительно, такая ситуация на практике вполне возможна.

Разные фамилии участников сделки не свидетельствуют о том, что они приходятся друг другу родственниками. ФНС иногда не имеет возможности проверить факт родства.

В данном случае поданные в Налоговую инспекцию документы будут проверены, а вычет ‒ предоставлен.

Однако ФНС в любое время может провести повторную проверку, и, вполне вероятно, что при ее проведении нарушение уже будет выявлено.

Российское законодательство на 2019 год не предусматривает никаких видов наказаний за сокрытие факта родства от Налоговой инспекции при оформлении налогового вычета.

Законодатели полагают, что к этому могла привести юридическая неграмотность гражданина.

Однако если Налоговая инспекция выявит факт родства, то заявитель будет обязан возместить всю переданную ему сумму имущественного вычета в указанные сроки.

За какой срок можно получить налоговый вычет? Информация здесь.

Есть ли налоговый вычет при покупке дачи? Подробности в этой статье.

Судебная практика по вопросу возврата налогов при покупке недвижимости у родственников с заключением договора купли-продажи неоднозначна. У граждан остается право подать иск в суд для выручения налогового вычета после проведения подобных сделок.

Бывали случаи, когда судебная инстанция признавала требования иска аргументированными, а, следовательно, и законными. После этого ходатайство по данному вопросу было удовлетворено.

Суд при решении данных вопросов руководствуется тем, что не во всех случаях при заключении сделок с близкими родственниками присутствует экономическая выгода для них.

В некоторых ситуациях граждане действительно заключают сделки с реальным оборотом денежных средств, соответствующим средним рыночным показателям.

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область – +7 (499) 703-16-92

- Санкт-Петербург и область – +7 (812) 309-85-28

- Регионы – 8 (800) 333-88-93

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Добрый день! Меня зовут Егор. Я уже более 5 лет работаю в крупной юридической фирме. Считая себя профессионалом, хочу научить всех посетителей сайта решать сложные вопросы. Все материалы для сайта собраны и тщательно переработаны с целью донести в доступном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.