Самое важное по теме: "перечень органов осуществляющих налоговые проверки и их обязанности" с комментариями профессионалов. Внимательно прочтите статью и если что-то будет не понятно вы всегда можете задать вопрос нашему дежурному юристу.

Содержание

Уплата налогов для бизнеса является обязательным условием деятельности организации. Однако, не все налогоплательщики исправно справляются со своими финансовыми обязательствами перед государством. В связи с этим власть имеет право на проведение налоговых проверок имущества и доходов налогоплательщиков.

На основании законодательства, налоговики могут осуществлять проверки по различным направлениям. Это может быть как камеральные проверки на основании представленных документов, так и выездные мероприятия, связанные с осмотром имущества налогоплательщика, да и даже с вызовом налоговых органов на дачу.

Органы налогового контроля наделены правом проводить проверку на основании выявленных нарушений либо при необходимости сбора информации для исчисления налогов и сборов в бюджеты государства. В ходе проверки, налоговики имеют право запрашивать документы, вычеты, контрольное снимание, проводить инвентаризацию имущества и многое другое.

Особое внимание налоговые органы уделяют выявлению иных нарушений в исполнении налогоплательщиком своих обязанностей перед государством. В таких случаях, налоговые проверки могут быть назначены по инициативе налоговых органов.

В случае проведения налоговых проверок важно знать свои права и обязанности. Часто при проведении проверок предоставляются консультации по вопросам налогообложения и организации деятельности, а также по иным вопросам, связанным с налогами и сборами.

Напоминаем, что бизнес-организации не могут рассматривать налоговую проверку как нажим на них со стороны налоговых органов. Правильная подготовка к налоговой проверке и своевременная исправка выявленных нарушений позволят избежать дополнительных финансовых затрат и негативного влияния на деловую репутацию.

Налоговые органы

Налоговые органы – это государственные организации, наделенные властью для контроля и осуществления налоговой политики государства.

На основании законодательства налоговые органы вправе осуществлять контрольное мероприятие с целью исчисления, взыскания и учета налогов и вычетов.

При осуществлении налоговой проверки налоговики могут проверять документы организаций и индивидуальных предпринимателей, вызывать налогоплательщика на допрос, а также осуществлять выездные проверки и выемки имущества.

Один из методов контроля – камеральные проверки организаций и индивидуальных предпринимателей на возможные нарушения налогового законодательства.

В случае выявленных нарушений, налоговые органы могут нажимать на налогоплательщиков последствиями, вплоть до описания имущества и обращения в банкротство.

Если у вас есть вопросы по налогообложению или необходима консультация, вы можете обратиться к налоговым органам или найти информацию в специализированных газетах и сайтах.

Необходимо понимать, что налоговые органы могут осуществлять контроль и выявлять нарушения налогов законодательства в вашем бизнесе или при продаже недвижимости.

Чтобы избежать проблем с налоговой властью, необходимо правильно оформлять документы и правильно исчислять налоги на имущество и бизнес.

Не забывайте о своих правах – налоговый орган обязан предоставить информацию о мероприятии, предпринимаемом в отношении вашего имущества или бизнеса.

И не стоит забывать, что налоговая политика и налогообложение – это не пустой звук, это возможность вносить вклад в развитие государства и общества через свои взносы в бюджеты различных уровней.

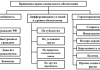

Органы, ответственные за налоговый контроль, могут осуществлять различные виды проверок, в зависимости от того, какие нарушения им были выявлены. Среди таких проверок можно выделить:

- Камеральные проверки – проверка налоговой декларации и других документов, представленных налогоплательщиком.

- Выездные проверки – проверка деятельности организации на месте ее нахождения.

- Инвентаризация имущества – проверка финансового состояния на основании фактической инвентаризации имущества.

Органы, наделенные властью, имеют право проводить данные мероприятия на основании законодательства, Кодекса об административных правонарушениях и других действующих нормативных актов. В ходе проведения таких проверок налоговики вправе:

- Вызывать налогоплательщика на консультацию по вопросам налогообложения;

- Выявлять нарушения налогового законодательства и делать вычеты;

Для осуществления контроля налоговики могут требовать от организаций предоставление документов, связанных с деятельностью, проводить осмотр имущества и иных мероприятий на основании имеющихся причин и обстоятельств, выявленных по результатам проверки. В случае выявления нарушений налогового законодательства, органы налогового контроля вправе:

- Взыскивать недоимку с организации;

- Назначать штрафы за нарушения;

- Проводить контрольное мероприятие с целью проверки исполнения требований государства.

Органы налогового контроля могут также заниматься выпуском специализированных газет по вопросам налогового контроля и консультаций налогоплательщиков.

ФНС России

Федеральная налоговая служба (ФНС) России – это главный налоговый орган в России, наделенный властью осуществлять контроль за исполнением налогового законодательства.

На основании Налогового кодекса ФНС России имеет право:

- вызывать налогоплательщиков для дачи объяснений, предоставления документов и иных сведений;

- осуществлять контроль за налоговыми платежами;

- осуществлять инвентаризацию имущества налогоплательщика;

- проводить камеральные и выездные налоговые проверки;

- выявлять нарушения налогового законодательства;

- налагать штрафы и выписывать протоколы об административных правонарушениях.

Основная задача ФНС России – это законное и правильное исчисление налога и сборов для бюджетов всех уровней и обеспечение надлежащего исполнения налоговых обязательств граждан, организаций и других налогоплательщиков по всей стране.

Налоговики ФНС России могут вызывать представителей бизнеса на налоговые проверки основываясь на вашей отчетности, информации из газет и других источников. Они также могут выезжать и осуществлять проверки на месте, выявлять нарушения и выписывать штрафы. Кроме того, налоговые органы вправе забирать документы и имущество налогоплательщика в случае обнаружения нарушений.

Не забудьте, что налоговые проверки необходимы, чтобы вы могли убедиться, что ваша деятельность соответствует требованиям законодательства. Если у вас возникли вопросы по налоговым задачам, вы можете задать их представителям ФНС России нажимая на кнопку “Задать вопрос” на их сайте.

Таможенные органы

Таможенные органы — это особые контролирующие органы, которые осуществляют контроль за перемещением товаров через таможенную границу. Они имеют право на осуществление налоговых проверок, нажимая на все необходимые действия для контроля за налогообложением.

Таможенные органы могут осуществлять как камеральные, так и выездные налоговые проверки организаций на предмет нарушений законодательства РФ в сфере налогообложения. Данные мероприятия могут вызывать необходимость выявления информации о наличии дачи налогоплательщиком заведомо ложных документов и иных нарушений.

К тому же, таможенные органы вправе производить выемку предметов и имущества налогоплательщика, когда это связано с осуществлением контроля за налогообложением. Исчисление налога, инвентаризация имущества, основная деятельность, какой вычет можно получить — это всё является вопросами, на которые могу дать консультацию налоговики данного органа.

Таможенные органы наделены властью осуществлять контроль за исполнения налогового кодекса, что позволяет государству собирать налоги в бюджеты. Также они проводят осмотр и выеские мероприятия для контроля за выполнением налоговых обязательств.

Если у вашей организации возникли вопросы по налоговой отчетности или бизнесу в целом, можете обратиться к таможенным органам. Они будут в состоянии предоставить знания по налоговому законодательству или других правовых вопросах, касающихся налоговых документов или иных документов, связанных с контролем за налогообложением.

Федеральная налоговая служба

Федеральная налоговая служба (ФНС) – это государственный орган, который наделен властью осуществлять контроль за правильностью исчисления и уплаты налогов и сборов в России.

ФНС вправе проводить как камеральные, так и выездные налоговые проверки. Камеральные проверки проводятся на основании предоставленной налогоплательщиком информации. Выездные проверки проводятся с целью выявления нарушений налогового законодательства. Налоговые проверки могут быть проведены на какой-либо основе (в том числе по жалобам, обращениям иных государственных органов).

В течение налоговой проверки налоговики имеют право проводить осмотр документов, имущества, инвентаризацию, задавать вопросы и вызывать на консультацию сотрудников организации. Также налоговые органы могут проводить выемки документов, имущества и иных материалов, если это необходимо для контроля за деятельностью бизнеса.

Основная задача ФНС – выявление нарушений налогового законодательства и контроль за правильностью исчисления и уплаты налогов и сборов. В случае выявления нарушений налоговые органы могут применять меры контроля и нажимать на налогоплательщика для исполнения налоговых обязательств.

Налоговые органы могут также осуществлять право на вычет налоговых сумм у налогоплательщика. Для этого необходимо предоставить документы, подтверждающие размер расходов, на который предоставляется вычет.

Федеральная налоговая служба контролирует бюджеты территорий России и организации, имеющие налоговые обязательства.

Полномочия налоговых органов

Основная задача налоговых органов – контроль за исполнением налогового законодательства, сбор налоговых платежей и контроль за правильностью их исчисления. Действия налоговой службы могут навредить бизнесу, вызвав финансовые потери и нарушения в деятельности организации.

Налоговики наделены правом совершения мероприятий, при необходимости, для контроля налоговых платежей и правильности их исчисления. Они также могут осуществлять осмотр имущества налогоплательщика, имеющего налоговую базу, на основании газеты или иной информации.

Основные действия налоговых органов включают в себя проведение камеральных проверок, инвентаризаций, выездных налоговых проверок и действий, связанных с исполнением контрольных мероприятий. При необходимости налоговики имеют право вызвать налогоплательщика для консультации или задать вопросы о его документах.

Для выявления нарушений налогового законодательства налоговые органы имеют право проводить выездные налоговые проверки и выемки документов на основании контрольных мероприятий. Они также могут осуществлять инвентаризацию имущества организации и на основании выявленных нарушений нажимать на налогоплательщика, контролируя правильность их исполнения.

Одной из важных функций налоговых органов является контроль за правильностью исчисления налогов и вычетов. Они имеют властью на основании налоговых бюджетов и налоговой базы, выраженной в денежных суммах.

Обязанностью налоговых органов является предоставление консультаций по налоговому законодательству и правилам их исполнения. Они также вправе вызывать на беседу налогоплательщика с целью получения информации о его деятельности и участии в инвентаризациях и камеральных проверках.

Проверка документов

Проверка документов – одна из основных мероприятий налоговых органов, осуществляемая в рамках контроля за исполнением налогового законодательства. В рамках данной проверки налоговики могут выезжать налогоплательщикам в организации и бизнеса для осмотра, обследования, выявления иных документов необходимых в ходе контрольных действий.

Проверка документов может быть как камеральной, так и выездной. Основная цель проверки – выявление фактов нарушения налоговыми плательщиками законодательства, что может привести к потерям бюджетов и государству. Налоговые органы, на основании кодекса РФ, наделены властью проводить проверку не только в организациях и фирмах, но и на основании подозрения вызывать налогоплательщиков для предоставления документов.

В рамках проверки, основным вопросом налоговиков является исчисление налога и выдача вычетов, а также проверка соответствия информации, содержащейся в документах, действительности. Также органы могут проверять правильность инвентаризации имущества, выявленных при проверке.

Если налоговики выявляют нарушения в ходе проверки документов, они могут направлять предписания и иски на исполнение обязательств по уплате налогов и сборов. Налогоплательщикам следует быть готовыми к такой возможности и заранее проконсультироваться с экспертами и специалистами.

Важно отметить, что налоговая инспекция может проводить проверку документов как по своей инициативе, так и по запросу других органов власти. Также, на основании имеющейся информации, организации и фирмы могут вызывать налоговиков для проведения проверки документов.

Все материалы, полученные в ходе проверки, являются конфиденциальными и обязательны к хранению налоговыми органами. Нарушение прав и свобод налогоплательщиков в ходе проверки является грубым нарушением законодательства и может повлечь ответственность для налоговиков.

Таким образом, своевременная проверка документов является неотъемлемой частью деятельности любой компании. Она поможет избежать неясных ситуаций с налоговыми органами и снизить риски потери дохода.

Проведение допросов

На основании законодательства, налоговые органы наделены властью чтобы проводить проверки и контрольные мероприятия для выявления нарушений налогового законодательства. При этом в случае необходимости, налоговые инспекторы могут проводить допросы, задавать вопросы налогоплательщикам, их работникам и другим лицам, имеющим информацию о деятельности организации.

Допрос проводится с целью выяснения информации о налоговых расчетах, исчислениях вычетов, наличии фактов налоговых правонарушений, а также для получения любых других сведений, которые могут быть полезны налоговой службе в оценке правильности декларирования налогов.

При проведении допроса налоговик имеет право запросить необходимые документы и иных налоговых и финансовых отчетов. Если налоговики обнаружили нарушения налогового законодательства, то могут использовать эти документы как доказательство при контроле и проверке налогоплательщиков.

В рамках камеральных проверок и инвентаризации налоговые органы могут вызывать на допрос представителей организации для получения интересующей информации. Если в течение контрольного периода налоговики выявили факты нарушений, то у них есть возможность попросить на допрос ваших сотрудников либо отправлять отправлять выездных налоговых инспекторов с целью осмотреть имущество и провести выемку документов и других материалов, связанных с налоговым учетом и деятельностью организации.

Так же налоговые органы вправе применять меры принуждения для дачи необходимых разъяснений налогоплательщиком или его представителем о тех вопросах, которые могут помочь налоговым органам заполнить пробелы в налоговой декларации.

Если вы не знаете, какие права и обязанности у вас, как налогоплательщика, или если вы получили информацию о предстоящих налоговых проверках – контрольных, выездных, камеральных, или инвентаризации, то вы можете обратиться в службу налоговой помощи или к специалистам-юристам для получения консультации и помощи в проведении налогового контроля.

Проверка соответствия декларации и фактических данных

Проверка соответствия декларации и фактических данных – одно из основных мероприятий, которое налоговики могут осуществлять в рамках контроля за налоговой деятельностью налогоплательщиков. В соответствии с законодательством государству предоставляется право и власть осуществлять контроль за налоговыми бюджетами и имуществом налогоплательщиков.

На основании Кодекса РФ о налогах и сборах, налоговики могут проводить камеральные и выездные налоговые проверки. Камеральная проверка – это проверка документов и информации, имеющихся у налогоплательщика, а выездная проверка – это проверка фактических данных налогоплательщика на основании контрольного осмотра или инвентаризации.

Одним из важных вопросов в процессе проверки соответствия декларации и фактических данных является выявление налоговых нарушений. В случае выявленных нарушений, налоговики имеют право вызывать налогоплательщика для проведения дополнительных мероприятий.

Для проверки соответствия декларации и фактических данных, налоговики могут запрашивать у налогоплательщика различную информацию и документы, необходимые для исчисления налогов. Также могут проводиться консультации с другими органами и организациями.

Проверка соответствия декларации и фактических данных может вызывать нажим на бизнес-деятельность налогоплательщика, однако это необходимая мера для обеспечения исполнения налоговых обязательств и поддержания налоговой дисциплины.

Основания для проверок

Органы, наделены властью осуществлять налоговый контроль, могут проводить проверки на различных основаниях, установленных законодательством. Основной целью данных мероприятий является контроль за правильностью исполнения налогоплательщиком своих обязательств перед государством.

Камеральные проверки осуществляются на основании информации, имеющейся у контролирующих органов, которая может быть получена из газет, имеющих отношение к деятельности налогоплательщика, запросов иных организаций, а также иных способов.

При выездных проверках, налоговики имеют право вызывать налогоплательщика на осмотр своего имущества, имеющего отношение к основной деятельности бизнеса, а также требовать предоставления документов, необходимых для исчисления и уплаты налогов, таких как бухгалтерская отчетность, налоговые декларации и прочее.

Организации, являющиеся налогоплательщиками, обязаны предоставить на запрос налоговых органов любые документы, связанные с их деятельностью и осуществлять иные действия, необходимые для выполнения функций контроля со стороны государства.

Проверки могут проводиться по разным основаниям, таким как выявление факта нарушения налогового законодательства, проверка правильности осуществления вычета налогоплательщиком, наличие задолженности по налогам и бюджетам, отсутствие необходимых документов и информации.

Налоговые органы вправе проводить проверки как по собственной инициативе, так и по основанию обращения налогоплательщика. Определение порядка проведения налоговых проверок и иные детали регулируются Налоговым кодексом РФ и иными нормативно-правовыми актами.

Если у Вас возникли вопросы по проведению налоговых проверок, Вы можете обратиться за консультацией к соответствующим органам контроля.

По жалобам налогоплательщиков

Если вы столкнулись с действиями налоговой инспекции, вы можете обжаловать их действия. По жалобам налогоплательщиков органы налогового контроля могут осуществлять различные мероприятия, чтобы проверить исполнение обязательств налогоплательщиком и наличие нарушений в деятельности организации.

Органы налогового контроля имеют право на проведение выездных налоговых проверок, выемки документов, инвентаризации имущества, вызывать налогоплательщика на консультацию и допрос под присягой.

На основании информации, имеющейся у налоговых органов, может быть осуществлен контроль за иными налоговыми обязательствами налогоплательщика, а также документы, связанные с осуществлением иных видов деятельности.

Налоговики могут выявлять нарушения, связанные с исчислением и уплатой налога, а также правильность заполнения налоговых деклараций.

Органы, которые осуществляют налоговый контроль, наделены властью, указанной в налоговом кодексе. Они вправе на основании заданного вопроса провести камеральные проверки, а также осуществлять проверки в организациях по определенным направлениям. При выявлении нарушений, которые необходимо устранить, а также задолженности по налогам, выписываются юридические акты.

Процедуры налогового контроля могут быть вызваны жалобами налогоплательщиков, а также по инициативе налоговых органов в рамках своей контрольной деятельности.

Если вам необходимо уточнить какой-либо вопрос, связанный с налогообложением, вы имеете право обратиться за консультацией в налоговый орган.

Помните, что у налоговых органов есть право требовать от вас предоставление необходимых документов и имущества для исполнения своих обязанностей в рамках контрольной деятельности. Также вы имеете право жаловаться в правительство на действия налогоплательщика и влиять на бюджеты.

Отсутствие своевременной уплаты налогов

Правильное и своевременное уплаты налогов является одной из основных обязанностей каждого налогоплательщика. Нарушение этой обязанности может вызвать налоговые проверки со стороны налоговых органов, в том числе камеральные и выездные.

Ваша деятельность может быть проверена на основании информации, полученной налоговыми органами из других источников, например, из газеты или блога в интернете. Также налоговики могут запросить документы и информацию у организации или индивидуального предпринимателя.

Если вы допустили нарушения при расчете и уплате налогов, вы можете быть обязаны уплатить задолженности, штрафы и пени. В случае неуплаты налогов, налоговые органы имеют право на осуществление контрольных мероприятий, таких как выемка имущества, осмотр документов и инвентаризация.

Кроме того, выявленные нарушения могут вызвать вопросы со стороны налоговой власти о правильности вашей деятельности и вызвать необходимость проведения налоговой консультации.

Если у вас возникли вопросы по своевременной уплате налогов или вычетам, вы можете задать их либо налоговой организации, либо обратиться к специалистам по налоговому законодательству.

Органы налогового контроля наделены властью осуществлять контроль за исполнением налоговых обязанностей, вычитание налогов со специальных целей и надзор за иными действиями налогоплательщика.

Отсутствие своевременной уплаты налогов снижает доходы бюджетов разных уровней и создает сложности в финансовом планировании государства в целом. Поэтому, соблюдение налогового законодательства является основной обязанностью налогоплательщика перед государством.

Подозрение в сокрытии налоговых обязательств

Если налоговики имеют информацию о возможных нарушениях налогового законодательства со стороны вашей организации, они могут начать процедуру камеральных проверок. Камеральные проверки – это форма контроля, при которой налоговики не выезжают к налогоплательщику, а осуществляют проверку документов и информации находящихся у организации.

Если после камеральных проверок будет выявленных подозрительных моментов, налоговики будут иметь право назначить выездные проверки. Это мероприятие осуществляется на основании статьи 101 Налогового кодекса.

Выездные проверки могут осуществляться с целью проверки имущества, оценки деятельности налогоплательщика, а также для получения документов и информации о деятельности организации. Налоговые органы, наделены властью организовывать и осуществлять такие проверки в соответствии с законодательством.

В рамках выездной проверки налоговики могут просмотреть документы, касающиеся вашей деятельности, а также провести осмотр вашего имущества. Если нарушения будут выявлены, власти могут осуществить выемку документов и имущества организации для дальнейшего их изучения.

Если вы столкнулись с контрольными мероприятиями со стороны налоговых органов, то вам потребуется специалист по налогам, который обеспечит правильное выполнение требований налоговых органов и сможет ответить на любые вопросы.

Кроме того, налоговики имеют право вызвать работников организации на беседу и провести инвентаризацию имущества и других ценностей. По закону вы обязаны предоставить всю информацию, которую запрашивают налоговые органы.

Если вам необходимо получить консультацию или помощь в осуществлении вычетов по налогам, то вы можете обратиться к специалистам, которые оперативно окажут вам помощь в осуществлении налоговых обязательств в соответствии с законодательством РФ.

Итак, если налоговые органы имеют подозрения в нарушениях вашей организации, вы можете ожидать камеральных проверок, выездных проверок, выемку документов и имущества, вызывать контрольное мероприятие и проходить инвентаризацию имущества. Вам следует сотрудничать с налоговиками и предоставлять всю необходимую информацию для выполнения всех требований налоговых органов.

Смотрите так же – НК РФ Статья 89. Выездная налоговая проверка.

Права налогоплательщика

На основании налогового кодекса РФ налогоплательщики имеют определенные права в процессе налогового контроля и исполнения налоговых обязательств. Основная задача налоговой службы в данном случае – осуществить контроль за налоговыми обязательствами и действиями налогоплательщика без нарушения его прав.

В соответствии с законодательством, налоговики вправе:

- задать вопросы по поводу Вашей деятельности и представленных документов;

- выезжать к Вам на организацию или на объект недвижимости для проведения налоговых проверок или инвентаризации имущества;

- запрашивать и хранить информацию по налоговым делам;

- выполнять действия контроля налогоплательщика в случае выявленных нарушений;

- осуществлять консультацию налогоплательщика о порядке расчеты налогов и возможности получения вычетов;

- вызывать налогоплательщиков для проведения выездных мероприятий по контролю.

Ваша организация, как налогоплательщик, имеет право на:

- предоставление претензий по решениям ФНС о налогообложении;

- получение информации о возможности налоговых вычетов и суммы налога для их использования в будущем;

- ознакомление с материалами налоговой проверки и право подавать жалобу на действия проверяющего органа;

- распоряжаться своими имущественными правами в установленных законодательством границах.

Кроме того, налогоплательщик имеет право знать:

- на какой налог он обязан, какой процент и при какой сумме дохода он начинает действовать;

- насколько подробно нужно заполнять документы при подаче декларации;

- какие есть вычеты при определенных условиях;

- как налоговая служба может нажимать на налогоплательщиков.

Необходимо также отметить, что ФНС может заниматься только осуществлением контроля за налоговыми обязательствами организаций и не имеет права вмешиваться в другие сферы их деятельности, не связанные с налогообложением. Важно помнить, что все мероприятия, связанные с осмотром имущества, выемками документов и других действий, должны быть осуществлены соответствующими органами в рамках установленных законодательством процедур и на основании достаточной формальной основы для их проведения.

Таким образом, знание своих прав и обязанностей поможет вам правильно работать с налогами, не допустит нарушения закона и сохранит баланс между вашими интересами и интересами государства – общего бюджета.

Получение информации о проверке

Органы, наделенные властью в области налогов и контроля, имеющие право на осуществление налоговых проверок, могут проводить такие мероприятия как: выездные проверки, инвентаризацию имущества налогоплательщика, контрольные вопросы, осмотр документов и иных действий. Основанием для проверки могут быть выявленные нарушения или другие сведения, имеющиеся у налоговиков.

Для того, чтобы узнать о том, какой орган и при каких обстоятельствах проводит проверку вашей организации, можно обратиться за консультацией к налоговикам и ознакомиться с информацией в газетах и на сайтах соответствующих органов. Кроме того, в соответствии с законодательством налоговики обязаны уведомлять налогоплательщика об осуществлении проверки на его имущество.

С целью контроля и исполнения налоговых обязательств налоговики могут вызывать для дачи объяснений, на осмотр или инвентаризацию имущества, а также для получения иной информации, необходимой для налоговых расчетов и исчисления налоговых выплат по бюджетам. Основная цель налоговой проверки – выявление нарушений законодательства и других факторов, влияющих на правильность и полноту налогообложения.

- Выемки документов или инвентаризация могут быть проведены только на основании соответствующего решения.

- На налогоплательщика может быть наложена ответственность за неисполнение действий при проведении налоговых проверок, утрату или неточности документов или инвентаризации, нажимая налоговиков путем многократных возврата.

- В случае выявления налоговых нарушений, налоговики могут наложить штрафы, начислить налоговый вычет или другие меры по исполнению законодательства.

Также инспекторы имеют право на проведение камеральных проверок на основании документов, предоставленных налогоплательщиками. О сроках и порядке проведения камеральной проверки налоговики должны сообщить налогоплательщику заранее.

Таким образом, налоговые проверки являются необходимым инструментом государства для контроля за бизнесом и исполнения налоговых обязательств. Однако, налогоплательщики имеют право на защиту своих прав и интересов, а также на консультацию и информацию в соответствии с законодательством.

Предоставление документов по запросу налоговых органов

В соответствии с законодательством, налоговые органы имеют право на проведение различных мероприятий контроля и осмотра деятельности налогоплательщика. Одним из таких мероприятий является запрос на представление документов.

При поступлении запроса налоговых органов на предоставление документов, налогоплательщик вправе просить консультацию у специалистов, знакомых с действующим налоговым законодательством. Важно помнить, что отказ от представления документов, если выявлены какие-либо нарушения, может стать основанием для проведения более жестких мероприятий, таких как выездные и камеральные налоговые проверки.

Среди документов, которые могут быть запрошены налоговиками, могут быть: документы, связанные с имуществом и иными вопросами его исчисления; налоговые декларации и отчеты по формам, налоговый вычет и другие документы, связанные с состоянием деятельности налогоплательщика, но также может быть запрошено и контрольное листование налоговой инспекции, информация о выявленных нарушениях, связанных с неправильным уплатой налогов, а также другие документы.

Предоставление информации налоговым органам является обязанностью налогоплательщика, установленной в Налоговом кодексе и других законодательных актах. Отказ от предоставления информации может повлечь за собой штрафы и неустойки для налогоплательщика, а в самых крайних случаях – лишение лицензий и запрет на осуществление деятельности, связанной с регулированием бюджетов.

Таким образом, налогоплательщик должен быть готов предоставить необходимые документы по запросу налоговых органов, чтобы избежать нежелательных последствий и преследований государством. При этом важно помнить об имеющихся правах и о соблюдении своих интересов при контрольных мероприятиях со стороны налоговой власти.

Обжалование решений налоговых органов

Налоговые органы наделены властью осуществлять контроль и нажимать налогов на налогоплательщиков. В связи с этим возникают вопросы о правомерности и исполнении их действий. Кодексом РФ об общих принципах организации и осуществления контрольных мероприятий за налоговой и иной обязательной платежах предусмотрено право налогоплательщика вызывать налоговиков к себе в офис или на место осуществления деятельности для получения информации и консультации.

Основная задача налоговой власти – выявление нарушений и контроль за исчислением и исполнением налогов. Для этого они имеют право на проведение различных мероприятий, таких как осмотр, выездная проверка, выемка документов и имущества. Также проводят камеральные проверки на основании контрольного описания.

В случае выявления нарушений налоговой дисциплины, налоговые органы могут начислить штрафы или обязать налогоплательщика уплатить дополнительный налог. В такой ситуации налогоплательщик имеет право обжаловать решение налогового органа.

Для обжалования налогового решения необходимо подать заявление в налоговую инспекцию или суд, доказывая правомерность своих действий. Это может быть сделано с помощью документов, справок, вычетов и других доказательств. Важно помнить, что в течение возможностей, налоговые органы не могут использовать информацию о выявленных нарушениях налоговой дисциплины как основание для повторного осуществления контроля.

Также налогоплательщики могут обратиться к газетам и журналам, в которых публикуется информация о налоговых органах и их работе, для получения информации по конкретному вопросу. Важно знать, что при получении информации необходимо учитывать специфику налоговой деятельности и особенности законодательства, которые связаны с конкретной ситуацией.

Учитывая всё вышеизложенное, можем сделать вывод о том, что обжалование решения налоговых органов возможно, но для этого необходимо иметь достаточно доказательств правомерности действий. Не стоит забывать о том, что налоговые органы имеют право на осуществление контроля в рамках законодательства.

Ответственность за нарушения

Вопрос налоговых проверок и контроля за исполнением налогового законодательства является одной из основных обязанностей налоговых органов. Они наделены властью осуществлять мероприятия по осмотру имущества, производству инвентаризации, проверке документов, задавать вопросы, вызывать на консультацию, выявлять нарушения.

Если при проверке будут выявлены нарушения, то налогоплательщик обязан уплатить налоги и штрафы. Органы государственного контроля имеют власть выемки имущества на основании законодательства. При этом, налоговые органы могут вызывать на консультацию представителей организации, представляющих информацию и ответы на заданные вопросы налоговыми проверяющими.

Кодекс налогового законодательства указывает, какие налоговые органы имеют право проверять и контролировать хозяйственную деятельность предприятий, осуществлять камеральные проверки и выездные выявления нарушений налогообложения. Также они могут проверять документы по исчислению налоговых вычетов и предъявления единовременной налоговой выручки в государственный бюджет.

- Органы налогового контроля могут вызывать на консультацию представителей организации.

- В случае выявления нарушений предпринимателю грозит уплата налогов, штрафов и выемки имущества.

- Проверка может проводиться на основании налоговой декларации, договоров, накладных и других документов.

Перечень организаций, на которые может быть наложен налоговый контроль, включает в себя предпринимателей, которые занимаются сдачей в аренду недвижимости или дают кредиты под проценты. К контролю могут быть вызваны предприниматели, которые занимаются бизнесом в области туризма, сельского хозяйства, транспорта и других отраслях экономики.

В случае выявления нарушений в хозяйственной деятельности предприятий, налоговые контролеры могут принимать меры по выдаче предписаний и уведомлений. Также они имеют право выводить предпринимателя из бизнеса, лишать его права заниматься этой деятельностью на определенный срок.

| Нарушение | Штраф |

|---|---|

| Недостаточная налоговая отчетность | 10% от суммы налога |

| Несвоевременное уплата налога | 5% от суммы налога, уплачиваемого в счет исполнения обязательств перед государством |

| Нарушение правил хранения документов, обнаружение помех налоговым органам | 100 000 рублей |

Таким образом, налоговые контролеры могут проводить различные виды проверок на основании законодательства. Если в ходе проверки будут выявлены нарушения, налогоплательщик обязан уплатить налоги и штрафы в пользу государственного бюджета.

Штрафы для налогоплательщиков

Ваше имущество и деятельность под контролем налоговых органов, и нарушения законодательства могут привести к серьезным последствиям. На основании выявленных нарушений налоговики имеют право осуществлять различные мероприятия контроля, в том числе:

- камеральные и выездные проверки;

- выемки имущества;

- инвентаризация.

При выявлении нарушений налоговики могут вынести штрафы и установить налоговый вычет. Штрафы могут быть значительными и нажимающими на ваш бизнес и личные бюджеты.

Статьи Кодекса Российской Федерации об административных правонарушениях содержат перечень нарушений, за которые налогоплательщики могут быть оштрафованы. Налоговые органы могут быть наделены властью выписывать штрафы на основании документов, каких они имеют информацию.

Если вы получите уведомление от налоговой с требованием выплатить штраф, вы вправе задать контрольное вопрос налоговым органам, вызывать иных специалистов на консультацию или предоставить документы в поддержку своих действий.

Однако, если ваши действия являются нарушением законодательства, необходимо заплатить штраф, иначе органы государственной власти могут принять криминальные мероприятия и вычесть сумму налога непосредственно со счета или имущества налогоплательщика.

Рекомендуется хранить все документы, имеющие отношение к налоговой деятельности, такие как отчеты, квитанции, вычеты, и т.д. В случае выявленных нарушений налоговики могут требовать предоставления документов.

Избегайте нарушений законодательства путем тщательного исполнения налоговых обязательств. Ознакомьтесь с требованиями законодательства и правилами налогообложения, чтобы избежать необходимости выплат штрафов.

Наказание для должностных лиц компаний

Законодательством установлено, что должностные лица компаний несут ответственность за нарушения налогового законодательства Российской Федерации, выявленные в результате налоговых проверок. При этом ответственность может быть наложена как на должностных лиц, имеющих отношение к налоговому делу, так и на иных сотрудников организации.

В соответствии с Кодексом Российской Федерации об административных правонарушениях, за нарушения налогового законодательства должностные лица могут быть наказаны штрафами от 10 до 50 тысяч рублей. Кроме того, в зависимости от характера нарушения может быть применено и уголовное преследование.

Для их предотвращения важно заранее проводить консультации с налоговиками, получать всю необходимую информацию о налоговых обязанностях, правильно исчислять налоги и вовремя платить их в государственные бюджеты. Также важно иметь всю необходимую документацию и соблюдать требования налогового законодательства в ходе ведения бизнеса.

В случае проведения налоговых проверок органы власти имеют право на осмотр имущества, документов и информации, связанной с деятельностью налогоплательщика. Органы налогового контроля могут осуществлять как камеральные, так и выездные мероприятия, вызывать для дачи объяснений, разбираться в вопросах налогообложения и вызывать налоговых консультантов для помощи в оформлении документов.

Кроме того, налоговики могут осуществлять выемки документов и имущества на основании решения суда. В случае выявления нарушений налогового законодательства ответственность может быть наложена не только на саму организацию, но и на ее руководство и иные должностные лица, имеющие отношение к налоговому делу.

Таким образом, для избежания наказания необходимо соблюдать требования налогового законодательства, иметь актуальную и правильно веденную документацию, проводить инвентаризацию имущества и осуществлять контрольное сопровождение налоговых платежей.

Уголовная ответственность для серьезных правонарушений

Организации, осуществляющие предпринимательскую деятельность, должны соблюдать требования, предусмотренные законодательством. В случае несоблюдения правил налогообложения контрольные органы, наделенные властью государства, вправе проводить налоговые проверки. В основе таких проверок лежит выявление фактов неуплаты или неправильной их учета.

В ходе налоговых мероприятий имеется возможность задать вопросы налогоплательщику, запросить необходимую информацию и документы. Органы контроля могут осуществлять камеральные и выездные налоговые проверки. Результаты проверок могут привести к вычетам, выявлению нарушений и назначению штрафов.

Наряду с административной и финансовой ответственностью, за совершение нарушений налогового законодательства может предусматриваться уголовная ответственность. Например, в случае утаивания налогов, фальсификации документов или использования подставных документов.

Органы государственной власти, имеющие право проводить налоговые проверки, могут вызывать на место действия свидетелей, свидетельские показания которых удостоверяются протоколом. В ходе проверок может производиться осмотр имущества и инвентаризация его наличия. Если в ходе проверок будут выявлены нарушения налогового законодательства, органы контроля могут применять меры защиты бюджетов государства.

Важно помнить, что налоговики имеют право на выемки и обыски с целью запутывания следов, унесения имущества из помещения, уничтожения важных документов и других действий, подпадающих под действие уголовного закона. Поэтому в случае проведения налоговых проверок, необходимо быть готовыми к такой возможности и обеспечивать законность своих действий.

Все выявленные нарушения могут повлечь за собой наложение штрафов по налоговому кодексу, а иногда и привести к возбуждению уголовных дел. Правильное заполнение деклараций и соблюдение соответствующих правил – основная гарантия надежной работы бизнеса и сбережения средств от уплаты штрафов.

В случае возникновения вопросов по налогообложению, всегда можно обратиться за консультацией в соответствующие органы, журналы и газеты, а также обратиться к специалистам, которые могут помочь в осуществлении правильного учета и сдачи отчетности.

Вопросы-ответы

-

Кто имеет право осуществлять выездную налоговую проверку?Выездные налоговые проверки осуществляются налоговыми органами, имеющими соответствующие полномочия. Это могут быть налоговые инспекции, налоговые управления и Главное управление Минфина России по Российской Федерации.

-

Какие документы должен предъявить налогоплательщик при проведении налоговой проверки?Налогоплательщик должен предоставить налоговым органам все документы, необходимые для проверки правильности исчисления и уплаты налогов. Это могут быть бухгалтерские отчеты, налоговые декларации, договоры, расходные накладные и другие документы, связанные с деятельностью налогоплательщика.

-

Какие сроки проведения налоговой проверки?Срок проведения налоговой проверки может составлять от 30 дней до 6 месяцев, в зависимости от сложности проверки и объема документов, подлежащих проверке. Однако, налоговые органы обязаны уведомить налогоплательщика о начале проверки не позднее чем за 5 дней до ее начала.

-

Могут ли налоговые органы проводить проверку без уведомления налогоплательщика?Да, налоговые органы имеют право проводить проверку без уведомления налогоплательщика, если имеются основания полагать, что налогоплательщик скрывает доходы или нарушает законодательство в сфере налогообложения.

-

Могут ли налоговые органы заблокировать расчетный счет налогоплательщика?Да, налоговые органы могут заблокировать расчетный счет налогоплательщика в случае, если они обнаружили задолженность по уплате налогов или если налогоплательщик не является плательщиком налогов.

-

Какова ответственность налогоплательщика в случае выявления нарушений в ходе налоговой проверки?Если в ходе налоговой проверки будут выявлены нарушения в сфере налогообложения, налогоплательщик может быть привлечен к ответственности в соответствии с действующим законодательством. Это может быть штраф, уплата задолженности с учетом штрафных санкций или уголовное преследование.

Добрый день! Меня зовут Егор. Я уже более 5 лет работаю в крупной юридической фирме. Считая себя профессионалом, хочу научить всех посетителей сайта решать сложные вопросы. Все материалы для сайта собраны и тщательно переработаны с целью донести в доступном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.