Самое важное по теме: "страхование жизни во время оформления кредита можно ли от него отказаться" с комментариями профессионалов. Внимательно прочтите статью и если что-то будет не понятно вы всегда можете задать вопрос нашему дежурному юристу.

Содержание

C 1 июня 2016 года в России действуют новые правила добровольного страхования, которые касаются и страховки по кредиту. Вопрос – можно ли отказаться от страховки по кредиту после его получения, волновал заемщиков и ранее, но после нововведения ситуация стала еще запутанней. В этой статье мы вместе разберемся в актуальной ситуации, а также вы получите подробную инструкцию, как отказаться от страховки по кредиту. Если вы не хотите разбираться в хитросплетениях закона по возврату страховки, рекомендуем вам воспользоваться простым тестом

Тест: Узнайте можно ли вернуть страховку по кредиту

- Минимум вопросов

- Понятный результат со ссылками на законодательство

- Понятное объяснение

- Нужно всего пару минут

Если вы хотите быстро и без волокиты вернуть свои деньги, можете воспользоваться нашим сервисом

- Быстрый возврат страховки по кредиту

- Возврат страховки по товарному кредиту

- Возврат любых навязанных услуг

- Возврат навязанной страховки жизни

- Быстрый результат, минимум волокиты

Деятельность банков и страховых компаний регулируется законами. Взаимоотношения между клиентами и банком регулируются договором, а он – законом. Согласно указанию ЦБ России от 20.11.2015 N 3854-У, страховщики обязаны предусмотреть возможность отказа от добровольного страхования в течение 5 суток после заключения договора. Это указание распространяется и на страховку по кредиту.

Согласно этому указанию, которое полноценно вступило в силу с 1 июня 2016-ого года, у клиентов есть возможность расторгнуть страховой договор.

Это возможно, если со дня заключения прошло не более 5 суток, а также в том случае, если в течение этих 5 суток не наступил страховой случай. Обратите внимание, что срок – 5 дней, считается не календарными днями, а рабочими.

Этот срок никак не привязан к оплате страховки, он отсчитывается именно от даты заключения договора. Поэтому, если вы заключили договор, но оплатили лишь через 4 рабочих дня, то на расторжение у вас остается всего 1 рабочий день. Указ банка России был зарегистрирован в Министерстве Юстиции под номером — N 41072 от 12.02.2016.

Страховым компаниям предоставили льготный период, в рамках которого страховщики могли подготовиться к нововведению. 01.06.2016 нововведения полноценно вступили в силу. Согласно этому указу, страховая компания обязана расторгнуть договор и возместить деньги в течение 10 дней. Сумма возмещения составляет 100% от уплаченной суммы, но за вычетом тех дней, когда клиент был застрахован. Например, если вы отказываетесь от страховки через 3 рабочих дня, то вам вернут полную сумму, уплаченную за страховку, за вычетом стоимости трех суток страхования. Страхование регулируется 935 статей Гражданского Кодекса РФ. В ней четко прописано, что страхование жизни или здоровья – это добровольное дело.

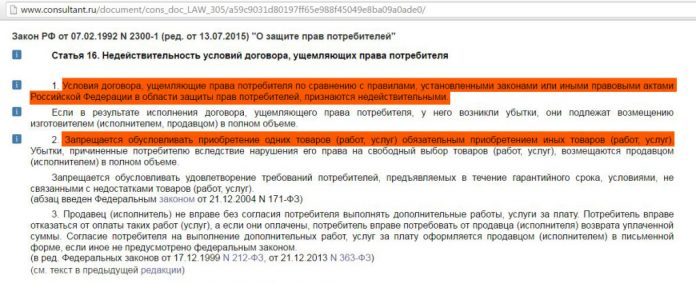

Также на стороне заемщика и закон «О защите прав потребителей». Согласно букве закона, никто не вправе связывать получение одной услуги (кредита), с приобретением другой услуги (страховки).

Если вам навязали страховку и ввели в заблуждение, что она обязательна — то нужно обращаться в суд и возвращать себе страховку

Читайте также: Возврат незаконно навязанной страховки и процентов по ней

Есть лишь одно исключение – страховка при ипотечном кредитовании. Поэтому важно разобраться, какие страховки по кредиту можно отменить, а какие являются обязательными.

Обязательные и необязательные страховки по кредиту

Закон гласит, что страхование жизни – это добровольный выбор самого заемщика. Отсюда следует, что страховка является необязательной. К сожалению, практика получения кредита отличается от того, что можно было бы ожидать, опираясь на закон. На практике оказывается, что банки заставляют своих клиентов в добровольно-принудительном порядке оформлять страховки по кредиту. Нововведение от 01.06.2016 защищает клиентов, так как позволяет отказаться от навязанной страховки, если вы успеете сделать это в установленный срок. Такие навязанные страховки, чаще всего, касаются следующих групп кредитов:

Клиентам навязывают страховку жизни и здоровья, страховку от потери работы, порчи имущества, а в случае с автомобильными кредитами – КАСКО. Все это делается с одной целью – снизить риски для банка. Страховка позволяет свести на нет риск, что вы не сможете возвращать кредит, если наступит один из страховых случаев. В России страховки воспринимаются в штыки, но этот инструмент может обезопасить и заемщика.

Из всего списка страховок, обязательными являются страховки для приобретаемого имущества от утраты. Например, при покупке квартиры в ипотеку. В этом случае банк имеет право потребовать вас приобрести страховку, этот момент регулируется законом 935 ГК РФ и 31 статей из закона «Об ипотеке». Страховка жизни, работы или титула – это необязательные страховки, даже если банк настаивает на обратном.

Условия страхования по кредиту прописываются в вашем договоре. Так что узнать их не сложно. Возможно, что от вас не потребуют отдельной оплаты страховки, так как банк сам переведет оплату в страховую компанию. Идеальный вариант, если вы откажетесь от страховки еще до того, как заключите договор. Для этого вам нужно узнать все условия кредитования до того, как на документах появятся ваши подписи.

Вам нужно не только расспросить работника банка, но и самому внимательно изучить договор. Например, ниже представлен договор о потребительском кредите в банке Ренессанс Кредит, согласно которому клиент получает страховку.

В подобных случаях можно попробовать отказаться от страховки до заключения. Лишь в редких случаях это не повлияет на кредит. Банк может отказать в выдаче, без разъяснения причин. Но настоящая причина будет в том, что вы отказались от страховки. Другой вариант – банк согласится, но предложит вам более высокую ставку. В связи с этим возникает вопрос, можно ли пользоваться нововведением в законах, чтобы заключить договор с банком на выгодных условиях, а потом отменить навязанную страховку?

Благодаря нововведениям – да, отказаться от навязанной страховки можно. Период охлаждения – так называют первые 5 рабочих дней, после подписания договора. В рамках этого срока вы можете отказаться от договора страхования. В том числе, если это страхование связано с кредитом. Банки придумывают схемы, которыми стараются обойти закон. Например, банк может создать одну общую коллективную страховку для всех заемщиков.

В этом случае, заемщику не продают страховку, его просто подключают к коллективной системе страхования. Получается, что для расторжения договора страхования клиенту надо «отключиться от системы» коллективного страхования, а не напрямую расторгнуть договор. Действие закона не распространяется на такое вид страхования, а поэтому, клиент не может расторгнуть такую страховку. Ожидается, что в будущем могут появиться и другие схемы, так как банки не желают мириться с данными нововведениями.

Рассмотрим прикладной пример. Вы обратились в банк ВТБ за кредитом на покупку автомобиля. Ставка – 7.9% годовых, но она действительна только в том случае, если вы заключите договор на страхование жизни. В случае отказа от заключения страхования, вам могут отказать в кредите или предложить куда более высокую годовую ставку. Изучив все условия договора, вы понимаете, что кредит вам необходим. Условия кредита следующие:

Отказ от страховки по кредиту: пошаговая инструкция. Как отказаться от страховки после получения кредита?

В последнее время большинство потребителей воспринимает страховку как навязанную услугу. Однако банки повсеместно продолжают продвигать как собственные страховые продукты, так и принадлежащие партнёрам. Конечно, сейчас схемы значительно изменились. Их обычно применяют по отношению к юридически слабым заёмщикам, считающим договор страхования необходимым и вынужденным делать выбор – брать то, что дают, или же уйти без денег вовсе. Как оформить заявление на отказ от страховки, должен знать каждый заемщик.

Однако есть ещё один важный фактор, заставляющий людей соглашаться на страховку. Дело в том, что кредитные условия банка часто формируются так, чтобы продукты с включением страховки казались клиенту более выгодными по процентной ставке, продолжительности кредита и сумме. Заёмщик думает, что не прогадал, но в действительности общая сумма банковских денежных средств вместе с процентами и страховкой выходит более крупной, чем у долга с более высокими процентами, но без страховки, что является типичным маркетинговым ходом, действующим весьма эффективно. Нам предстоит выяснить, возможен ли отказ от страховки после получения кредита, и если да, то каким образом.

Ещё совсем недавно, оформляя кредит и подписывая заявление на страховку, человек уже практически не мог дать обратный ход. Дальнейшие обращения в банк и соответствующие компании отметались категорическим отказом: раз заявление подписано самим заёмщиком, то действие его было обдуманным и добровольным. Решалась такая проблема через суд, но только в том случае, если человек мог доказать факт навязывания услуги.

Лишь небольшое количество финансовых учреждений в виде исключения давали возможность оформить отказ от страховки банка и вернуть за нее деньги в течение нескольких дней.

1 июня 2016 года Банк России, который регулирует также и страховой рынок, сделал объявление, что купившие полис граждане могут его вернуть и забрать уплаченные деньги. Для этого был введен так называемый период охлаждения (пять дней). В течение данного срока клиент мог передумать и обратиться к страховщику, который обязан вернуть ему деньги. Законный возврат страховки осуществляется очень быстро, деньги передаются заявителю в течение десяти дней.

Кроме отказа от страховки новый закон позволяет клиентам не согласиться с разного рода дополнительными услугами, которые навязываются соответствующими организациями. Однако в этом случае значительно возрастает риск финансового учреждения. Именно поэтому банки увеличивают процентные ставки или оставляют за собой право их изменения в случае отказа клиента. И такой путь прописывается в договоре кредитования. Это часто останавливает заёмщиков от активных действий. Если же клиент не соглашается оформлять страхование, банки неохотно возвращают ему деньги. Однако это всё-таки реально, даже если весь процесс будет сопровождаться долгими прениями с финансовым учреждением.

Образец отказа от страховки по кредиту представлен в статье.

В области кредитования существуют как добровольные, так и обязательные виды услуг страхования, которые включают такие полисы, как:

- Страхование недвижимости, актуальное для ссуды под залог недвижимости, ипотеки, где обеспечение должно защищаться.

- КАСКО, когда при взятии автокредита банк обязует клиента застраховать покупаемый автомобиль – транспорт как залог даёт банку финансовую защиту. Так как же оформить отказ от страховки после получения кредита? Об этом далее.

Все остальные виды услуг, сопровождающих заключение договора по кредиту, являются добровольными.

Страховка может быть возвращена по наличным, товарным кредитам, кредитным картам и т. п., которые сопровождаются:

- страхованием жизни клиента;

- титульным страхованием;

- полисом на случай сокращения на работе;

- защитой от финансовых рисков;

- страхованием имущества заёмщика.

Страхование является законным в любом случае, так как это дополнительная услуга, предлагающаяся клиенту при заключении договора о кредите. Если она не входит в список обязательных, заёмщик может отказаться от неё на законных основаниях. Правда, подобный выбор приведёт к отрицательному решению в выдаче денег. Когда банк предлагает страховку, закон ни в коей мере не нарушается.

Отказ от страховки можно оформить, однако сделать это непросто. За своё право на данное действие некоторые заёмщики даже судятся с кредиторами, но такой вариант подходит не каждому, да и вероятность проиграть не отменяется, так как сотрудники банка способны легко повернуть ситуацию в свою пользу. В то же время клиент может узнать у своего кредитора о том, возможно ли написание заявления на отказ от страховки по кредиту спустя несколько месяцев после оформления договора и своевременных выплат. Но осуществить подобную процедуру можно только тогда, когда берётся простой потребительский кредит

Недавно вышедший закон не влияет на договоры коллективные. Он действует только в случае заключения договора физического лица и страховой компании. Именно поэтому банки зачастую продают дополнительные услуги как часть коллективного договора (по факту банк выступает страхователем), и возврат страховки в период охлаждения становится невозможным.

Многие думают, что страхование – обязательная процедура при взятии кредита. Однако российское законодательство утверждает добровольный характер страхового договора. Загвоздка в том, что финансовая организация может отказать в займе даже без указания причины.

Чаще всего клиентам даётся такая альтернатива:

- Программа с низкой процентной ставкой и обязательным оформлением страхования.

- Более высокие проценты и отсутствие страховки.

Многие боятся, что вариант №2 невыгодный. И поэтому сами соглашаются на ненужные им дополнительные услуги. Но часто бывает, что повышенные проценты обходятся дешевле, чем платежи по страховому полису, которые могут составлять до 30% от всей суммы.

Если же клиент выбрал первый путь, он имеет право получить кредит, а затем законно оформить отказ от страховки (образец заявления ниже). Когда заявка одобрена банком и договор подписан, оплату дополнительных услуг заёмщик может посчитать неоправданной и отменить.

Отказаться от страхового полиса можно двумя способами:

- обратившись в банк с письменной просьбой;

- через суд.

- Обратиться в кредитный отдел банка.

- Составить письменное обращение о просьбе расторжения страхового договора.

- Подождать ответа банка.

Во многих случаях финансовые учреждения реагируют положительно на подобные просьбы клиентов, если не отмечаются просрочки по платежам за всё время и отсутствуют страховые случаи. Тогда банк пересчитывает процентные ставки и увеличивает их для возмещения рисков.

Финансовое учреждение может осуществить перерасчет только при условии, что это предусмотрено в договоре. В противном случае откажет клиенту в его просьбе.

Если банк не пошел навстречу заёмщику, есть возможность отказаться от страхования по кредиту через суд. Для того чтобы подать иск, нужны следующие документы:

- договор кредитования;

- страховой полис;

- отказ банка в письменном виде.

Обязательно требуется представить доказательства навязывания услуг страхования, поэтому лучше, если все разговоры с банковскими сотрудниками будут записаны на диктофон. Чтобы увеличить свои шансы на победу, желательно заручиться поддержкой профессионального адвоката, если клиент недостаточно компетентен в юридических тонкостях.

Шансы выиграть суд довольно высоки: нужно только доказать, что страховой полис был навязан банком обманным путём (к примеру, включением в ежемесячный взнос без предупреждения). Если же программа с низкими процентами и страховкой была выбрана добровольно, отказаться будет уже гораздо сложнее.

Особенности возврата средств, внесённых по страховке

Новое законодательство предусматривает, что отказ от страховки по кредиту в период охлаждения гарантирует возврат банком денежных средств, потраченных на приобретение страхового полиса, в течение десяти дней.

Удовлетворить просьбу клиента можно также при отсутствии случая со страхованием в период охлаждения. Так как действие полиса наступает не всегда сразу после подписания договора, сумма возвращённых средств может быть полной и частичной. Если страховой договор ещё не начал действовать, сумма премии возвращается полностью. В противном случае из денежных средств вычитается сумма за прошедшее время, и компания имеет на это полное право, так как услуга предоставлялась.

Особенности возврата страховки после периода охлаждения при непогашенном кредите

Если период охлаждения уже прошёл, оформление услуги не попадает под новый закон. Не нужно спешить подавать иск в суд для отказа от страховки (образец заявления многие скачивают в интернете). Лучше попробовать обратиться в свой банк. Многие организации сейчас очень лояльны к клиентам и дают им возможность отказаться от дополнительных услуг даже позже, чем через пять дней. Так действуют банки «ВТБ 24» (по договорам, которые оформлены до 1 февраля 2017 года), «Хоум Кредит», Сбербанк (30 дней).

Если прислать в организацию претензию, на неё практически стопроцентно придёт отказ, обоснованный тем, что клиент сам подписал заявление. В таком случае уверенному в своей правоте заёмщику остаётся только обратиться в суд, и делать это лучше через юристов, которые могут подсказать какие-то лазейки. Однако на деле вернуть деньги очень сложно, потому что человек сам согласился на услугу и даже оплатил её.

Можно ли вернуть страховку, если кредит погашен досрочно? Так как полис оформляется на срок выплаты ссуды, человек, который погасил её полностью досрочно, имеет право на получение части платы за услуги страхования. Если кредит был взят на два года, и за страховку было отдано 60 000 рублей, то в случае выплаты его через год полагается вернуть 30 000 рублей. Вообще, с этим вопросом нужно обратиться в банк.

Заявление на возврат средств составляется или тогда, когда пишется заявление на досрочное погашение, или же сразу после закрытия кредита. Для решения данного вопроса банк может направить клиента непосредственно в страховую компанию. Там же он может затребовать образец заявления отказа от страховки.

Если возвращать страховку в течение предусмотренных законом пяти дней, помощь юриста не понадобится. Но по истечении этого срока процесс станет сложным и в некоторых случаях невозможным. Если от банка поступает отказ, обратиться за квалифицированной юридической помощью всё-таки стоит, так как специалист будет более компетентным в таком вопросе.

Чтобы избежать подобных проволочек и незапланированных расходов на скрытое страхование, нужно внимательно изучать каждый пункт договора на кредитование, так как некоторые банки могут взять на себя отчисление страховых премий. Поэтому стоит потратить время на изучение договора, чтобы избежать финансовых проблем и тяжб.

Тогда образец заявления отказа от страховки по кредиту не понадобится.

Страхование жизни во время оформления кредита: можно ли от него отказаться?

Страховая сфера в нашей стране развивается медленно. У граждан есть обоснованные опасения, что страховая компания не выплатит обещанную сумму после наступления страхового случая.

Именно поэтому самые распространенные страховые продукты – те, которые обязательны к оформлению. При оформлении кредита банки часто требуют от заявителей оформить ту или иную страховку. На самом же деле, есть только один вид обязательного страхового полиса – страхование залога.

Вправе ли кредитор настаивать на покупке страхового полиса или нет? Могут ли банки отказать в выдаче кредита или повысить ставку, если клиент откажется от страховки? Как вернуть деньги, если заемщик передумал после выдачи кредита?

При подписании страхового контракта внимательно изучите его условия: какие именно случаи считаются страховыми, можно ли вернуть страховку при досрочном погашении кредита. Не стесняйтесь задавать интересующие вас вопросы кредитному инспектору, ведь часто в договоре условия прописаны очень запутанно.

В страховании существует множество подводных камней, с которыми приходится сталкиваться в тот момент, когда приходит время выплаты страховой суммы. Если у вас есть страховой агент, которому вы доверяете, уточните в банке, можно ли воспользоваться услугами данной страховой компании.

Узнать информацию можно на сайте кредитора или запросить список страховщиков в письменной форме. Представители банка обязаны ответить на ваше письмо. Часто сотрудникам, выдающим займы, в план продаж включается норматив по реализации продуктов страховых компаний – партнеров банка, поэтому возможно, что на устный запрос вам дадут неверные сведения.

Для банка такая схема выгодна, ведь уменьшается количество безнадежных ссуд. Страховая компания обязуется выплатить за страхователя всю сумму кредита с причитающимися процентами в установленный законом срок.

Заемщику покупка страховки тоже приносит выгоду. Во-первых, при наступлении страхового случая, наследникам не придется отдавать кредит. Если же наступит инвалидность, то обязательство по выплате также перейдет к страховой компании.

Во-вторых, часто банки предлагают более выгодные условия кредитования для застрахованных заемщиков. Если срок кредитования велик (при ипотеке) сэкономленная сумма может быть значительной, особенно в первые годы, когда выплачиваются в основном проценты.

Принудительно страховать своих заемщиков банк не имеет права. Положительное решение по кредиту тоже не может зависеть от намерения оформить полис. Однако навязывание страховых продуктов, к сожалению, частая практика не только в самом банке, но и в компаниях-партнерах, которые выдают кредиты на торговых площадках.

С другой стороны, банк-кредитор имеет полное право отказать в предоставлении кредита без объяснения причин. Вы никогда не узнаете, что стало причиной отказа. Если вы понимаете, что вас обманным путем пытаются заставить подписать договор страхования или отказывают в получении займа на основании отказа от страховки, это прямое нарушение законодательства. Ссылаться следует на Федеральный закон №353 от 21.12.2013 г.

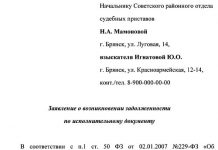

Образец претензии в банк:

Если банк затягивает рассмотрение вашей жалобы или отказывается ее рассматривать, вы можете подать обращение в Роспотребнадзор. Он, в свою очередь, свяжется с представителями банка и запросит пояснения относительно сложившейся ситуации. Если нарушение будет выявлено, банку и страховой компании грозит административная ответственность. Вам вернут потраченные средства, однако это путь длительный и не всегда эффективный.

Если вы невнимательно прочитали условия кредитования, подписали одновременно договор страхования, у вас есть право совершить отмену действующей страховки. Оно законодательно закреплено с 2016 года. До этого времени банки возвращали деньги за полис страхования на свое усмотрение, такую возможность предоставляли лишь единицы из кредиторов. Этот закон значительно облегчил жизнь заемщиков, которые были вынуждены приобретать навязанные услуги.

Образец заявления на отказ от страховки:

Возврат средств осуществляется в течение 10 дней с момента поступления заявления от страхователя. Прежде чем направить обращение в адрес страховой компании, уточните в банке, не будут ли в отношении вас применяться штрафные санкции в виде повышения процентной ставки. Этот пункт должен быть прописан в условиях кредитного договора. Расторгнуть договор займа после отмены страховки кредитор не вправе.

Это правило не распространяется на коллективные договора, где страховщиком выступает сам банк. Клиента просто присоединяют к коллективной системе страхования. Вернуть потраченные средства можно только через суд или если банк сам пойдет навстречу заемщику.

Нередки случаи, когда заемщик подает исковое заявление с требованием расторгнуть страховой договор. На практике 80% таких исков удовлетворяются судом и клиенты банка получают обратно потраченные на покупку полиса деньги.

Это касается исключительно навязанных страховых продуктов по потребительским и иным кредитам. Когда дело касается страхования предмета залога, суд встает на сторону кредитора, считая его требование законным.

Образец искового заявления о возврате страховки:

Подавать исковое заявление в суд на расторжение страхового договора следует по истечении 5 дней после его подписания (так называемой период охлаждения) (подробнее в статье: образец заявления о расторжение договора страхования жизни по кредиту). В указанные сроки решить вопрос можно в досудебном порядке. Банки могут прописывать свои условия возврата. Так, в Сбербанке срок подачи заявления увеличен до 2 недель. Такие меры повышают лояльность клиентов. Подобные инициативы внедряет не только Сбербанк, но и другие крупные кредитные организации. Если же вам отказали, смело обращайтесь к юристам и составляйте заявление в суд, так как отказ неправомерен.

Если страхование жизни или здоровья еще несет в себе разумное зерно, то страхование от потери работы является совершенной фикцией. Дело в том, что страховым случаем станет только сокращение штата или ликвидация организации. Увольнение с работы по иным причинам в перечень страховых случаев не входит. Всем известно, что в нашей стране крайне редко выполняются законы при сокращении персонала, в основном сотрудники увольняются по собственному желанию или по соглашению сторон. Именно поэтому вероятность наступления страхового случая по такому полису крайне мала.

Автокредиты выдаются на приобретение автотранспорта. Автовладельцы обязаны страховать свои автомобили по ОСАГО, это законодательная норма. При покупке машины в кредит, заемщику обязательно предстоит получить еще и полис КАСКО. Для облегчения задачи его стоимость могут включить в сумму кредита, ведь она достаточно велика.

Можно ли отказаться от страховки при взятии ипотечного кредита в банке?

Есть страховки, оформление которых обязательно или добровольно. При получении жилищной ссуды, когда банком в залог берется кредитуемый или иной объект недвижимости, его нужно застраховать. Страховые риски в этом случае:

- пожар;

- разрушение;

- стихийные бедствия;

- катастрофы;

- военные действия и пр.

Учитывая, что величина жилищного кредита обычно велика, для банка появляется значительный риск невозврата займа. Именно поэтому страхование залога является необходимым, отказаться от него нельзя. Другое дело – кредитное страхование здоровья и жизни заемщика. Это исключительно добровольный вид страхования, хотя он может значительно влиять на процентную ставку.

Отказываясь от полиса страхования жизни и здоровья, заемщику следует взвешенно обдумать, кто станет в случае его смерти выплачивать ипотеку и есть ли такие возможности у его семьи. Если оплата наследниками производиться не будет, недвижимость перейдет банку и реализуется в счет погашения займа.

Как отказаться от страховки по кредиту правильно и по закону

Неоднократно поднималась в моих статьях тема навязанной страховки при кредитовании. Слово “навязанная” я считаю не совсем уместным. В большинстве случаев заемщики сами виноваты в том, что их ежемесячный платеж возрастает на неизвестную им величину. Сегодня хочу подробнее остановиться на вопросе, как отказаться от страховки по кредиту грамотно, в соответствии с законодательством РФ.

Страхование рассматривается часто как прихоть банков, как попытка заработать на невнимательном клиенте деньги (хотя и такое тоже вполне допускается). Но давайте подойдем к этому вопросу с другой стороны.

Зачем нужна страховка? Это нормальная практика гарантии возврата средств в случае, если с заемщиком что-то случится.

Когда вы даете деньги в долг на длительный срок, всегда ли вы уверены, что вам их вернут в полном объеме и вовремя? А банк дает деньги миллионам клиентов. Так обязан ли он рисковать в случае смерти клиента, потери им работы, тяжелой болезни? При возникновении непредвиденных обстоятельств страховая компания поможет возместить понесенные убытки.

Я ни в коем случае не оправдываю некорректные действия некоторых банковских работников, которые навязывают, а иногда просто вводят клиентов в заблуждение, пытаясь продать страховой полис. Здесь имеет место уже коммерческая составляющая, когда банки зарабатывают дополнительную прибыль. И в этом их тоже не будем обвинять, банк – не благотворительная организация.

А вот соблюдение законодательства – это их прямая обязанность, а наша с вами – проследить за этим и не дать себя оставить в дур… в обманутых заемщиках.

Возможность застраховать себя или имущество при получении кредита предусмотрена во всех кредитных организациях. Вы можете оформить полис для ипотеки, автокредита, потребительского кредита и даже кредитной карты. Но всегда ли он является обязательным? Нет, не всегда. Об этом мы и будем говорить дальше.

К нему относится страхование:

- Жизни и здоровья. Страховая компания возместит убытки в случае смерти или потери трудоспособности заемщиком. Это наиболее популярный полис при потребительском кредитовании.

- Риска потери работы. Следует иметь в виду, что страховой случай наступает только при ликвидации предприятия или сокращении работника. Если он уволился самостоятельно, то страхового возмещения не положено.

- Титула. Этот вид полиса применяется при ипотеке, он защищает объект залога от перепродажи.

- КАСКО. Несмотря на действия некоторых банков по обязательному включению этого полиса в кредитный договор, он является добровольным.

Услуга страхования, в том числе и при получении займов, регулируется сразу несколькими нормативными актами:

- Закон “О защите прав потребителей”.

Таким образом, приобретение полисов страхования жизни и здоровья при получении кредитов является делом добровольным. Но есть исключение – страховой полис при оформлении займов под залог недвижимости (ипотека). В некоторых случаях – по автокредиту (страховая премия по КАСКО).

КАСКО не является обязательным, но некоторые банки значительно повышают процентные ставки по автокредиту в случае отказа от сотрудничества со страховой компанией.

Сравните ставки в ВТБ по кредиту на приобретение нового автомобиля:

- 16,9 % – без КАСКО и страхования жизни;

- 14,9 % – с КАСКО, но без страхования жизни;

- 12,9 % – со всеми страховками.

Разница в 4 процентных пункта.

Согласно закону “Об ипотеке” гражданин, который берет ипотеку, обязан застраховать передаваемый в залог объект недвижимости от рисков утраты и повреждения.

Все остальные виды страховых полисов при ипотеке являются добровольными.

В любом случае до подписания кредитных документов внимательно прочитайте все пункты. Банки сотрудничают с разными страховыми компаниями, поэтому и условия могут отличаться. Обратите особое внимание на то, какие последствия повлечет за собой отказ от полиса.

Что будет, если вы по закону откажетесь от добровольной страховки?

- Банк может отказать в кредите. Он имеет право это сделать, не объясняя причины. Вам останется только догадываться, что это произошло из-за отказа покупать полис.

- Банк может менять процентную ставку на более высокую, если не захочет взять на себя ответственность за риск невозврата вами долга.

- Банк может пойти вам навстречу и отказаться от предоставления дополнительных услуг без каких-либо изменений условий кредитования.

Последний случай совсем не редкость. Отзывы на портале Банки.ру служат тому подтверждением. Клиенты часто подписывают кредитные документы, не замечая пункта о страховке. А потом понимают, что она им не нужна. Банки отменяют ваше согласие и оставляют условия предоставления займа без изменений. Но это нельзя рассматривать как устоявшийся порядок. К каждому заемщику подход индивидуальный.

Мы подошли к вопросу, как правильно отказаться от страховки, и можно ли это сделать уже после подписания документов.

Первый случай, который мы рассмотрим, самый простой. Если вы обнаружили в своем кредитном договоре пункты о страховании жизни, здоровья или чего-либо еще, можете отказаться от этих дополнительных услуг. Еще раз обращаю внимание, что и банк в свою очередь может отказаться от выдачи займа на ваших условиях.

Кредитная организация часто и не скрывает, что кредит со страховкой будет иметь более низкую процентную ставку, чем без нее. Но не спешите соглашаться на выдвинутые условия. Возьмите паузу и посчитайте ежемесячный платеж в том и другом случае. Красивый процент на рекламном плакате может оказаться значительно выше, чем процент по договору, не предусматривающему страхование. А может быть и наоборот.

Все, что я хочу сказать – это внимательно прочитать, 100 раз просчитать, оценить последствия и… А, может, ну его, этот кредит вообще?

Продолжаем дальше изучать вопрос. Как отменить дополнительную услугу уже после подписания документов?

В этом случае возможны 2 варианта развития событий:

- Вы приняли решение отказаться от страховки после подписания договора, в “период охлаждения”. Что это за период, мы рассмотрим дальше.

- Вы слишком поздно увидели нежелательные платежи у себя в договоре, когда “период охлаждения” уже прошел.

“Период охлаждения” – это срок, в течение которого заемщик может расторгнуть договор страхования и вернуть себе деньги, выплаченные за полис.

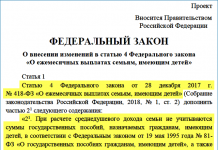

С 01.01.2018 г. в течение 14 дней (ранее был срок 5 дней) вы можете отказаться от страхования, руководствуясь Указанием ЦБ России от 20.11.2015 г. № 3854-У.

Для этого вам надо обратиться с заявлением на отказ в страховую компанию. Его можно составить в произвольной форме или получить бланк отказа в организации.

- ваше ФИО, паспортные данные;

- реквизиты договора;

- дата, подпись.

Я еще раз хочу обратить ваше внимание: при заключении индивидуального, а не коллективного договора страхования, заявление надо писать в страховую компанию, а не в банк. В чем их отличия, я расскажу в конце статьи. Если вы отнесете заявление в банк, то через 14 дней вам сообщат, что надо было нести в страховую компанию, но сроки уже прошли.

При расторжении соглашения оплаченная страховая премия возвращается в полном объеме или частично. Это зависит от срока вступления в действие страхового договора и от кредитных условий:

- возврат 100 %, если договор не вступил в силу;

- частичный возврат суммы уплаченной страховой премии с учетом количества дней, прошедших с момента подписания документов;

- отказ в возврате, если имел место страховой случай.

До сих пор мы рассматривали вопросы, как убрать страховку из кредитного договора. Но обязательно ли это делать во всех случаях получения денег в долг? Статистика погашения займов в нашей стране показывает, что доля просроченной задолженности начала немного снижаться по сравнению с 2016 и 2017 годами.

Вы уверены в стабильности своего здоровья, финансового положения на несколько ближайших лет, чтобы не обезопасить себя и членов своей семьи от наступления форс-мажорных обстоятельств? Думаю, что далеко не все могут ответить положительно на этот вопрос. Поэтому хочу обратиться еще и к другой стороне медали.

Что дает страховка заемщику?

- Если вы потеряли работу, то за счет нее можно погашать текущие платежи по кредиту во время поиска новой.

- При наступлении страхового случая, связанного с нанесением ущерба жизни и здоровью, долг погашается страховой компанией.

- Вы и близкие вам люди окажетесь в стороне от судебных разбирательств, штрафов, неустоек и иных санкций.

- Ваша кредитная история не окажется испорченной.

В любом случае заключение договоров страхования – дело добровольное почти для всех видов займов. Решать вам.

Можно ли расторгнуть соглашение после “периода охлаждения”, равного 14 дням? Это сделать намного сложнее, чем в рассмотренных ранее случаях. И здесь лучшими помощниками послужат кредитный и страховой договоры. В них прописываются условия расторжения. Например, при досрочном погашении долга. Не исключаю, что потребуется помощь юриста, на роль которого в этой статье я не претендую.

Сейчас в сети одним из часто обсуждаемых вопросов является так называемая коллективная страховка. Что это такое и чем отличается от индивидуальной?

Индивидуальная – это договор между заемщиком и страховой компанией. Никакой третьей стороны там нет. Поэтому все вопросы по выплате страховой премии, досрочном расторжении вам придется решать лично со страховой компанией. Период охлаждения в ней действует в законном порядке, остальные нюансы прописаны в договоре.

Коллективная страховка сегодня воспринимается как лазейка в законодательстве, как вариант ухода кредитных организаций и страховщиков от массовых отказов заемщиков от страховки.

Дело в том, что договор заключается между банком и страховой компанией. Заемщик только пишет заявление на подключение к их программе страхования вместе с остальными заемщиками. Отсюда и название – коллективная. При выходе из нее вернуть уплаченные деньги практически невозможно, потому что вы не подписывали документы со страховой компанией. Суды встают на сторону банков и страховщиков. Добровольно подключились, добровольно вышли.

Внимание! Действие 14-дневного периода, в течение которого вы можете вернуть деньги, на коллективную страховку не распространяется. Читайте внимательно кредитный договор. На что вы подписываетесь?

Заключение будет коротким. Так все же, обязательна страховка или нет? Нет, не обязательна, кроме заключения договора об ипотеке. Идеальный момент отказа от добровольно навязанного полиса – до заключения кредитного договора. В остальных случаях придется потратить нервы, время и деньги (например, на консультацию юриста).

Добрый день! Меня зовут Егор. Я уже более 5 лет работаю в крупной юридической фирме. Считая себя профессионалом, хочу научить всех посетителей сайта решать сложные вопросы. Все материалы для сайта собраны и тщательно переработаны с целью донести в доступном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.