Самое важное по теме: "как оформить льготу на транспортный налог для многодетных семей" с комментариями профессионалов. Внимательно прочтите статью и если что-то будет не понятно вы всегда можете задать вопрос нашему дежурному юристу.

Содержание

Льготы по транспортному налогу для многодетных семей

Многодетной обычно считают семью с тремя несовершеннолетними детьми. Регионы самостоятельно определяют, какие семьи следует включить в эту категорию, и устанавливают для них дополнительные льготы, в том числе и по транспортному налогу (ТН).

В этой статье мы расскажем, в каких регионах существует право на освобождение многодетных семей от уплаты транспортного налога на машину и как его получить.

Есть ли в России льготы по автоналогу для многодетных семей

Льготы по ТН для многодетных родителей определяет региональное законодательство, а значит в некоторых частях страны они обязаны выплачивать налог по общим правилам, а в некоторых – полностью или частично от него освобождены.

К примеру, льготы есть у семей, проживающих в:

Москве и Московской области;

Санкт-Петербурге и Ленинградской области;

Краснодарском и Красноярском крае;

Орловской области и других.

Посмотреть, какие льготы существуют в вашем городе, поможет таблица ниже. Выберите регион и пролистайте новую страницу вниз до раздела “Льготы”. Ищите в 1-й колонке таблицы “Многодетная семья” или “Один из родителей в семье с тремя детьми”. При поиске обратите внимание на размер и условия получения льготы (она может действовать не на все автомобили).

Посмотреть в моем регионе

От уплаты налога на автомобиль полностью освобождены автовладельцы, которые получили свой автомобиль с помощью органов социальной защиты. А значит, вне зависимости от того, где вы проживаете, если вы получили автомобиль с помощью соцслужб, вы вправе не платить за него налог.

Не являются объектом налогообложения:

. автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке.

пп. 2 п. 2 ст. 358 НК РФ

Льгота распространяется только на легковые авто с мощностью до 100 л.с.

Льготы на транспортный налог многодетным семьям в Москве

В Москве многодетные семьи не платят транспортный налог. Право на льготу имеет один из родителей с тремя несовершеннолетними детьми.

От уплаты налога освобождаются:

один из родителей (усыновителей) в многодетной семье – за одно транспортное средство, зарегистрированное на граждан указанных категорий;

п. 10 ст. 4 Закон г. Москвы “О транспортном налоге”

Льгота распространяется на 1 автомобиль вне зависимости от мощности. А вот за водные или воздушные ТС, снегоходы и мотосани автоналог придется платить по общим правилам.

Транспортный налог для многодетных семей в Московской области в 2019 году

Законодательство Московской области также предоставляет льготы многодетным родителям на налог на автомобиль. Один из родителей вправе не платить автоналог за 1 автомобиль мощностью до 250 л.с.

Лица, указанные в пункте 1 настоящей статьи, освобождаются от уплаты транспортного налога, но не более чем по одному транспортному средству за налоговый период, в отношении транспортных средств с мощностью двигателя до 250 лошадиных сил (до 183,9 кВт) включительно.

п. 2 ст. 26.8 Закон Московской области “О льготном налогообложении в Московской области”

Льгота не распространяется на легковые ТС, средняя стоимость которых превышает 3 млн. руб. Список таких авто можно посмотреть в Перечне Минпромторга.

Автоналог для многодетных семей в Санкт-Петербурге и Ленинградской области

В Санкт-Петербурге многодетные родители полностью освобождаются от уплаты налога за 1 автомобиль до 150 л.с.

От уплаты налога освобождаются следующие категории граждан, зарегистрированных по месту жительства в Санкт-Петербурге:

один из родителей (усыновителей), опекунов (попечителей), имеющих в составе семьи четырех и более детей в возрасте до 18 лет, – за одно транспортное средство, зарегистрированное на гражданина указанной категории, при условии, что данное транспортное средство имеет мощность двигателя до 150 лошадиных сил включительно.

ст. 4-1 Закон Санкт-Петербурга “О транспортном налоге”

В Ленинградской области работают те же правила – многодетный родитель имеет право не платить автоналог за одну машину до 150 л.с.

От уплаты налога освобождаются:

один из родителей (усыновителей), опекунов (попечителей), имеющих в составе семьи трех и более детей в возрасте до 18 лет, – за одно транспортное средство (легковой автомобиль с мощностью двигателя не более 150 лошадиных сил), зарегистрированное на гражданина указанной категории”.

ст. 3 Закон Ленинградской области “О транспортном налоге”

в Санкт-Петербурге многодетной официально считается семья, в которой четверо несовершеннолетних детей, а в области – трое.

Как оформить многодетной семье льготу на транспортный налог

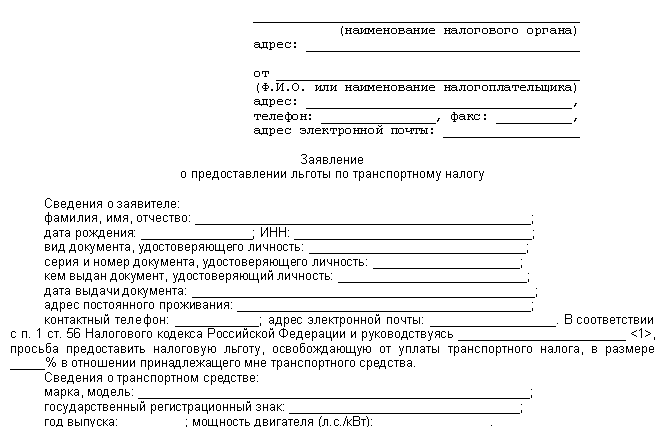

Чтобы получить право не выплачивать автоналог, следует обратиться в налоговую инспекцию по месту жительства лично (либо направить туда письмо) с заявлением на предоставление льготы. Скачать бланк заявления можно с сайта ФНС.

Как правильно заполнить образец заявления на льготу по транспортному налогу многодетным родителям:

1 Справа вверху напишите полное наименование ИФНС, в которую собираетесь обратиться.

Если вы не знаете, какая инспекция обслуживает ваш район, вы можете ее определить с помощью сервиса сайта ФНС. Перейдите по ссылке, введите в форму ваш адрес и нажмите “Далее”. Наименование и адрес налоговой инспекции вы найдете в блоке “Реквизиты”.

2 Поставьте галочку напротив “3. транспортному налогу”.

3 На основании – напишите “удостоверение многодетной семьи” и укажите его серию и номер.

4 В отношении объекта – укажите данные автомобиля: марку, модель, госномер, ВИН-код.

5 Напишите ваше Ф.И.О., номер ИНН, адрес электронной почты и номер телефона.

6 Укажите период начала и конца действия льготы.

7 Поставьте подпись и дату в строке в левой нижней части документа.

К заявлению следует приложить копию удостоверения (п.2) и документов на автомобиль (СТС, ПТС).

В некоторых случаях для получения льготы необходимо предоставить в налоговую и другие документы. Какие – вы можете узнать из 3-й колонке таблицы “Льготы” на нашем сайте.

Итак, в некоторых регионах России существуют льготы по дорожному налогу для многодетных родителей. Чтобы получить право не платить налог, следует обратиться в налоговую с заявлением и копиями необходимых документов.

МНОГОДЕТНЫМ ПРЕДОСТАВЛЯЕТСЯ ЛЬГОТА ПО ТРАНСПОРТНОМУ НАЛОГУ

Последнее обновление информации: 24.05.2018

От уплаты налога освобождается один из родителей (усыновителей), опекунов (попечителей), зарегистрированных по месту жительства в Санкт-Петербурге имеющих в составе семьи трех и более детей в возрасте до 18 лет.

Льгота предоставляется на одно транспортное средство, зарегистрированное на заявителя, при условии, что данное транспортное средство имеет мощность двигателя до 150 лошадиных сил включительно.

Услуга предоставляется по экстерриториальному принципу, обратиться за получением можно в любой удобный МФЦ независимо от места регистрации в Санкт-Петербурге. При подаче документов рекомендуется предоставить все свидетельства многодетной семьи и все свидетельства о рождении детей до 18 лет.

Государственная услуга предоставляется многодетным семьям, в которых один или оба родителя и дети являются гражданами Российской Федерации, имеющими место жительство или место пребывания в Санкт-Петербурге. Многодетной признается семья с тремя и более детьми (в том числе усыновленными, находящимися под опекой (попечительством) в возрасте до 18 лет.

В Санкт-Петербурге свидетельство выдается на каждого члена многодетной семьи и при предъявлении документа, удостоверяющего личность (паспорта или свидетельства о рождении) дает владельцу право:

- на оплату проезда железнодорожным транспортом общего пользования в поездах пригородного сообщения в период с 27 апреля по 31 октября включительно со скидкой 90% от действующего тарифа;

- на бесплатное посещение за счет средств бюджета Санкт-Петербурга музеев, парков культуры и отдыха, находящихся в ведении исполнительных органов государственной власти Санкт-Петербурга, а также выставок, организацию которых осуществляют исполнительные органы государственной власти Санкт-Петербурга.

Документы, необходимые для оформления свидетельства многодетной семьи и заявления на получение льгот по транспортному налогу можно посмотреть на Портале государственных и муниципальных услуг Санкт-Петербурга в разделе «Все услуги МФЦ».

Информация предоставлена Санкт-Петербургским государственным казенным учреждением «Многофункциональный центр предоставления государственных и муниципальных услуг» («Мои документы»)

© 2007–2019 Комитет по информатизации и связи

Согласно законодательству, льгота по транспортному налогу для многодетных семей предоставляется властями регионов, в которых они проживают. Возможно как полное, так и частичное освобождение от уплаты налога на автомобиль, при этом преференция распространяется только на одну единицу техники в семье.

В ст. 361.1 НК РФ говорится, что льгота по налогу на транспорт предоставляется только физическим лицам на автомобиль с разрешенной массой свыше 12 тонн, если он зарегистрирован в реестре транспортных средств, через который взимается плата за ущерб, причиненный дорогам общего пользования. Однако многодетные тоже претендуют на преференции для легковых автомобилей, если соответствуют критериям.

В последнем случае все зависит от регионального законодательства. Например, в некоторых городах возможно полное аннулирование налоговых обязательств для владельцев автомобилей при условии, что мощность двигателей не превышает установленных нормативов. Нередко предусматривается и частичное освобождение, когда ставка снижается на 30-50%.

Как это рассчитывается:

В регионе действует ставка – 15 руб. за каждую лошадиную силу. Граждане освобождаются от уплаты 50% суммы, если мощность – не более 150 л.с. В семье есть машина на 148 л.с. Общая сумма составит 2 220 руб., но с учетом скидки будет уменьшена до 1 110 руб.

Также возможно исчисление по пониженной ставке. Например, если для граждан устанавливается 15 руб. за 1 л.с., то для льготников сумма может быть снижена до 1 руб. за 1 л.с.

Если же муниципальными властями устанавливается полное аннулирование обязательств по уплате взносов на транспорт для привилегированных граждан, нужно подать заявление с документами, подтверждающими право на привилегии, до 1 мая года, за который производится начисление. Конечный срок внесения средств – 1 декабря, поэтому освобождение получается как можно раньше. Если 1 декабря выпадает на выходной, срок продлевается до первого буднего дня. Квитанции же направляются налогоплательщикам до 1 ноября.

Важно! В квитанциях об уплате уже есть рассчитанные суммы, поэтому считать их самостоятельно не придется. Чтобы воспользоваться преференцией, придется заблаговременно обратиться с заявлением в ИФНС, в противном случае сумма будет указана с учетом обычных ставок.

Распространенная проблема, с которой сталкиваются льготники и другие граждане – отсутствие квитанции из ИФНС, которая доставляется почтой по адресу регистрации, в результате чего возникают трудности с уплатой налога. Здесь рекомендуется посетить ИФНС и запросить уведомление самостоятельно, в противном случае будет начисляться пеня за нарушение сроков перечисления средств несмотря на то, что вины налогоплательщика здесь нет.

Другая разновидность мер государственной помощи – выплата пособий многодетным. В некоторых регионах сумма субсидий достигает 10 000 – 15 000 руб. в месяц. Льготникам по Указу Президента №431 от 05.05.1992 должен быть предоставлен минимальный перечень привилегий:

- 30%-ная скидка на оплату услуг ЖКХ. Сюда входит плата по счетчикам за газо-, водо-, электроснабжение. Также может включаться плата за содержание жилья и капитальный ремонт.

- Бесплатное снабжение лекарствами детей до 6 лет, если есть рецепт врача.

- Оплата питания в образовательных учреждениях за счет муниципального бюджета.

- Предоставление муниципалитетом или учреждением образования формы и спортивного костюма для посещения школы.

- Если граждане желают организовать фермерское хозяйство, ей может быть выделен земельный участок и установлены пониженные тарифы по налогообложению.

- Дети дошкольного возраста принимаются в детские сады вне очереди.

Все привилегии предоставляются Соцзащитой. Исключение составляют налоговые привилегии – ими занимается ИФНС, но подать документы можно и в МФЦ либо через портал «Госуслуги», если в регионе предусмотрена такая возможность.

Первым и значимым условием для оформления автотранспортной преференции является наличие удостоверения многодетности. Критерии здесь тоже устанавливаются региональными властями. В некоторых субъектах для выдачи документа требуется наличие трех несовершеннолетних детей, а в отдельных численность повышается до четырех.

Если ребенку исполнилось 18 лет, но он продолжает учиться в образовательном учреждении на дневном отделении, семья также может считаться многодетной до получения им диплома или достижения возраста 23 лет, если такое условие предусмотрено местным законодательством.

Удостоверение дается право не только на льготы для многодетных семей на транспортный налог, но и на другие привилегии: жилищные, социальные, медицинские и пр. Оформить его можно в Соцзащите.

Чтобы воспользоваться налоговой льготой многодетным на машину, рекомендуется действовать по следующей схеме:

- После получения удостоверения обратиться в ИФНС или МФЦ с заявлением и набором документов для предоставления преференции, предварительно выяснив, предусмотрена ли она в его регионе.

- После принятия материалов сотрудником ФНС или МФЦ выдается уведомление о получении. Справки рассматриваются сразу же, поэтому при наличии ошибок они приняты не будут.

- Получить уведомление о результатах рассмотрения обращения. Сделать это можно в ИФНС, МФЦ или с помощью Почты России. Конкретный способ указывается в заявлении.

Обращаться в ИФНС должен сам собственник транспортного средства, т.к. он является налогоплательщиком.

В некоторых регионах есть возможность оформления привилегии через портал «Госуслуги»в личном кабинете. Для этого достаточно иметь доступ к интернету, чтобы заполнить форму заявления и приложить к нему сканы документов, подтверждающих наличие прав.

Рассмотрим наглядный пример получения привилегии:

Адонины В.М. и С. Р. оформили удостоверение в начале апреля 2017 года. Они проживают в Московской области, у них четверо детей и есть автомобиль марки BMW 1998 г.в. мощностью 136 л.с., оформленный на отца. 25 апреля он отправился в ИФНС, чтобы получить льготу. Через 10 дней после рассмотрения заявления ему было направлено уведомление об удовлетворении просьбы.

Важно учитывать, что наличие удостоверения не гарантирует автоматическое предоставление преференций, т.к. здесь гражданам необходимо самостоятельно обращаться в соответствующие инстанции. Если этого не сделать, сумма будет начисляться в обычном размере, и освобождение будет возможно только со следующего периода – скидка за предыдущий задним числом не предоставляется.

Образец заявления на льготу по транспортному налогу многодетным и другим категориям граждан утвержден Приказом от 14.11.2017 №ММВ-7-21-897. Именно оно является основополагающим документом для оформления преференции.

Какая информация понадобится для составления заявления:

- Код налогового органа, свой ИНН.

- Ф.И.О. плательщика, дата и место рождения, паспортные данные.

- Выбор способа получения уведомления, где будет указан ответ ИФНС о результатах рассмотрения заявления.

- Вид транспортного средства, марка, модель, госномер.

- На какой срок предоставляется привилегия.

- Серия и номер удостоверения многодетности, срок действия, полное название выдавшего органа.

- Опись прилагающихся материалов.

- Дата и подпись заявителя.

Если оформлением привилегий занимается законный представитель, понадобятся сведения о нем и о нотариально заверенной доверенности.

Чистый бланк заявления можно взять в ИФНС и заполнить там же.

Как говорилось ранее, возможность предоставления налоговой привилегии в 2016-2017 гг. на автомобили регулировалась законодательными актами субъектов, и на 2019 год все остается без изменений. Более подробно ознакомиться с особенностями льготного налогообложения для многодетных можно в этой таблице:

Транспортный налог для многодетных: как оформить льготу?

В Российской Федерации насчитывается более 1 млн многодетных семей.

Семья называется многодетной, когда в ней воспитываются три и более несовершеннолетних кровных или приемных детей. Большинство из них живут за порогом бедности и зарегистрированы как малоимущие семьи.

В такой сложной финансовой ситуации государству просто необходимо идти навстречу и предоставлять льготы на налоги многодетным родителям(матерям).

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – просто позвоните, это быстро и бесплатно !

На региональном уровне нет закона, который четко бы регламентировал освобождение, снижение ставок или какие-либо льготы по транспортному налогу многодетных семей. Для каждого отдельного случая необходимо обращаться в соответствующие налоговые органы вашего региона.

В некоторых регионах страны многодетные семьи получили от государства освобождение от уплаты транспортного налога.

Например, в Санкт-Петербурге предусмотрены ежемесячные выплаты семьям с тремя детьми, но льгота для уплаты транспортного налога распространяется на семьи с четырьмя и более детьми.

Чаще всего льгота на транспортный налог устанавливается для одного из родителей или опекунов в многодетной семье.

При владении двумя транспортными средствами, льгота может распространяться как на одно, так и на оба автомобиля.

Освобождение от уплаты налога:

Не освобождаются от оплаты и не имеют льгот родители (опекуны) многодетных семей:

- Адыгея, Архангельск, Астрахань и области.

- Башкортостан, Бурятия.

- Владимир, Вологда и области.

- Дагестан, Ингушетия, Камчатка.

- Карачаево-Черкесия, Карелия и Коми.

- Кострома и область.

- Краснодар и весь край.

- Магадан, Мордовия.

- Новгород и область.

С каждым годом регионов России, в которых не существует льгот на налог за авто для многодетных семей, становится все меньше. Для сравнения, до 2014 года, таких областей было меньше 5%, на сегодняшний день – более 50%. Медленным, но уверенным шагом льготы для многодетных семей при уплате транспортного налога добираются до самых дальних уголков страны.

В некоторых регионах существуют скидки на оплату транспортного налога на автомобиль родителям многодетных семей.

Санкт-Петербург.Семьи с количеством детей от 4 шт уплачивают 50% от суммы налога.

- Брянск и Брянская область. Льготы многодетным семьям предоставляются только в том случае, если совместный доход на каждого члена семьи не достигает порога в прожиточный минимум по стране (официально признанная малообеспеченная семья).

В этом случае уплате транспортного налога для многодетных семей подлежит сумма налога за вычетом 50% на одно транспортное средство, которое выбрал налогоплательщик.

Льгота не зависит от мощности двигателя автомобиля и его грузоподъемности.

Для каждого отдельно взятого региона существует свой способ предоставления льгот, поэтому необходимо обратиться в главную ФНС вашего региона для точного разъяснения ваших прав и обязанностей по уплате транспортного налога.

- Заявление для предоставления льгот одному из родителей многодетной семьи.

- ПТС и его копия.

- Удостоверение родителя многодетной семьи (справка).

- Свидетельства о рождении всех несовершеннолетних детей.

При обучении одного (или нескольких детей) в учебном заведении по очной форме обучения, необходима справка о том, что он действительно обучается в этом учебном заведении очно.

В некоторых регионах также необходима справка из социальной защиты населения с признанием семьи малоимущей (на каждого члена семьи приходится меньше прожиточного минимума).

В нем обязательно нужно указать реквизиты вашего ФНС, данные документа, удостоверяющего личность, документ, подтверждающий основание на предоставление льготы и данные транспортного средства для которого эта льгота будет предоставлена.

Существует два варианта подачи заявления в налоговую инспекцию: по почте и личным обращением в ФНС. При личном посещении налогового инспектора, необходимо предоставить копии всех документов. При посылке документов по почте необходимо сохранять уведомление о посылке письма.

Образец подачи заявления в налоговую инспекцию:

Точную информацию можно получить на всероссийском сайте налоговой инспекции в разделе своего региона или при личном посещении налогового инспектора по вашему региону.

Полезное видео

Как многодетным семьям сэкономить на транспортном налоге Вы узнаете, посмотрев видео:

Правила предоставления многодетным семьям льгот по транспортному налогу

Но содержание автомобиля является одной из затратных статей расходов. Есть ли возможность сэкономить чадолюбивым автовладельцам на оплате того же транспортного налога?

Льготы многодетным семьям в этой сфере прописаны на региональном законодательном уровне.

Здесь царит разнобой, и единый порядок выделить сложно. Но мы сделали подборку общих моментов.

Граждане, воспитывающие трое и больше детей, в России причислены к многодетным семьям. Социальные гарантии для этой категории определены Указом Президента № 431 от 05.05.92 «О мерах по социальной поддержке многодетных семей». В широком списке преференций данной категории лиц нет ни слова об особом режиме взимания транспортного налога.

Поэтому обратимся к федеральному регулятору налогообложения в стране – Налоговому Кодексу РФ. После знакомства с содержанием главы 28 (часть вторая НК), сделаем следующие выводы:

Все остальные категории многодетных граждан о возможности получить послабления по обязательным платежам за собственные ТС должны узнавать на местах.

К 2018 году на льготное налогообложение личного ТС не рассчитывают семьи из Архангельской области, Пензы, Мордовии, Башкирии.

В лояльных субъектах увеличен порог «многодетности»:

С-Петербург. Транспортные платежи в казну полностью не платят семьи с четырьмя детьми.

- Орловская область. Чтобы забыть о налогах по машине, в семье должно насчитываться не меньше 5 несовершеннолетних иждивенцев.

- Омская область. Транспортный налог отменен для многодетных ячеек, в которых матери удостоены медали «Материнская Слава».

- Ярославская область. В полном объеме от транспортного налогообложения освобождены многодетные семьи, являющиеся одновременно малоимущими. Другие категории не платят за машины до 100 «лошадей», в отношении более мощного транспорта в таком размере им предоставляется налоговый вычет.

- Костромская область. Здесь с 1 января 2017 года приняли к действию вариацию думского проекта в усеченной форме. Фактическая сумма уменьшается только на 50% для семей с числом детей от 5 человек. При этом послабления предоставляются только малообеспеченным претендентам на авто мощностью до 150 л.с.

Суть предполагаемых изменений:

- преференции предоставляются только на одно ТС;

- максимальная мощность авто, освобождаемого от налогов, не должна превышать 200 л.с.

Регионы опасаются разбалансировки бюджетов. К тому же, есть местности, где «многодетность» сложилась исторически: в таких регионах бюджетные поступления уменьшатся ощутимо.

В каждом субъекте принят местный законодательный акт о транспортном налоге. Здесь установлены ставки, сроки и порядок взимания, а также предусмотрены льготы физическим лицам и организациям. В некоторых случаях льготный режим транспортного налогообложения определен в других нормативных актах. К примеру, в законах, регулирующих социальные гарантии особым категориям нуждающихся гражданам.

Налоговые уведомления плательщику направляются органами ФНС автоматически. Подсчеты также не придется вести: сумма перечисления указана в специальной графе.

Но с получением льгот все обстоит по-другому. Здесь предусмотрен уведомительный порядок.

Претендент на преференции, в том числе по уплате транспортного налога, должен подать заявление в инспекцию по месту жительства о получении льгот. Иначе платежка придет в общем порядке. Это общее правило для всех регионов.

Оформляется налоговая льгота по транспортному налогу в подразделении НИ по месту регистрации собственника или транспортного средства по следующему алгоритму:

- предварительно нужно уточнить предусмотрена ли преференция в регионе. Это можно сделать лично по звонку в инспекцию, посетив ведомство. Другой вариант – получить информацию на сайтах администрации субъекта или налогового подразделения;

- затем оформляется пакет документов по требуемому списку;

- в завершении претендент подает заявление с приложением документации.

Нелюбимый бюрократический аспект оформления не так сложен, поскольку бумаг немного, их большая часть уже хранится в семье:

правовое основание на льготу – удостоверение от соцзащиты о присвоении семье статуса многодетной;

- свидетельство о регистрации ТС в ГИБДД;

- свидетельство о браке;

- удостоверения личности каждого ребенка: св-во о рождении до 14 лет, паспорта;

- паспорта родителей;

- заявление с указанием правовых оснований на транспортные льготы.

В отдельных случаях от лица родителей может выступать представитель. Для этого он должен предоставить нотариальную доверенность.

Действие послаблений распространяется на все время статуса многодетной семьи. Утрачивается право с достижением третьим ребенком возраста совершеннолетия (18 лет). Местный закон может предусмотреть продление правообладания в случае обучения ребенка на очных отделениях.

Другой вариант – утрата объекта налогообложения, то есть автомобиля. Он может быть продан, утилизирован и даже угнан. Но тут придется уведомить НИ, иначе платежки возобновятся, как только повзрослеют дети.

Если семья оформила налоговую преференцию несколько позже возникновения такого права, закон предоставляет возможность перерасчета. Возмещению подлежит последняя «трехлетка».

О предоставлении скидки на оплату взносов в бюджет за транспортное средство для данной категории граждан в Пермском крае рассказано в следующем видеосюжете:

В Российской Федерации, по статистическим данным, более миллиона семей воспитывают трех и более детей. Большая их часть относится к малоимущим, то есть имеет маленькие доходы. Поэтому так актуальны в наше время налоговые льготы для многодетных семей.

Преференции, кроме налога с доходов, назначаются региональными властями. Давайте разберем, кому положены налоговые льготы в 2019 году и как их получить.

Это относится в равной степени к:

- физическим родителям;

- усыновителям;

- опекунам и попечителям.

Исключением в ограничении возраста являются случаи, когда молодой человек получает образование в высшем учебном заведении и является инвалидом. За него родители получают налоговый вычет до достижения им 24-летнего возраста.

Когда речь идет о налоговом вычете, государственная система не делит детей на родных и приемных.

Данный вид помощи оказывается людям, участвующим в воспитании и содержании детей. Это означает, что получить ее могут:

- непосредственно родители, ведущие совместное хозяйство;

- разведенные, но уплачивающие алименты к);

- опекуны, имеющие соответствующие документы;

- усыновители.

Техника учета льготы такова:

- Бухгалтер на работе человека производит отчисление в бюджет определенных сумм из заработка. Остальное труженик получает на руки.

- Если у человека есть льготы, то налогооблагаемая сумма уменьшается на величину преференции. С остального делаются отчисления.

- Зарплата труженика при этом немного увеличивается.

Для получения преференции по налогообложению нужно подать заявление в орган, который ведает соответствующей выплатой.

Преференции по налогу с доходов физических лиц (НДФЛ) закреплены в изменениях к Налоговому кодексу РФ (НК) от 2016 года.

Так, статья 218 П. 4 гласит:

4) налоговый вычет за каждый месяц налогового периода распространяется на родителя, супруга (супругу) родителя, усыновителя, на обеспечении которых находится ребенок, в следующих размерах:

1 400 рублей — на первого ребенка;

1 400 рублей — на второго ребенка;

3 000 рублей — на третьего и каждого последующего ребенка;

12 000 рублей — на каждого ребенка в случае, если ребенок в возрасте до 18 лет является ребенком-инвалидом, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы;

налоговый вычет за каждый месяц налогового периода распространяется на опекуна, попечителя, приемного родителя, супруга (супругу) приемного родителя, на обеспечении которых находится ребенок, в следующих размерах:

1 400 рублей — на первого ребенка;

1 400 рублей — на второго ребенка;

3 000 рублей — на третьего и каждого последующего ребенка;

6 000 рублей — на каждого ребенка в случае, если ребенок в возрасте до 18 лет является ребенком-инвалидом, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы.

Налоговый вычет производится на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет.

Кроме того, граждане оплачивают такие виды налогов:

Вам нужна консультация эксперта по этому вопросу? Опишите вашу проблему и наши юристы свяжутся с вами в ближайшее время.

Она распространяется на всех многодетных родителей, которые:

- официально трудоустроены;

- выполняют определенный объем работ по договору;

- осуществляют деятельность на контрактной основе.

В данном случае под родителями имеются в виду все лица, заботящиеся о детях без учета официального статуса (смотри выше).

- Если в семье один родитель, то его вычет увеличивается в два раза.

- То же самое происходит, когда супруг официально отказывается от налоговой преференции (подтверждается справкой с места службы).

- Право на скидку наступает с момента рождения третьего ребенка (если первые двое не достигли предельного возраста).

- В случае просроченного обращения за вычетом, работодатель обязан сделать перерасчет. Но его сроки не превышают трех лет назад с момента подачи заявления.

Право на преференцию по налогообложению утрачивается, когда семья теряет статус многодетной официально: остается не более 2 несовершеннолетних (дети преодолевают граничный возраст или умирают).

Допустим, мама воспитывает троих детей: 5, 12, 16 лет. Второй ребенок является инвалидом. Папа семейство оставил, от налоговых льгот отказался. Заработная плата мамы составляет (без отчисления налогов) 40 тыс. рублей.

- Без применения льготных тарифов, на руки она получит:

40 тыс. руб. — 40 тыс. руб. х 13% = 34,8 тыс. руб.

- Налоговые преференции распространяются на такие суммы:

- 1-й ребенок — 1,4 тыс. руб.

- 2-й ребенок — инвалид — 12 тыс. руб.

- 3-й ребенок — 3 тыс. руб.

- Итого: 16,4 тыс. руб.

- Зарплата с применением налоговой преференции составит:

40 тыс. р. — (40 тыс. р. — 16,4 тыс. р. х 2) х 13%= 39,064 тыс. руб

Вывод: льгота дала увеличения заработка на 4,264 тыс. руб.

Частным предпринимателям подобный расчет проводят налоговые органы. Нужно обратиться в местное отделение со всеми вышеперечисленными документами.

Данный вид сборов поступает в 2019 году в региональные бюджеты. Соответствующие правительства устанавливают свои ставки, выделяют льготников.

- В Краснодарском крае данная категория граждан полностью освобождается от земельного сбора.

- В столице этот налог уменьшается для одного из многодетных супругов.

Оформление скидок происходит в налоговом органе. Для этого необходимо предоставить туда вышеперечисленные бумаги и написать заявление.

Конкретный порядок следует узнавать в отделении налоговой инспекции региона проживания.

К примеру, в Москве одного из родителей полностью освобождают от уплаты транспортного налога.

Оформить льготу можно в налоговой инспекции. Для этого нужно предоставить копии таких бумаг:

- паспорта плательщика налога — заявителя;

- удостоверения многодетной семьи;

- свидетельств детей о рождении.

Если регионом данная льгота утверждена, то заявить о ней достаточно всего один раз. Впоследствии специалисты будут учитывать право на скидку, вплоть до:

- потери статуса;

- продажи транспортного средства.

Право это отдается на откуп местных властей (п. 2 ст. 399). Но реализуется оно далеко не везде.

- Так, не оплачивают сбор за недвижимость многодетные граждане в Нижнем Новгороде. Это закреплено соответствующим решением Госдумы города.

- Такие же условия предоставляют льготникам данной категории в г. Новосибирске, Краснодарском крае.

Узнать какие льготы по данному налогу предоставляются в регионе можно в местных органах власти либо на официальном портале налоговой службы.

Мы описываем типовые способы решения юридических вопросов, но каждый случай уникален и требует индивидуальной юридической помощи.

Для оперативного решения вашей проблемы мы рекомендуем обратиться к квалифицированным юристам нашего сайта.

Наши эксперты отслеживают все изменения в законодательстве, чтобы сообщать вам достоверную информацию.

Добрый день! Меня зовут Егор. Я уже более 5 лет работаю в крупной юридической фирме. Считая себя профессионалом, хочу научить всех посетителей сайта решать сложные вопросы. Все материалы для сайта собраны и тщательно переработаны с целью донести в доступном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.

Санкт-Петербург.Семьи с количеством детей от 4 шт уплачивают 50% от суммы налога.

Санкт-Петербург.Семьи с количеством детей от 4 шт уплачивают 50% от суммы налога.

С-Петербург. Транспортные платежи в казну полностью не платят семьи с четырьмя детьми.

С-Петербург. Транспортные платежи в казну полностью не платят семьи с четырьмя детьми. правовое основание на льготу – удостоверение от соцзащиты о присвоении семье статуса многодетной;

правовое основание на льготу – удостоверение от соцзащиты о присвоении семье статуса многодетной;