Самое важное по теме: "как застраховать квартиру" с комментариями профессионалов. Внимательно прочтите статью и если что-то будет не понятно вы всегда можете задать вопрос нашему дежурному юристу.

Содержание

Как выгодно застраховать квартиру и что необходимо для этого сделать

В России традиционно недооценивают необходимость страхования и наиболее недооцененным его видом является страхование квартир.

В данной статье мы рассмотрим необходимость этого действия, а также дадим советы тем, кто решит это сделать.

Речь идет о том как и где лучше застраховать квартиру, а не жилье вообще, так как в данном случае действуют несколько другие риски и условия договоров.

Большинство людей рассуждает в рамках житейской логики, примерно так: «Машина хрупкая, сломаться может, да и водитель я не очень, стоит ее застраховать».

По такой же логике страхуется жизнь.

Однако такое понятие, как «квартира», большинством россиян почему-то воспринимается как что-то монолитное и долговечное, следовательно, и страховка на нее не нужна.

В чем-то эти размышления определенно верны: эпизоды, когда люди оказываются без крыши над головой – взрывы бытового газопровода (практически всегда сопровождающиеся обрушением подъезда), стихийные бедствия, пожары разрушительной силы и т.д. происходят сравнительно редко.

Однако во всех этих случаях пострадавшие, имевшие такую страховку, уже через пару месяцев въезжали в новое жилье.

Впрочем, не стенами едиными живы страховщики квартир, ведь они предлагают еще и такие виды страховки, как:

- страхование ремонта (интерьера) квартиры, что поможет компенсировать ущерб от протекшей от соседей сверху воды или пожара средней руки (как и страхование стен, входит в полный пакет страхования);

- страхование предметов внутри квартиры, что поможет компенсировать ущерб от того же пожара или даже кражи (тоже входит в полный пакет страхования);

- договора гражданской ответственности – аналоги ДСАГО для владельцев квартир, которые боятся, что могут случайно затопить соседей (приобретается отдельно).

Благодаря тому что наши страховые компании активно перенимают опыт своих зарубежных коллег, на данный момент на территории Российской Федерации действуют два варианта полного страхования квартиры – стандартный (он же экспресс) и классический.

В чем разница? Всё просто: в первом случае вам выдадут полис без осмотра вашей квартиры, прямо в здании офиса страховой компании.

При этом страховая стоимость вашей квартиры будет рассчитываться как процент от ваших страховых взносов.

А вы знаете об обязательном страховании гражданской ответственности застройщика и за чей счет оно будет делаться

Какие существуют сроки выплат по страховым случаям и как их уменьшить ТУТ

Во втором случае к вам домой придет страховой агент, который проверит состояние квартиры и определит ее страховую стоимость.

При этом уже страховая стоимость квартиры будет влиять на размеры страховых взносов.

Для страхования жилья вообще и квартиры в частности вам понадобится определенный набор документов.

Здесь мы приводим список документов, необходимых с точки зрения общего законодательства, однако страховые агенты в случае необходимости вправе потребовать и другие документы.

Итак, для успешного страхования жилья вам потребуются:

- удостоверение личности или его копия. В идеале нужен паспорт, но военный билет тоже подойдет;

- анкета-заявление на страхование квартиры (бланк выдадут в страховой компании);

- описание квартиры (материал дома, в котором она находится, его возраст, количество комнат и площадь квартиры). При классическом страховании заменяется на данные, собранные страховым агентом;

- описание движимого домашнего имущества, находящегося в квартире, причем желательно иметь чеки на него. Опять же при классическом типе страхования данные предоставляет агент, а чеки не нужны;

- документы, подтверждающие право собственности на жилье (можно не предоставлять, а просто сообщить об их наличии, но при наступлении страхового случая, придется их найти);

- документы, подтверждающие страховую стоимость жилья (та же ситуация, что и с предыдущим пунктом).

Это очень хороший вопрос, так как понять, что нужно вам, можете только вы сами.

Давайте начнем с вариантов страхования – их только два, так что мы сможем быстро сократить список.

Моментальное страхование при обращении в офис страховой компании, что экономит ваше время.

- Размер страховой суммы определяете вы сами, так что можете даже взять полис, который стоит больше вашей квартиры (правда при этом и выплаты по нему будут ощутимо больше).

- Необходимо хранить все чеки на движимое имущество, так как это единственный способ получить выплаты по ним.

- Можно застраховать квартиру сразу при страховании ОСАГО или каско.

- Можно не впускать посторонних на территорию своего жилища.

- Максимальная страховая сумма составляет от 50 до 100 тысяч долларов, так что, если у вас дорогая квартира – возможно, придется поискать компанию, готовую вас застраховать. Иногда еще действуют дополнительные ограничения на стоимость ремонта, движимых объектов и т. д.

Страхование занимает несколько больше времени, чем экспресс, так как приходится ждать, пока к вам домой не прибудет агент и не опишет состояние квартиры и имущества.

- Размер страховой суммы зависит от оценки состояния квартиры, ее интерьера и имущества в ней.

- От вас не требуется хранить никакие документы, кроме тех, что подтверждают право собственности на жилье, и страхового полиса.

- Некоторые компании предлагают заключать договора на дому по предварительному вызову агента, так что вам, возможно, вообще не придется никуда ходить.

- Максимальная страховая сумма не ограничена.

Собственно, выбирать вам стоит в зависимости от стоимости вашей квартиры и ремонта в ней.

Если она превышает 100 000 долларов, то лучше взять классический вариант.

А вот если вы живете в относительно бюджетном жилье, то экспресс-вариант поможет вам сэкономить время.

С вариантом определились, теперь давайте рассмотрим виды.

- Страхование несущих конструкций. Довольно дорогой вид страхования, который к тому же редко приходится использовать. Впрочем, если его стоимость для вас несущественна, то вы вполне можете приобрести данный пакет;

- Страхование интерьера квартиры. Обязательный пункт, так как он позволяет не беспокоиться о соседях, которые могут залить водой, замыканиях проводки и малых пожарах;

- Страхование движимого имущества. Отличный пункт, гарантирующий компенсацию за украденное имущество. Также обязателен, особенно если у вас дома есть дорогая электроника.

Договора гражданской ответственности хороши в тех случаях, когда в квартире под вами сделан хороший ремонт, и вы боитесь, что неисправная сантехника или какие-либо иные неприятности с вашей стороны могут его разрушить.

Фактически является аналогом ДСАГО для владельцев квартир и к покупке рекомендуется.

Как проводится оценка квартиры и имущества в классическом варианте?

При страховании самой квартиры (ремонта или несущих конструкций) страховой агент обращает внимание на состояние этих конструкций, их возраст, качество исполнения и использованный материал.

Кроме того, причиной снижения страховой суммы может стать некачественно или неправильно выполненный ремонт (скажем, закрытие сплошными декоративными панелями вентиляционных отверстий).

Также оценивается пожаробезопасность квартиры, состояние электропроводки и сопутствующих элементов.

Наиболее высокую страховую стоимость получают квартиры в новых домах с качественным евроремонтом, так что, приняв те квартиры за идеал, можно попробовать прикинуть страховую стоимость своей.

При страховании имущества всё несколько иначе.

Во-первых, техника, как и квартира, с годами дешевеет.

Аналогичный процесс происходит и с мебелью.

А вот с антиквариатом и предметами искусства всё интереснее – вместе со страховым агентом прибудет оценщик (если вы, конечно, упомянули, что у вас есть антиквариат), который и определит их стоимость.

На что надо обратить внимание заключая договор на страхование автомобиля от угона

Когда выставляется регрессный иск на виновника ДТП и как его избежать ЗДЕСЬ

Что такое франшиза условная и безусловная: //auto/kasko/franshiza.html

И если она превысит ту сумму, за которую страховая компания готова нести ответственность, то его страховая стоимость будет снижена, сколько бы он ни стоил на самом деле.

После достижения суммарной стоимости антиквариата определенной суммы у вас попросят документы на владение им – чеки с аукционов и т. д.

Впрочем, это скорее желательные документы, так как застрахуют их в любом случае, но вот страховая стоимость будет ощутимо ниже.

Кстати, если вы хотите застраховать фамильные драгоценности, которые дороги больше памятью, чем ценой, то ищите компанию, которая принимает во внимание заявленную клиентом сумму.

Правда, и цена полиса у таких компаний выше на 30–40 %. Оружие, тем более антикварное, тоже можно застраховать, но только если у вас есть на него разрешение.

Договор страхования и другие документы или как правильно застраховать квартиру?

Любое имущество подвержено рискам порчи или уничтожения. Когда речь идёт о такой важной собственности, как квартира, то порча такой собственности приводит к большим финансовым потерям.

Страхование квартиры и имущества, находящегося в ней, поможет вернуть убытки, возникшие из-за разных непредвиденных обстоятельств.

О том, как лучше застраховать квартиру, мы пговорим в этой статье.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 703-45-84 . Это быстро и бесплатно !

Страхователем перечисляется на счёт страховщика ежегодная денежная сумма (страховой взнос), указанная в договоре.

Компания-страховщик должна действовать согласно закону «Об организации страхового дела в РФ» от 27.11.1992.

Страховщик в свою очередь обязуется возместить лицу, застраховавшему жильё, убытки, возникшие вследствие непредвиденной утраты такого жилья (наступление страхового случая).

Убытки могут быть возмещены в размере, не превышающем указанной в договоре страховой суммы.

Это основные условия страхования квартиры.

Такая сумма складывается из стоимости квартиры, определённой экспертной оценкой, и стоимостью дополнительно приобретённых ценностей (новой сантехники, улучшенной планировки).

Для каждой фирмы существуют свои перечни страховых случаев, в зависимости от такой фирмы и выбранного продукта.

К перечню основных рисков, защитить от которых предлагают большинство компаний, относятся:

- затопление;

- пожар или взрыв газа;

- въезд в стены жилья наземного транспорта;

- падение на крышу летательных аппаратов или их частей;

- различные стихийные бедствия;

- кражи, грабежи;

- возникновение ущерба из-за действий соседей.

Разные компании могут варьировать данный список в зависимости от проводимой политики и спроса на рынке услуг страховщиков.

Большинство фирм оформляют договоры сроком от 2 месяцев до 3-5 лет, после чего предлагают их перезаключить.

Существуют два основных вида страховочных услуг, согласно которым возмещение происходит в пользу:

- Самого страхователя.

- Третьих лиц.

Второй вид страхования называют договором гражданской ответственности, при заключении которого убытки соседей из-за порчи их имущества, произошедшей по вине страхователя, компенсирует фирма-страховщик.

Застраховать жильё можно несколькими способами. Правила страхования квартиры достаточно просты.

При небольших сроках договора и базовых размерах возмещения договор заключается в офисе компании, и информация о жилье, которое подлежит страхованию, указывается со слов собственника, но для выплаты компенсации необходимо будет предъявить документы.

В зависимости от условий договора компания-страховщик может затребовать различные документы для страхования квартиры.

Стандартный пакет документов на страховку квартиры следующий:

- Паспорт.

- Документы, подтверждающие право собственности на страхуемую квартиру.

- Документы, подтверждающие стоимость квартиры (экспертная оценка, договор купли-продажи).

- Описание квартиры (технический паспорт) с указанием планировки.

- Перечень имущества в квартире, включаемого в договор.

К перечню страхуемого имущества необходимо приложить чеки, свидетельствующие о стоимости такого имущества, а для предметов антиквариата – справку об их стоимости, выданную независимыми экспертами.

Договор в общем виде содержит следующие пункты:

- Представление сторон договора с указанием их данных и реквизитов.

- Перечень имущества, подлежащего страхованию.

- Перечисление страховых случаев.

- Величина страхового взноса (взносов) и порядок его (их) перечисления на счёт фирмы-страховщика.

- Величина страховой суммы.

- Порядок выплаты страхового возмещения.

- Подробный перечень случаев, в которых выплаты не производятся.

- Ответственность сторон.

- Срок действия договора.

- Дата заключения и подписи сторон.

Перечень имущества содержит информацию об объектах, подлежащих страхованию, среди которых может указываться бытовая техника, сделанный дорогостоящий ремонт и некоторые ценные предметы.

Компании, страхующие недвижимость, всегда указывают в договоре список случаев, при которых страхователю не выплачивается возмещение. Этот список необходимо внимательно изучать.

- Разрушения здания из-за выявившихся инженерных просчётов при его возведении.

- Окончания срока эксплуатации здания.

- Террористических актов.

- Народных волнений.

- Военных действий.

- Ядерного взрыва.

- Поджогов.

В таких случаях компания-страховщик не компенсирует убытки страхователю, также возмещения не происходит, если причины произошедшего разрушения жилья нет среди страховых случаев, перечисленных в договоре.

В первую очередь, нужно определиться с объектами страхования.

Важно решить, включать ли в соглашение технику и дорогие предметы интерьера и будет ли заключаться соглашение в пользу третьих лиц.

Далее необходимо выбрать фирму-страховщика, предлагающую подходящий по условиям продукт и приемлемую цену.

Желательно проанализировать статистику выплат компенсаций разных компаний в регионе страхования.

После того, как выбрана фирма-страховщик, необходимо подготовить документы в соответствии с требованиями выбранной фирмы и её продуктом страхования. В зависимости от условий на дом страхователю приходит агент компании, снимающий информацию о страхуемом объекте.

При подписании договора менеджер фирмы-страховщика должен подробно рассказать страхователю о действиях, которые он должен предпринять при возникновении страхового случая.

Чтобы произвести страхование квартиры онлайн необходимо:

- Выбрать на сайте страховой компании город проживания.

- Указать количество комнат в квартире.

- Выбрать объекты страхования из предложенного сайтом списка.

- Ввести свои паспортные и контактные данные, а также адрес страхуемой квартиры.

- Оплатить онлайн страховой взнос.

Как видите, застраховать квартиру онлайн можно достаточно легко и быстро.

Фирмы-страховщики в настоящее время предлагают продукты специально для арендодателей. Для заключения договора арендодателю потребуется (помимо основных документов) договор аренды жилья.

Итак, при страховании квартиры владельцу нужно определиться с объектами, которые он хочет застраховать и вариантами их страхования, а потом выбрать страховую компанию.

Надеемся, что эта статья была вам полезна и вы теперь знаете зачем нужна страховка квартиры при сдаче в аренду и какие документы для страховки квартиры могут потребоваться.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему – позвоните прямо сейчас:

+7 (499) 703-45-84 (Москва)

+7 (812) 309-58-40 (Санкт-Петербург)

Страхование квартиры является полезным процессом, так как позволяет возместить значительный ущерб от какого-либо повреждения или возместить утрату кражи. Полезно страхование будет во многих случаях.

Особенности и польза страхования заключаются в получении выплат без дополнительных ставок (если повреждения оцениваются менее, чем на пятнадцать тысяч рублей), довольно приемлемые цены, договор на абсолютно любые сроки (примерно от месяца до одного года), возможность приобрести как комплексный полис, так и застраховать лишь отдельные элементы (конструктивные элементы, отделка, ответственность пред соседями и т.д.), компенсация затрат на уборку в случае какого-либо вандализма или неблагоприятных действий третьих лиц, возможность заключения договора без описи имущества.

Дорогой читатель! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справа или звоните по телефону.

Это быстро и бесплатно !

В целом комплексная страховка квартиры от 1 тысячи рублей. Нельзя сказать точную цифру, так как на стоимость влияет масса параметров.

Обычно хозяин квартиры самовольно определяет все условия и нюансы страхового договора. Как вариант, в договор он может включить различные риски: например, бой стёкол и зеркал, повреждение земельного участка или колебания сети. Ещё он может предусмотреть возмещение дополнительных расходов: на быстрое возвращение домой из другой страны, розыск потерянных или украденных предметов роскоши, уборку в доме, восстановление документов, ключей и замков.

Стоимость нельзя определить изначально. Если речь идёт об индивидуальном страховании, то в квартиру приезжает компания и проводит соответствующий осмотр, после чего даёт определенную оценку, от которой будет зависеть конечная цена страховки. Сам тариф определяется несколькими критериями: материал, на сколько стара квартира, есть ли в доме охрана, этаж квартиры и множество других.

В целом, цена зависит от риска повреждения. Например, чем отличается страховка квартиры от страховки деревянного дома? Тем, что риск повреждения деревянной конструкции гораздо выше. В следствие чего оплата за него будет гораздо больше.

Если квартира кем-то арендуется, то цена также будет выше, потому что собственник квартиры менее заинтересован в её целостности. Цена снижается в присутствии различного рода сигнализаций, железных входных дверей, наличия охраны и надёжного входа в подъезд. Страховщики называют «рисками» все нюансы, от которых следует защищать квартиру.

Самые обыденные риски:

- Стихийные бедствия.

- Пожар.

- Газовые проблемы.

- Проникновение с кражей и порчей имущества.

- Затопление.

Страхование, включающее в себя все эти параметры, называют комплексным. Обычно оно предусматривает и гражданскую ответственность перед соседями.

Если подвести итог, то при определении стоимости страховки существуют раздельные критерии:

- Конструкция помещения (двери, стены, балконы, окна, потолок и т.д.).

- Инженерные коммуникации (отопление, электрика, сантехника и т.д.).

- Внутренняя часть помещения (ремонт, пол, оформление стен, интерьер и т.д.).

- Мебель и техника.

- Срок действия страхования.

Цена полиса по страхованию гражданской ответственности

Стоимость страхования подобного рода зависит от деятельности того, кого следует застраховать, суммы, наличия охраны, уровня безопасности, и других критериев, от которых зависит риск. Данный вариант учитывает индивидуализацию и особенности использования квартиры.

Застраховать можно следующие случаи:

- Причинение вреда здоровью.

- Повреждение имущества.

- Покушение на жизнь.

Страховка покрывает:

- Она удовлетворяет требования о возмещении причиненного вреда чему-либо.

- Восстанавливает расходы в судебных разбирательствах.

- Оплачивает восстановление здоровья.

- Оплачивает восстановление поврежденного имущества.

Подобное страхование называется «коробочным» при условии наличия определенных критериев, рисков и цен. В него входят разные виды страховки: в целом они зависят от ваших требований и потребностей. К тому же, «коробочная» страховка стоит гораздо меньше, нежели вы будете приобретать каждый страховой полис отдельно.

Подобного рода страхование является одним из самых доступных и даёт возможность за небольшую цену застраховать свою квартиру и имущество, которое в ней находится. Это является довольно удобной особенностью, позволяя клиенту сохранить рентабельность и не ударить по финансам.

Обычно компании предлагают своим клиентам застраховаться от более значительных рисков, таких как пожар, кражи со взломом и повреждениями, стихийных бедствий, противозаконных действий третьих лиц, нанесению физического вреда здоровью и так далее.

К тому же, это страхование имеет массу преимуществ:

- Оформлять его довольно просто и быстро. Обычно этот процесс занимает всего 15 минут и имеет очень мало документов, что обеспечивает удобство и понятное содержание.

- Представитель компании может не выезжать для осмотра и оценки квартиры. Именно поэтому данная процедура зовётся «экспресс-страхованием».

На данном этапе времени такое страхование является популярным, так как в ней существует масса проверенных и составленных вариантов страхования и имеют достаточно большую границу цены, на которую можно совершить страхование. Помимо всего, в него входят страхование гражданской ответственности при проживании в квартире.

Если в квартире есть предметы роскоши, нужен ли специальный договор

Все ценные предметы, которые находятся в квартире, можно застраховать и вместе с квартирой, и по отдельности в зависимости от желания и предпочтения владельца. Причём в различных комнатах набор критериев может различаться. К примеру, имеется возможность включить в договор только драгоценности, которые находятся в квартире или антикварный сервиз, стоящий в гостиной.

Скидки делаются в зависимости от самой страховой компании и их особенностей. Та или иная компания может предоставлять скидки постоянным клиентам. А некоторые могут строить сотрудничество и без скидок вовсе.

В основном скидки предусмотрены при наличии у страхователя специальных полисов. Эти полисы называются «ОСАГО» или «КАСКО» от Ингосстраха.

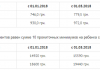

У каждой страховой компании разная цена, поэтому предоставим примерные цифры и методы, которые очень близки к фактам.

Допустим, вы приобрели фиксированный коробочный пакет страхования с определенными рисками (кража с повреждением, пожар, газовый взрыв, затопление, терроризм, повреждение стёкол, повреждение электро-оборудования, стихийные бедствия, действия злоумышленников), и этот пакет уже имеет определенный тариф. В целом, тариф зависит от количества рисков и самой страховой компании, и изображается он в процентах.

- Цена страховки квартиры (конструктивные элементы) по тарифу составляет 0.11% в год от её стоимости. То есть, если цена квартиры 2 миллиона, то страховка на неё будет стоить 2200 в год (0.11% от этих 2 миллионов).

- Цена страховки внутренней отделки 0.4% в год её стоимости, выявленной при осмотре. Допустим, её стоимость 600 тысяч рублей. Следовательно, цена страховки будет составлять 2400 рубля.

- Цена страховки техники, мебели – от 0.5% в год их стоимости, выявленной при осмотре. Предположим 250 тысяч рублей. Полученная цена страховки 1250 р.

- Цена страховки гражданской ответственности – 0.5% в год от желаемой суммы страхования. Допустим, 200 тысяч рублей. Следовательно 1000 р.

В итоге получается 6850 рублей в год (2200 + 2400 + 1250 + 1000).

Застраховать можно как саму квартиру, так и квартиру вместе с ценными вещами, которые содержатся в ней комплексно. Всё это обсуждается с представителем страховой компании индивидуально.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему – позвоните прямо сейчас:

Хочу застраховать квартиру. Как правильно это сделать?

Я хочу застраховать квартиру своей бабушки. Имею ли я на это право, если я не собственник? Могу ли я быть выгодоприобретателем по договору страхования чужой квартиры? У квартиры три собственника , все они мои родственники.

Что можно застраховать в квартире? На что я имею право, заключая договор со страховой компанией? Что такое франшиза? В каких случаях на нее надо соглашаться, а в каких нет?

Буду благодарна вам за ответ.

Вы можете застраховать имущество другого человека, в том числе и недвижимость. Для этого не нужны родственные связи. Застраховать можно почти все и почти от всего, но, как обычно, есть нюансы. Много нюансов.

Прежде чем изучать особенности страхования недвижимости, стоит пояснить важнейшие термины нормальным человеческим языком.

Страхователь — тот, кто приобрел страховой полис.

Страховщик — страховая компания.

Выгодоприобретатель — тот, кто при наступлении страхового случая получит компенсацию от страховщика.

Страховая премия — стоимость полиса, то есть плата за страхование.

Страховая сумма — максимально возможный размер страховой выплаты при наступлении страхового случая. Страховая сумма всегда указана в полисе.

Франшиза — часть ущерба, которая не подлежит возмещению страховщиком, если подобное предусмотрено договором. При наличии указана в полисе.

Это вполне законно. Страхователь и выгодоприобретатель могут быть разными людьми. При этом, согласно ст. 930 Гражданского кодекса, у выгодоприобретателя должен быть интерес в сохранении имущества, основанный на законе или договоре. Обычно это право собственности.

В страховом полисе «Тинькофф-страхования» в графе «выгодоприобретатель» указано «за счет кого следует», а конкретное лицо не названо. Выгодоприобретателем будет тот, кто имеет интерес в сохранении имущества и предъявит полис.

Вариант страхования «за счет кого следует» предусмотрен все той же ст. 930 ГК РФ .

В вашем случае выгодоприобретателями будут все три владельца квартиры.

Если произойдет страховой случай, компенсацию ущерба сделают с учетом долей владения недвижимостью. Владельцам надо будет представить страховщику документальные подтверждения того, что они собственники.

Застраховать можно почти все: от стен до бытовой техники и прочего имущества. В том числе можно оформить страховку на:

- конструктивные элементы — например, стены, перегородки, перекрытия, балконы, лестницы;

- внутреннюю отделку — обои, напольные покрытия, лепнину;

- инженерное оборудование — трубы, проводку, счётчики, камеры видеонаблюдения;

- движимое имущество в квартире — мебель, одежду, электронику и т.п.

Страховые компании обычно не страхуют наличные деньги, драгоценные металлы и камни, документы, лекарства, продукты питания, растения, животных и некоторые другие категории имущества, находящиеся в пределах застрахованного жилья. Перечень исключений можно найти в правилах страхования имущества на сайте страховой компании или уточнить у сотрудника.

Самые частые беды, которые случаются с квартирами, — это заливы, пожары и противоправные действия третьих лиц, например, кражи или вандализм. Это базовый набор рисков, который обычно включают в «коробочные» решения — готовые типовые полисы, которые предлагают страховые компании.

Некоторые страховые компании позволяют самостоятельно сконструировать полис, где к базовым рискам можно добавить дополнительные. Вот таким может быть набор рисков в полисе параноика:

- пожар, взрыв, удар молнии;

- залив по различным причинам;

- противоправные действия третьих лиц;

- стихийные бедствия — от очень сильного ветра до землетрясения;

- механические повреждения — падение летательных аппаратов и их частей, падение деревьев, наезд транспортных средств, действия животных;

- вред здоровью, если в застрахованном объекте были люди и они пострадали при наступлении страхового случая.

Еще можно (и нужно!) застраховать гражданскую ответственность. Например, если в застрахованной квартире прорвало трубу и квартира этажом ниже пострадала, ущерб соседям компенсирует страховая компания с учетом лимита согласно полису. В «коробочных» полисах гражданская ответственность обычно предусмотрена.

В правилах страхования можно найти подробное описание каждого риска. Без исключений не обошлось: так, террористический акт обычно не считается риском, хоть это и противоправное действие.

На страховые выплаты не стоит рассчитывать, если имущество пострадало в результате военных действий, гражданских волнений или решения властей — например, при сносе незаконно возведенного сооружения по решению суда. Ядерный взрыв тоже не причина требовать компенсацию.

Страховую сумму в случае с «коробочными» решениями устанавливает страховая компания. Обычно есть выбор из 3—4 предложений с разными вариантами страховых сумм и страховой премии.

Если вы сами конструируете страховой полис, то страховые суммы надо указывать самостоятельно — отдельно по каждому виду имущества (конструкция, отделка, движимое имущество и др.) и по гражданской ответственности. Чем больше страховая сумма, тем дороже полис.

Учтите, что при наступлении страхового случая вам компенсируют ущерб, размер которого оценивает экспертиза. Нет смысла страховать на 20 000 000 рублей квартиру, стоимость которой со всем имуществом 10 000 000 рублей. Вы не получите по страховке больше, чем насчитает эксперт, потому что страховка — это компенсация ущерба, а не способ заработать на беде.

На стоимость полиса также влияет франшиза. Есть три основных типа франшиз:

- условная — страховая компания не возмещает ущерб, если его размер меньше или равен размеру франшизы, но возмещает его полностью, если размер убытка больше размера франшизы;

- безусловная — сумма франшизы всегда вычитается из суммы компенсации;

- временная — в течение некоторого периода страховка не действует.

Например, у клиента есть страховка от залива квартиры с безусловной франшизой 5000 Р . Его квартиру затопили соседи и фактический ущерб — 45 000 Р . Страховая компания компенсирует на 5000 Р меньше, то есть 40 000 Р . А если бы в приведенном примере франшиза была условной, то страховая компания выплатила бы все 45 000 Р .

Польза для страхователя в том, что наличие франшизы делает полис дешевле. Опять же, из-за ущерба в 2000 вы вряд ли станете звонить в страховую компанию. Попробуйте разные варианты в конструкторе полиса на сайте страховой компании, чтоб решить, что важнее: полная компенсация или более дешевый полис с франшизой.

Наконец, стоимость одного и того же набора рисков и страховых сумм отличается у разных страховых компаний. Стоит сравнить предложения нескольких страховщиков. Возможно, удастся сэкономить несколько сотен или даже тысяч рублей без вреда для страховки .

Застраховать квартиру или иную недвижимость можно, даже если она вам не принадлежит. Выгодоприобретателем обычно является собственник.

В квартире страхуется почти все, но есть исключения (деньги, драгоценности, документы, некоторые другие виды имущества).

Стоимость страховки зависит от страховой компании, набора рисков, страховых сумм, наличия франшизы.

Страховка не спасает от беды, но позволяет компенсировать ущерб от неё. Подзаработать на страховом случае вряд ли получится: страховка покрывает ущерб согласно экспертизе и не более того.

Перед оформлением страхового полиса очень внимательно прочтите правила страхования, ибо так гласит главное правило юридической грамотности.

Добрый день! Меня зовут Егор. Я уже более 5 лет работаю в крупной юридической фирме. Считая себя профессионалом, хочу научить всех посетителей сайта решать сложные вопросы. Все материалы для сайта собраны и тщательно переработаны с целью донести в доступном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.

Застраховать можно как саму квартиру, так и квартиру вместе с ценными вещами, которые содержатся в ней комплексно. Всё это обсуждается с представителем страховой компании индивидуально.

Застраховать можно как саму квартиру, так и квартиру вместе с ценными вещами, которые содержатся в ней комплексно. Всё это обсуждается с представителем страховой компании индивидуально.