Самое важное по теме: "облагается ли пособие по беременности и родам ндфл и платятся ли с него страховые взносы или нет" с комментариями профессионалов. Внимательно прочтите статью и если что-то будет не понятно вы всегда можете задать вопрос нашему дежурному юристу.

Содержание

- 1 Облагается ли пособие по беременности и родам НДФЛ и платятся ли с него страховые взносы или нет?

- 2 Начисляются ли страховые взносы и НДФЛ на сумму пособия по беременности и родам?

- 3 Облагается ли НДФЛ пособие по беременности и родам?

- 4 Облагается ли пособие по беременности и родам НДФЛ

- 5 Налогообложение декретных: облагается ли больничный по беременности и родам НДФЛ? Анализируем налоговый кодекс

Облагается ли пособие по беременности и родам НДФЛ и платятся ли с него страховые взносы или нет?

Рождение ребенка приносит родителям большую радость. Однако появление нового члена семьи сопряжено с возникновением дополнительных затрат. Государство старается всячески поддержать семьи с детьми. Для этих целей разработаны госпрограммы, позволяющие молодым родителям получить материальную поддержку. Пособие по беременности и родам является одним из видов страховых выплат.

Что представляет собой пособие по беременности и родам (ПБиР)?

Пособие по беременности и родам (ПБиР) представляет собой денежную компенсацию женщине за период, когда она не может зарабатывать деньги в связи с ожиданием и рождением малыша. Рассчитывать на получение денежной помощи могут мамочки, с доходов которых велись отчисления в фонд социального страхования. ПБиР выдается следующим категориям женщин:

- состоящим в официальных трудовых отношениях с работодателем;

- проходящим военную службу по контракту;

- получающим доход в виде стипендии от учебного заведения;

- уволенным в связи с закрытием предприятия и ставшим на учет в центре занятости;

- индивидуальным предпринимателям, осуществляющим страховые выплаты в полном объеме.

Выдается пособие за время, которое женщина находится в отпуске по беременности и родам. Продолжительность отпуска зависит от количества ожидаемых малышей и сложности родов. Если ожидается один ребенок и роды проходят нормально, продолжительность отпуска будет составлять 70 дней до и 70 – после рождения малыша. При многоплодной беременности – 84 дня до родов и 110 дней после. Если рождению малыша сопутствовали осложнения, продолжительность отпуска после родов составит 86 дней.

Рассчитывается ПБиР исходя из среднего заработка роженицы за последние 24 месяца. Однако существует максимальный и минимальный размер пособия. Максимальный размер в 2018 году составляет 282 тыс. руб. при одноплодной беременности, 314 тыс. руб. при родах с осложнениями, 390,9 тыс. руб. при многоплодной беременности. Минимальный размер рассчитывается исходя из МРОТ на момент выхода в декрет.

Пособие воспринимается большинством граждан как один из видов дохода. В соответствии с данным суждением полагают, что ПБиР должно облагаться налогом, поскольку с доходов высчитывается НДФЛ. Однако декретные выплаты являются целевой выплатой женщине. Нужно ли брать НДФЛ с человека, который не имеет возможности работать? Налоговый кодекс дает четкие пояснения, облагаются ли налогами ПБиР.

Работодатель сам заинтересован в том, чтобы выплата производилась согласно требованиям закона. Объясняется это тем, что деньги, выплаченные в качестве пособия по беременности и родам, компенсируются предприятию из фонда социального страхования. ФСС четко контролирует своевременность и правильность начислений. Если работодатель допустит ошибку, его могут серьезно наказать.

Так все же платится НДФЛ с декретных выплат или нет? В НК РФ перечислены все виды доходов граждан, с которых необходимо взимать налог. Также в нем перечислены не облагаемые налогами доходы.

Некоторые работодатели производят доплаты сотрудницам к пособию по беременности и родам. Если заработная плата женщины была небольшая в определенный промежуток времени, руководство предприятия может добавить к пособию любую сумму, чтобы размер выплаты соответствовал ее средней зарплате в период, непосредственно предшествующий декрету.

Предприятие оформляет сотруднице доплату к декретным выплатам в виде материальной помощи при рождении ребенка. Оформленная таким образом материальная дотация не облагается НДФЛ.

Порядок взыскания страховых взносов с доходов граждан описан в 34 главе НК РФ. Согласно ст. 422 социальные пособия относятся к суммам, с которых не взимаются страховые взносы. ПБиР относится к категории денежных выплат, не облагаемых страховыми сборами.

В 3 подпункте первого пункта указанной статьи также указывается, что с единовременной помощи, выплачиваемой сотруднице при рождении детей, в размере менее 50 000 руб. также не удерживаются страховые сборы. Однако если работодатель оформит доплату к пособию в большем размере, то с нее необходимо оплатить взнос в ФСС.

Например, размер ПБиР, рассчитанный согласно заработку сотрудницы составляет 118 тыс. руб. Руководство предприятия осуществило доплату в размере 60 тыс. руб. Налоги и страховые взносы будут взяты с суммы, которая превышает 50 000, а именно с 10 тыс. руб.

Начисляются ли страховые взносы и НДФЛ на сумму пособия по беременности и родам?

Нет, НДФЛ удерживать не надо, СВ пособия не облагаются.

Добрый день! Нет, не облагается взносами и НДФЛ не удерживается.

Статья 9. Суммы, не подлежащие обложению страховыми взносами для плательщиков страховых взносов, производящих выплаты и иные вознаграждения физическим лицам

1. Не подлежат обложению страховыми взносами для плательщиков страховых взносов, указанных в пункте 1 части 1 статьи 5 настоящего Федерального закона:

1) государственные пособия, выплачиваемые в соответствии с законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления, в том числе пособия по безработице, а также пособия и иные виды обязательного страхового обеспечения по обязательному социальному страхованию;

(ст. 9, Федеральный закон от 24.07.2009 N 212-ФЗ (ред. от 25.12.2012) “О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования”)

Статья 217. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)

Не подлежат налогообложению (освобождаются от налогообложения) следующие виды доходов физических лиц:

1) государственные пособия, за исключением пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком), а также иные выплаты и компенсации, выплачиваемые в соответствии с действующим законодательством. При этом к пособиям, не подлежащим налогообложению, относятся пособия по безработице, беременности и родам;

(ст. 217, “Налоговый кодекс Российской Федерации (часть вторая)” от 05.08.2000 N 117-ФЗ (ред. от 30.12.2012))

Цитата (buhuh86): Добрый день! Нет, не облагается взносами и НДФЛ не удерживается.

Статья 9. Суммы, не подлежащие обложению страховыми взносами для плательщиков страховых взносов, производящих выплаты и иные вознаграждения физическим лицам

1. Не подлежат обложению страховыми взносами для плательщиков страховых взносов, указанных в пункте 1 части 1 статьи 5 настоящего Федерального закона:

1) государственные пособия, выплачиваемые в соответствии с законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления, в том числе пособия по безработице, а также пособия и иные виды обязательного страхового обеспечения по обязательному социальному страхованию;

(ст. 9, Федеральный закон от 24.07.2009 N 212-ФЗ (ред. от 25.12.2012) “О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования”)

Статья 217. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)

Не подлежат налогообложению (освобождаются от налогообложения) следующие виды доходов физических лиц:

1) государственные пособия, за исключением пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком), а также иные выплаты и компенсации, выплачиваемые в соответствии с действующим законодательством. При этом к пособиям, не подлежащим налогообложению, относятся пособия по безработице, беременности и родам;

(ст. 217, “Налоговый кодекс Российской Федерации (часть вторая)” от 05.08.2000 N 117-ФЗ (ред. от 30.12.2012))

Облагается ли НДФЛ пособие по беременности и родам?

Рождение детей всегда связано с немалыми материальными расходами и физическими затратами. Как бы ни был желанен ребенок, родителям не всегда удается всё спланировать заранее и достойным образом подготовиться к этому значимому событию. Очевидно, что дополнительная помощь никогда не будет лишней.

В РФ беременность и материнство находятся под особым вниманием со стороны государства. В рамках соцобеспечения предусмотрены такие матвыплаты:

- пособие по беременности и родам (ПБР);

- единовременное пособие женщинам, вставшим на учет в медицинских организациях в ранние сроки беременности;

- единовременное пособие при рождении ребенка;

- ежемесячное пособие по уходу за ребенком.

Подробнее о каждом виде пособия читайте в одноименной рубрике нашего сайта.

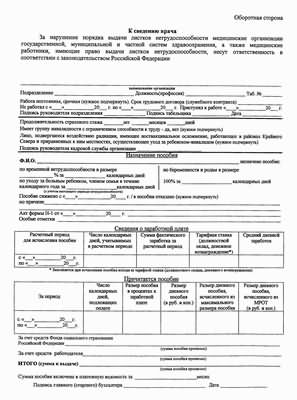

Пособие по беременности и родам — как выдается больничный лист в 2019 году?

Правила начисления оплаты декретного отпуска в 2019 году не изменились по сравнению с прежними периодами. ПБР выплачивается женщине сразу за весь период отпуска по беременности и родам при наличии листа временной нетрудоспособности, выдаваемого будущей маме на 140 дней (при условии, что она ждет одного ребенка). В этом случае лист выдается за 70 календарных дней до родов. А если женщина ждет сразу нескольких малышей, то такой документ выдается за 84 календарных дня до родов, и в нем указывается 194 дня. В случае сложных родов при одноплодной беременности больничный может быть продлен на 16 дней.

Если возникает ситуация усыновления младенца в возрасте до трех месяцев, то ПБР выплачивается одному из супругов (по желанию) со дня усыновления и до истечения 70 календарных дней со дня рождения усыновленного малыша, а в случае одновременного усыновления нескольких детей в расчете участвуют 110 календарных дней со дня их рождения.

Если так получилось, что отпуска по беременности и по уходу за ребенком до 1,5 лет приходятся на одно и то же время, то женщина не может позволить себе воспользоваться сразу двумя пособиями. Зато она имеет право выбрать наибольшее из них, соответственно оформив это заявлением в бухгалтерию.

Отметим, что ПБР выплачивается в размере 100% среднего заработка исходя из суммы всех выплат, на которые начисляются страховые взносы в ФСС, за последние 2 года, но с учетом нормативов максимального и минимального размеров пособия.

Так, в 2018 году максимальный размер ПБР, которое могла получить будущая мама при нормальных родах одного ребенка, составляло 282 493,40 руб., а в 2019 году эта сумма достигла значения 301 095,20 руб. Соответственно, если роды выходят сложными и количество дней увеличится до 156, то максимальное ПБР составит 314 778,36 руб. для 2018 года и 335 506,08 руб. для 2019-го.

Минимальный размер ПБР рассчитывается исходя из МРОТ, установленного государством на дату выдачи больничного. Если декретный отпуск начался после 01.01.2019, то минимальный размер ПБР при нормальных родах одного ребенка составит 51 919,00 руб., если же отпуск по беременности и родам составит 156 дней, то минимальная выплата будет равна 57 852,60 руб.

Источником финансирования ПБР, в отличие от пособия по временной нетрудоспособности, целиком и полностью (с первого дня до последнего) являются средства ФСС.

Подробнее о расчете ПБР читайте здесь.

Право на получение ПБР имеют застрахованные лица. Обязательному соцстрахованию подлежат граждане РФ, а также иные лица, работающие по трудовым договорам на территории РФ. Иностранцы, равно как и лица, не имеющие гражданства, временно находящиеся в РФ, могут получать ПБР в том случае, если работодателем за них были перечислены страховые взносы хотя бы за 6 месяцев до наступления отпуска по беременности и родам.

Лица, занимающиеся трудовой деятельностью частным образом и добровольно оформившие свои отношения с ФСС, могут приобрести право на получение ПБР только при условии, что они полностью заплатили страховые взносы.

При каких условиях совместитель может рассчитывать на ПБР, читайте здесь.

Как удерживается НДФЛ с больничного листа по беременности?

Чтобы понять, насколько верно утверждение, что пособия по беременности и родам облагаются НДФЛ, обратимся к НК РФ. Ст. 217 посвящена перечислению доходов, которые не облагаются НДФЛ. В п. 1 говорится, что ПБР не подлежит налогообложению. Таким образом, при выплате ПБР НДФЛ удерживать не нужно.

Возможна такая ситуация, когда работодатель сочтет необходимым доплачивать своим работницам ПБР сверх установленных норм до достижения фактического среднего заработка. В этом случае необходимо будет с больничного по беременности и родам НДФЛ удерживать со сверхнормативной части выплаты, поскольку данный вид пособия является нормируемым.

С другой стороны, можно оформить такую доплату в виде матпомощи. Согласно п. 8 ст. 217 НК РФ матпомощь при рождении родителю или усыновителю в пределах 50 000 руб. на одного ребенка НДФЛ не облагается.

Подробнее о налогообложении матпомощи при рождении ребенка читайте здесь.

НДФЛ с пособия по беременности и родам не удерживается, если только данное пособие рассчитано по общему правилу. Если же работодатель доплачивает своим сотрудницам суммы сверх ПБР, то такие выплаты облагаются подоходным налогом.

Работодатель должен выплатить своей работнице пособие по беременности и родам за период отпуска, который предоставляется ей в связи с беременностью. В общем случае он составляет 70 календарных дней до родов и столько же после родов. Отпуск предоставляется и пособие выплачивается на основании заявления работницы и листка нетрудоспособности (ст. 255 ТК РФ, ч. 1 ст. 2, ч. 1 ст. 10, ч. 1 ст. 13 Закона от 29.12.2006 № 255-ФЗ , п. 14 Порядка, утв. Приказом Минздравсоцразвития от 23.12.2009 № 1012н). Для правильного расчета пособия работодателю также может понадобиться справка о сумме заработка с прежнего места работы сотрудницы (ч. 5 ст. 13 Закона от 29.12.2006 № 255-ФЗ ).

После выплаты пособия работодатель сможет уменьшить на него сумму взносов по временной нетрудоспособности и в связи с материнством, уплачиваемых в ФСС (ч. 2 ст. 15 Закона от 24.07.2009 № 212-ФЗ , ч. 1, 2 ст. 4.6 Закона от 29.12.2006 № 255-ФЗ ). То есть в итоге вся сумма пособия будет выплачена за счет средств ФСС.

Пособие по беременности и родам относится к государственным пособиям, которые не облагаются НДФЛ (п. 1 ст. 217 НК РФ). Поэтому исчислять и удерживать с него налог не нужно.

Доплата до среднего заработка сверх пособия по беременности и родам

По общему правилу пособие рассчитывается исходя из среднего заработка работницы за 2 последних календарных года, предшествующих году, в котором сотрудница оформляет отпуск по беременности и родам (ч. 1 ст. 11, ч. 1 ст. 14 Закона от 29.12.2006 № 255-ФЗ , п. 6 Положения, утв. Постановлением Правительства РФ от 15.06.2007 № 375). При этом размер среднего заработка ограничен предельной величиной базы для начисления страховых взносов за соответствующий календарный год (ч. 3.2 ст. 14 Закона от 29.12.2006 № 255-ФЗ ). Из-за этого ограничения среднемесячное пособие может оказаться меньше, чем среднемесячный заработок.

В связи с этим некоторые работодатели за счет своих средств доплачивают сотрудницам пособие по беременности и родам до среднего заработка. Такая доплата не относится к государственным пособиям, поэтому должна облагаться НДФЛ в общем порядке (Письмо Минфина РФ от 12.02.2009 № 03-03-06/1/60 ).

Облагается ли пособие по уходу за ребенком до 1,5 лет НДФЛ

Пособие по уходу за ребенком в возрасте до 1,5 лет также является государственным пособием, освобожденным от налогообложения НДФЛ (п. 1 ст. 217 НК РФ). Следовательно, удерживать с него налог тоже не нужно.

Поскольку пособия и по беременности и родам, и по уходу за ребенком до 1,5 лет не облагаются НДФЛ, в справке 2-НДФЛ пособие по беременности и родам и пособие по уходу за ребенком не отражаются (Приложение № 1 к Приказу ФНС от 17.11.2010 № ММВ-7-3/611@ ). А доплата до среднего заработка отражается в справке с кодом 4800 «Иные доходы» (Приложение № 3 к Приказу ФНС от 17.11.2010 № ММВ-7-3/611@ ). Такой же код нужно будет указывать и в справках 2-НДФЛ за 2015 год в соответствии с новыми утвержденными ФНС кодами (Приложение № 1 к Приказу ФНС от 10.09.2015 № ММВ-7-11/387@ ).

И вообще, сдавать 2-НДФЛ на работницу в отпуске по уходу за ребенком, не получающую иных доходов, кроме пособия по уходу за ребенком, не нужно.

Скачать бланк справки по форме 2-НДФЛ, представляемой в 2015 г., можно здесь.

Скачать бланк справки, представляемой в 2016 г. по итогам 2015 г., можно здесь.

Пребывание женщины в отпуске по БиР оплачивается из расчета среднего заработка. Но облагаются ли декретные налогом по закону? Ведь удержание 13% может значительно уменьшить положенные к выдаче «на руки» суммы. Рассмотрим, что говорят законодательные нормы и были ли какие-нибудь изменения в порядке расчета НДФЛ с декретных в 2017 г.

Длительность декрета составляет в общих случаях 70 дн. до момента родов и 70 дн. непосредственно после. Оформление периода нетрудоспособности выполняется при наличии и на основании больничного листка, который сотруднице выдает наблюдающий врач. Порядок расчета состоит из определения среднего заработка за 2 предшествующих года. Сумма выплачивается работодателем, если регион не входит в пилотный проект ФСС.

Чтобы узнать, облагаются ли декретные налогом НДФЛ в 2017 г., обратимся к ст. 217 НК, а именно п. 1. В этом разделе четко указано, что с пособий по БиР, в отличие от обычных случаев нетрудоспособности, подоходный налог не взимается. Право на получение декретных выплат имеют работающие сотрудницы; жены военных по призыву; студентки; военнослужащие-контрактники; а также беременные, уволенные по причине ликвидации компании.

Как видим, никаких изменений в законодательстве в этом году не произошло. И если бухгалтер работодателя сообщает, что пособие по беременности и родам облагается НДФЛ, это говорит о неверной трактовке НК РФ. Безусловно, положение работницы при удержании налога ухудшается, следовательно, предприятию грозят штрафные санкции за нарушения норм трудового законодательства. Кроме того, специалисты ФСС тщательно проверяют начисленные суммы пособий и при выявлении ошибок могут отказать работодателю в возмещении выданных сумм пособий.

Помимо вопроса: Пособие по БИР облагается НДФЛ?, сотрудников зачастую волнует момент налогообложения взносами в части ФСС, ОМС и ПФР. С сумм таких выплат исчислять и удерживать страховые взносы не требуется. ОБ этом говорит п. 1 ст. 422 новой главы 34 НК.

Для беременной сотрудницы получение пособий по БиР является доходом. А вот следует ли налоговому агенту-работодателю включать подобные суммы в справку по форме 2-НДФЛ? Поскольку декретные исключаются из выплат, подлежащих обложению подоходным налогом, вносить сведения о пособиях по БиР в 2-НДФЛ не нужно. В ряде случаев, по решению администрации предприятия, осуществляется доплата до среднего уровня заработка сотрудницы: такие суммы следует отражать в справке 2-НДФЛ, так как они не освобождаются от удержания налога.

Если беременная женщина в отчетном году не получает в организации никаких других видов выплат, за исключением декретных пособий, сдавать справки в ФНС бухгалтерской службе не требуется. Но если работница трудится на условиях неполного рабочего дня, нужно сделать выбор между зарплатой и пособием, так как по требованиям соцстраха запрещается одновременное получение заработной платы и декретного пособия.

Вывод – ответ на вопрос: пособие по беременности и родам облагается НДФЛ? – будет отрицательным. Как следует из норм налогового законодательства, данный вид доходов не попадает под налогообложение подоходным налогом и страховыми взносами, что, безусловно, выгодно беременной сотруднице. При оформлении декрета рекомендуется не затягивать с представлением подтверждающей документации в бухгалтерию работодателя: установленный официально срок для расчета пособия по БиР – 6 мес. с момента окончания отпуска по беременности.

Облагается ли пособие по беременности и родам НДФЛ

Система налогообложения в Российской Федерации имеет немало нюансов, учитывать которые необходимо, так как любое нарушение норм дает право инспекторам привлечь нарушителя к ответственности с взысканием штрафа в пределах установленной суммы.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь к консультанту:

+7 (812) 309-85-28 (Санкт-Петербург)

Это быстро и бесплатно!

Отдельного рассмотрения заслуживает взаимодействие социальных инструментов Правительства и утвержденных положений Налогового кодекса РФ.

Всегда ли взимается НДФЛ с доходов работника, имеются ли исключения и основные нюансы расчета ключевых гарантий государства в отношении будущих родителей.

НДФЛ или налог на доходы физических лиц, или подоходный налог – это обязательный сбор, исчисляемый с официальных доходов граждан.

Данный налог актуален в отношении подавляющего большинства выплат, которые работодатель выделяет в отношении собственных сотрудников.

Размер взыскания составляет 13% от полученной суммы.

Рассчитанное значение исчисляется не самостоятельно гражданином, а его руководством. На руки человек получает средства за вычетом налога.

Иначе говоря, фирма не несет убытков в данном случае – они приходятся на бюджет сотрудника.

Однако не все выплачиваемые работодателем суммы подлежат обложению подоходным налогом – отдельные начисления освобождены от бремени такого рода.

Период беременности, момент родов и появление ребенка на свет всегда предполагают необходимость в совершении немалых затрат и морального вовлечения.

Как бы тщательно родители не выстраивали планы, не всегда все удается учесть и в достаточной степени эффективно подготовиться к такому событию.

Поэтому дополнительная материальная поддержка для молодых семей явно не будет лишней.

В Российской Федерации в 2019 году Правительством утверждены отдельные инструменты поддержки, относящиеся к новоявленным отцу и матери. В рамках социальной политики можно выделить следующие позиции:

- выплаты по беременности и родам;

- разовое начисление для женщин, вставших на учет в ранние сроки;

- единовременное пособие при пополнении семьи;

- ежемесячные выплаты по уходу за малышом.

Дополнительно родители могут рассчитывать на региональные меры финансовой помощи.

Уточненный перечень доступной поддержки зависит от их статуса, состояния здоровья ребенка и иных значимых характеристик.

Законодательные акты, определяющие вопрос «Пособие по беременности и родам: НДФЛ облагается или нет?» и утверждающие отдельные позиции по листку временной нетрудоспособности, выражаются в следующих позициях:

- ст. 217 Налогового кодекса Российской Федерации. Уточняется перечень доходных позиций, которые не подлежат налогообложению;

- ст. 255 Трудового кодекса РФ. Гарантируются права трудоустроенных лиц на выделение оплачиваемого отпуска при наступлении периода нетрудоспособности, рассматривается процедура установление длительности больничного;

- Приказ Министерства здравоохранения № 624 от 2011 года. Определяется последовательность оформления листа нетрудоспособности.

Дополнительно учитываются позиции Федерального закона № 255 «Об обязательном социальном страховании…».

Больничный лист по беременности и родам в 2019 году

Величина выплат по беременности и родам рассчитывается с учетом заработной платы соискательницы за предыдущие 2 года трудовой деятельности.

Процедура расчета уточняется ст. 14 Федерального закона № 255. Суммарное значение доходной части сотрудницы не может быть более предельной базы по начислению страховых взносов за отчетные периоды.

Иначе говоря, при оформлении в 2019 году рассматриваются показатели за 2016 и 2017 год. Если реальный заработок превышает планку, то он не учитывается.

Не каждая женщина получает 100% от среднего дохода.

В отдельных ситуациях выплата устанавливается по минимальному размеру оплаты труда. При таком варианте событий работодатель может воспользоваться возможностью внести определенную сумму на пособия для того, чтобы его величина была приравнена к реальной средней зарплате.

Доплата осуществляется из фонда работодателя, а не из бюджета ФСС.

Касательного того, платится ли с пособия по БиР подоходный налог, следует обратиться к НК РФ.

Согласно его положениям, выплата такого рода не подлежит налогообложению.

В качестве исключения выступают случаи с внесением работодателем дополнительных сумм для достижения уровня среднего заработка сотрудника. Однако и в ситуациях такого рода удерживать нужно лишь со значения сверх предусмотренного норматива.

При этом имеется определенная «лазейка», которая отражена в ст. 217 НК РФ.

Так, руководитель имеет право предоставить материальную поддержку собственным работникам в течение года с момента появления ребенка.

Если ее величина составляет не более 50 тысяч рублей, то налогообложение в такой ситуации является неактуальным.

Согласно нормам действующего законодательства, Правительством выделен список доходов, приобретаемых по больничным листам, которые не подлежат обложению подоходным налогом:

- БЛ нетрудоустроенного лица, находящегося на учете в ЦЗН;

- компенсация при получении увечья;

- возмещение работодателем затрат на путевку для прохождения санаторно-курортного лечения;

- возмещение работодателем затрат на медицинские услуги, лекарственные средства для сотрудников и членов их семей.

В каждом случае оформление документа предполагает необходимость в строгом следовании позициям закона – недопустимо возникновение ошибок и неточностей.

Правом на получение выплат по БиР могут воспользоваться женщины, за которых работодатель уплачивает страховые взносы.

Это касается лиц, официально трудоустроенных по договору, а также граждан, работающих в качестве гражданского персонала в Вооруженных силах Российской Федерации на территории других стран.

Как оформить ежемесячное пособие по уходу за ребенком до 3 лет? Узнайте здесь.

Также данная возможность доступна для отдельных категорий неработающих:

- потерявшие работу в связи с ликвидацией организации, прекратившие трудовую деятельность (ИП, нотариусы, частные практики) – актуально в течение года после увольнения;

- женщины, проходящие службу в ВС РФ, ОВД, таможенных органах, пожарной службе и т.д.;

- студенты высших учебных заведений, обучающиеся по очной форме.

Выплата пособия происходит по месту работы, учебы или службы.

Выплаты по уходу за ребенком – достаточно популярный вариант материальной поддержки для матерей, недавно получивших соответствующий статус.

Знать, что это такое, считается необходимым, так как лишь таким образом можно достичь наибольшей эффективности при использовании социальных инструментов.

Пособие по уходу может быть назначено любому родственнику, фактически осуществляющему уход за малышом. Его величина рассчитывается как 40% от среднего заработка за прошедшие два года.

Необходимость в исчислении налогового сбора с данной выплаты отсутствует – как и материальная поддержка по БиР, пособие по уходу попадает в список доходов, не подлежащих налогообложению.

При расчете суммы пособия по БиР учитываются следующие позиции:

- средний доход за прошедшие 2 года. Учитывается заработок со всех мест работы за отчетный период. Сама процедура нахождения величины показателя достаточно проста: суммируются доходы за два года и делятся на 730 дней;

- продолжительность страхового стажа. Установлен коэффициент, согласно которому при стаже менее 5 лет используется поправляющий параметр в 0,6 от среднего заработка, от 5 до 8 лет – 0,8, более восьми лет – 1. Если значение стажа не превышает полугода, расчет осуществляется по региональному МРОТ;

- длительность отпуска. В случае с декретными выходными количество дней может различаться: 140 дней – стандартно, 156 дней – при осложненных рода, 194 дня – при многоплодной беременности.

Дополнительно: установленный показатель в 730 дней может быть снижен на сроки временной нетрудоспособности в расчетных периодах.

Пособие по беременности и родам: НДФЛ удерживается работодателем – именно он выступает в качестве налогового агента, отчисляя налоги и взносы, что позволяет сотруднику избежать необходимости в проведении самостоятельных расчетов с их последующей подачей в налоговую инспекцию.

Что касается того, указывается ли в 2-НДФЛ или 6-НДФЛ пособие по БиР и по уходу за ребенком, можно ответить однозначно – в этом необходимости нет.

Обусловлено это назначением справки – ее основная задача заключается в отображении взысканных сумм с полученных доходов.

Учитывая тот факт, что данные выплаты не подлежат удержанию с них обязательных сборов, они не должны быть отражены в документе.

Однако, нужно уточнить одну особенность: если работодатель осуществляет доплату сверх установленного значения материальной поддержки, то данная сумма будет указываться в справке, так как облагается налогом. Код дохода – 4800 (категория «Иные доходы»).

Сколько составляет детское пособие до 18 лет в 2019 году малообеспеченным семьям? Узнайте тут.

Как рассчитывается пособие по безработице? Читайте далее.

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область – +7 (499) 703-16-92

- Санкт-Петербург и область – +7 (812) 309-85-28

- Регионы – 8 (800) 333-88-93

Налогообложение декретных: облагается ли больничный по беременности и родам НДФЛ? Анализируем налоговый кодекс

Рассчитав выплату, бухгалтер должен точно знать, нужно ли удержать с начисленной суммы подоходный налог или нет.

Это важный момент, так как при удержании женщина потеряет 13 процентов, в связи с их направлением в налоговую.

Уважаемые читатели! Статья описывает типовые ситуации, но каждый случай уникальный.

Если вы хотите узнать, как решить именно Вашу проблему – воспользуйтесь формой онлайн-консультанта в правом нижнем углу сайта или позвоните по прямым телефонам:

+7 (812) 426-14-07 доб.394 – Санкт-Петербург – ПОЗВОНИТЬ

+7 (800) 500-27-29 доб.849 – Другие регионы – ПОЗВОНИТЬ

Это быстро и бесплатно!

НДФЛ — это нагрузка, которая ложится на плечи физических лиц. В частности данным налогом облагаются многие выплаты, которые работодатель предоставляет своим сотрудникам.

После расчета суммы пособия, положенной к выплате, от нее высчитывается налог по ставке 13 процентов. Рассчитанная налоговая величина уплачивается работодателем за работника в бюджет. Трудящемуся на руки выдается разность начисления и удержанного НДФЛ. То есть потери в деньгах наблюдаются у сотрудника, компания убытков не несет.

Не все назначенные работодателем суммы облагаются НДФЛ, отдельные суммы освобождены от такого данного бремени. Их перечень приводится в налоговом российском законодательстве, там же содержится пояснения относительно обложения декретных подоходным налогом.

Облагается или нет пособие по больничному листу по беременности и родам, прописано в п.1 ст.217 НК РФ. В этой статье перечислены необлагаемые доходы физлиц, в их число попадают и декретные выплаты.

Расчет декретных бухгалтером производится после получения от беременной работницы заявления на отпуск и больничного листа. Срок для расчета и назначения выплаты составляет 10 календарных дней. О порядке и сроке выплаты декретных читайте также здесь.

Рассчитывается сумма по доходам сотрудницы в пределах установленных ограничений по минимальной и максимальной границе. О размере пособия из МРОТ в 2018 году читайте здесь, о максимальной выплаты — в этой статье.

То есть подоходным налогом больничный по беременности и родам не облагается ни при каких обстоятельствах.

Аналогичным образом освобождено от налогообложение и пособие по уходу до 1.5 лет рожденного. Ежемесячные получаемые суммы полностью соответствует начисленному размеру.

Назначая беременной работнице декретные, бухгалтер не должен производить с них никаких удержаний, в том числе и налогового плана. НК РФ дает возможность женщине полностью воспользоваться причитающейся компенсацией в связи с ее положением.

Связано это с повышенной социальной защищенностью данной категории граждан со стороны государства.

Не нашли в статье ответ на Ваш вопрос?

Получите инструкции, как решить именно Вашу проблему. Позвоните по телефону прямо сейчас:

+7 (812) 426-14-07 доб.394 – Санкт-Петербург – ПОЗВОНИТЬ

+7 (800) 500-27-29 доб.849 – Другие регионы – ПОЗВОНИТЬ

Добрый день! Меня зовут Егор. Я уже более 5 лет работаю в крупной юридической фирме. Считая себя профессионалом, хочу научить всех посетителей сайта решать сложные вопросы. Все материалы для сайта собраны и тщательно переработаны с целью донести в доступном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.