Самое важное по теме: "по каким основаниям могут отказать в предоставлении кредита" с комментариями профессионалов. Внимательно прочтите статью и если что-то будет не понятно вы всегда можете задать вопрос нашему дежурному юристу.

Содержание

По каким основаниям могут отказать в предоставлении кредита?

По кредитному договору кредитор обязуется предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик — возвратить их и уплатить проценты (п. 1 ст. 819 ГК РФ).

В целях снижения риска того, что кредит не будет возвращен вовремя, кредитор проводит оценку кредитоспособности потенциального заемщика, на основании которой вправе принять решение об отказе в предоставлении кредита. Такое решение может быть принято как до заключения кредитного договора, так и после этого.

Отметим, что информация об отказе от заключения договора потребительского кредита либо в предоставлении такого кредита отражается в кредитной истории (ч. 5 ст. 7 Закона от 21.12.2013 N 353-ФЗ; ч. 4.1 ст. 4 Закона от 30.12.2004 N 218-ФЗ).

Отказ в заключении кредитного договора

Как правило, кредитор на своем официальном сайте, а также в местах оказания услуг по предоставлению кредитов размещает информацию о перечне документов, необходимых для рассмотрения заявления потенциального заемщика о предоставлении кредита. На основании представленных заемщиком документов, а также информации из других источников (в том числе из бюро кредитных историй) кредитор может принять решение об отказе в предоставлении кредита (п. 3 ч. 4 ст. 5, ч. 5 ст. 7 Закона N 353-ФЗ; ч. 4.1 ст. 4 Закона N 218-ФЗ).

Аналогичным образом для решения вопроса о предоставлении микрозайма микрофинансовая организация (МФО) вправе запрашивать у потенциального заемщика соответствующие документы и сведения, а также мотивированно отказаться от заключения договора микрозайма (п. п. 1, 2 ч. 1 ст. 9 Закона от 02.07.2010 N 151-ФЗ).

Как показывает практика, основаниями отказа в заключении кредитного договора могут послужить, в частности, следующие данные о потенциальном заемщике:

1) предоставление недостоверных или неточных данных;

2) отсутствие постоянного места работы (в течение определенного банком минимального срока);

3) отсутствие регистрации по месту жительства;

4) несоответствие требованиям банка по возрасту в целях предоставления кредита;

5) отсутствие постоянного источника доходов либо низкий уровень доходов;

6) наличие непогашенного кредита в этом или другом банке;

7) отрицательная кредитная история в бюро кредитных историй (в том числе по членам семьи потенциального заемщика);

8) открытое исполнительное производство в отношении заемщика;

9) наличие судимости в связи с финансовыми махинациями или мошенничеством;

10) несоответствие залога (поручительства), предлагаемого в обеспечение по кредиту, требованиям банка;

11) наличие у банка подозрений в том, что целью заключения кредитного договора является совершение операций для легализации (отмывания) доходов, полученных преступным путем, или финансирования терроризма.

Кроме того, с 01.10.2017 ограничено количество договоров краткосрочного (не более 30 календарных дней) потребительского микрозайма, которые могут быть заключены между одной МФО и одним заемщиком (за исключением договоров, по которым срок пользования займом фактически составил не более семи календарных дней). Не может быть заключено более десяти таких договоров в течение одного года, предшествующего дате получения МФО заявления на получение очередного микрозайма, — в отношении договоров, заключенных в период с 01.07.2017 по 31.12.2018 (п. 3 ст. 10, п. 2, пп. 1 п. 5 ст. 24 Базового стандарта, утв. Банком России 22.06.2017).

Также не допускается заключение нового договора потребительского микрозайма со сроком возврата заемных средств не более 30 календарных дней при наличии у заемщика обязательств перед этой же МФО по другому договору о таком же микрозайме (п. 4 ст. 10 Базового стандарта).

Следовательно, превышение установленного предельного количества договоров потребительского микрозайма и наличие обязательств перед МФО по таким договорам могут послужить причинами отказа в предоставлении микрозайма.

Указанные ограничения не распространяются на некоторые виды микрозаймов, в частности на POS-микрозаймы, микрозаймы, выданные до 01.04.2018 на сумму не более 3 000 руб. или срок возврата которых не превышает шести календарных дней (п. 5 ст. 10 Базового стандарта).

Отказ в предоставлении кредита полностью или частично после заключения кредитного договора

После заключения кредитного договора кредитор вправе отказаться от предоставления заемщику предусмотренного договором кредита полностью или частично при наличии обстоятельств, очевидно свидетельствующих о том, что предоставленная сумма не будет возвращена в срок (п. 1 ст. 821 ГК РФ).

Также кредитор вправе отказаться от дальнейшего кредитования заемщика в случае нарушения им предусмотренной кредитным договором обязанности использовать кредит на определенные цели. В части договора потребительского кредита кредитор вправе потребовать полного досрочного возврата суммы потребительского кредита (п. 3 ст. 821 ГК РФ; ч. 13 ст. 7 Закона N 353-ФЗ).

Какие документы необходимы заемщику-физлицу для получения кредита? >>>

Юридический Яндекс Дзен! Там наши особенные юридические материалы в удобном и красивом формате. Подпишитесь прямо сейчас.

Почему банки отказывают в кредите, основные причины и способы получить денежный займ

Почему отказывают в кредите во всех банках? Этот вопрос часто вызывает недоумение у тех, кто обратился в финансовую организацию за материальной помощью. Казалось бы, есть и постоянная работа, и стабильный доход, однако не все финансовые учреждения идут навстречу потенциальным заемщикам.

В действующем законодательстве закреплено положение о том, что банковская структура в праве не сообщать причин, по которым клиенту не дали денежные средства, этим и пользуются многие банки. В результате человек, которому действительно нужны наличные, вынужден ломать голову и пытаться разобраться, почему по его заявке было вынесено отрицательное решение и банк отказал в кредите.

В настоящее время получить займ становится не так просто, и это относится не только к кредитам на потребительские нужды, сюда же можно отнести ипотеку, а также автокредиты. Главная причина такой ситуации кроется в изменении ликвидности в банковской среде. То есть, при сложившейся экономической ситуации у банков просто не хватает денег, чтобы выдать их всем нуждающимся.

Когда организация испытывает дефицит в финансах, она сворачивает или ограничивает свои программы кредитования, так как чтобы дать деньги заемщику, нужно иметь какие-то резервы. Однако, не давать займов вообще кредитные организации не могут.

Претендентов на финансовую помощь достаточно, поэтому приходится вводить более жесткие условия выдачи нужных сумм и быть гораздо требовательнее к потенциальным клиентам. Возникает справедливый вопрос, как взять кредит на потребительские нужды, если все банки по каким-то причинам не одобряют даже добросовестных заемщиков.

Существует два основных пути, по которым рассматривается тот или иной кандидат на получение ссуды. В первом случае банковская структура пользуется специальной скоринговой системой, во втором – ответы заемщика анализируются штатными кредитными аналитиками.

Скоринг основывается на системе баллов, где каждому ответу в анкете присваивается определенное количество очков. Чем больше баллов было набрано, тем больше шансов у лица получить одобрение и деньги. Так, скоринговая программа отдаст большее предпочтение клиентам:

- состоящим в браке;

- женского пола;

- в возрасте от 25 до 35 лет;

- имеющим ни одного или не более одного ребенка;

- проживающим в собственной квартире;

- со средним и высоким уровнем дохода и трудовым стажем больше года.

Если после автоматического подсчета баллов есть предварительное одобрение, но не произошло автоматического заключения договора, подключаются специалисты аналитического отдела. В их компетенцию входит общение с родственниками и бывшими работодателями, а также сбор другой ценной информации о клиенте, способной повлиять на решение. При этом рассматриваются клиенты с положительным прошлым в кредитовании. Те же, у кого уже имеется плохая кредитная история, отсеиваются на этапе скоринга.

Потенциальные клиенты могут долго терзаться вопросом, почему банки отказывают в кредите, где взять денежные средства и что вообще делать в такой ситуации. Однако существуют основные причины, которые могут повлиять на решение финансового работника:

Некоторые кредитные организации дискриминируют профессии, сопряженные с риском. Сюда могут относиться работники МЧС, МВД, пожарных и других аварийных служб. Все дело в том, что такие служащие гораздо чаще подвергаются риску и в любой момент могут стать нетрудоспособными либо и вовсе погибнуть.

Однако если клиент будет согласен на оформление страхового полиса – банк, отказавший изначально, может пересмотреть свое решение.

Есть еще несколько причин, почему не дают кредит в банке. Например, заявитель, оставляя заявки в разных организациях, указывает разные сведения. Сотрудники, принимающие решение, могут сравнить полученные данные с теми, которые имеются в другом банке: нередко обнаруживаются расхождения. Дабы избежать возможных рисков, таким лицам приходит отказ по кредиту. То же самое происходит, если заявитель находится в так называемом «черном списке».

Попадают в него по разным основаниям: с «жалобщиками», «скандалистами», злостными неплательщиками, а также слишком принципиальными клиентами банки просто не хотят сотрудничать, ограничивая себя от решения ненужных вопросов. Такого рода причины отказа в кредите носят название скрытых, и часто они возникают из-за субъективных оценок. К этой же категории относятся:

- Неопрятный внешний вид потенциального заемщика.

- Наличие серьезных заболеваний.

- Низкий балл, исходя из результатов скоринга (специальная компьютерная программа, дающая субъективную оценку заемщику).

- Если при проверке выяснилось, что кто-то из ваших родственников является недобросовестным заемщиком, кредитная организация может посчитать и вас таковым.

- Отсутствие отметки о прохождении воинской службы либо об отсрочке прохождения таковой. В случае привлечения заемщика на службу в армии банк рискует понести убытки.

- Отсутствие полиса страхования жизни может также явиться поводом для отказа, поскольку для многих кредитных организаций это еще одна финансовая услуга, кроме того, страховка жизни обезопасит учреждение от возможной гибели заемщика. Несмотря на то, что по закону данная услуга не может быть навязана банком, и вы в праве отказаться, именно эта причина может явиться камнем преткновения в получении денежных средств.

- Если потенциальный заемщик – беременная либо находящаяся в декретном отпуске женщина. Для банков это весьма ненадежная категория, хотя, такую безусловно «дискриминационную» причину вам никогда не озвучат.

Что делать заемщику, если по непонятным причинам отказали во всех банках, и как можно узнать настоящую причину отказа в потребительском кредите? Как уже было сказано, банк имеет полное законное право ее не сообщать. Однако в «Бюро кредитных историй» (БКИ) такие данные хранятся на протяжении 15 лет. Любой гражданин РФ может обратиться туда и получить сведения об истинных обстоятельствах: при первичном запросе информация выдается бесплатно, при повторном необходимо будет заплатить от 500 до 1200 руб.

Ситуация, при которой везде отказывают в кредите, хоть и далеко не частая, тем не менее вполне возможная. Скорее всего, это говорит о наличии у вас очень плохой кредитной истории, однако причиной могут явиться и другие скрытые факторы. Чтобы понять истинные мотивы – обратитесь в несколько разных БКИ для получения более точной информации по истории вашего кредитования.

Тщательный анализ может помочь вам разобраться. Так, в вашей кредитной истории вполне может находиться недостоверная информация по какому-то предыдущему кредиту, что может произойти в результате технического сбоя. К примеру, вы точно знаете, что тот или иной кредит давно вами закрыт, а в досье он числится открытым, или же все займы всегда гасились без просрочек, а в отчете они есть.

Если подобные грубые ошибки были найдены, следует незамедлительно обращаться в БКИ с соответствующим заявлением. Кроме того, необходимо будет приложить всю необходимую документацию, подтверждающую ваши слова. Это могут быть ксерокопии платежных поручений и приходных кассовых ордеров либо справка из банка, кредит в котором давно закрыт.

Еще один вариант – обращение к профессиональным кредитным брокерам, которые смогут провести подробный анализ вашей истории кредитования и указать на те моменты, которые могут смущать банки. Кроме того, такой специалист может дать ценные рекомендации по исправлению возникшей ситуации и даже может подсказать, где взять деньги в долг будет проще всего.

Если банк не дает кредит, не стоит отчаиваться. Воспользуйтесь советами, чтобы увеличить шансы получить необходимую сумму:

Кредитование юридических лиц является одной из самых востребованных банковских услуг. Благодаря такой банковской операции предприятия в сжатые сроки могут привлечь значительные денежные средства, что позволяет удовлетворить хозяйственные нужды и потребности этой организации. Банки предоставляют бизнесу самые разнообразные варианты кредитов, но часто фирмам приходится уходить из банковского учреждения без денег из-за отказа в кредите.

Не существует единого для всех случаев перечня оснований для отказа, банки могут самостоятельно определять причины для невыдачи кредита.

И все причины, которые являются основой для отказа в кредитовании, практически всегда связаны с рисками нарушения основных принципов банковской деятельности – безопасности и прибыльности. Давайте рассмотрим самые распространенные причины отказа в кредите характерные для юридических лиц.

1. Заемщик предоставил недостоверные сведения и поддельные документы при оформлении заявки на кредит

Кроме того, что недостоверные сведения, предоставленные потенциальным заемщиком, не дают объективно проанализировать и оценить кредитную заявку, они еще расцениваются банком как попытка ввести в заблуждение, а это уже является достаточным основанием для отказа в кредите.

Служба безопасности любого банка обладает довольно большими возможностями для выявления недостоверных сведений. В случае обнаружения таких данных юридическому лицу, конечно, будет отказано в получении кредита. Помимо этого, подобное грубое нарушение может привести к тому, что компанию внесут в «черный список» заемщиков и получить кредит будет сложно в большинстве банков.

Помимо проверки сведений, указанных в кредитной заявке, служба безопасности изучает и кредитную историю будущего заемщика. Ее качество зависит от множества показателей, поэтому банки имеют большие возможности для отказа, ссылаясь на отрицательную кредитную историю предприятия.

Хотя выяснить, что именно привело к такому решению, чаще всего не удается. Это может быть просроченная задолженность по кредиту или же по уплате процентов, которая имеется на момент рассмотрения заявки. В некоторых случаях может оказаться, что требованиям банка не соответствует длительность или количество просрочек по предыдущим кредитам. Также отрицательная оценка кредитной истории может возникнуть, если задолженность по прошлым займам фирмы несколько раз пролонгировалась и реструктурировалась.

3. Сомнительная хозяйственная деятельность потенциального заемщика

Банки, проверяя сведения и документы, предоставленные организацией, значительное внимание уделяют установлению «реальности» будущего заемщика. Заключая кредитный договор с подставной фирмой, банк может понести большие потери, поэтому служба безопасности бдительно проверяет данный момент. Компания должна быть готова к тому, что банку необходимо будет предоставить множество различных документов, выписок и отчетов, которые будут тщательно проверяться работниками банка на предмет выявления признаков «нереальности» компании. Так подозрения могут возникнуть, если:

- фирма имеет покупной юридический адрес;

- директор часто осуществляет хозяйственную деятельность через посредников;

- в компании числится несоответствующее действительности количество сотрудников;

- фирма не имеет собственных или арендованных основных средств, необходимых для ее деятельности;

- потенциальный заемщик осуществляет экономически необоснованные, запутанные операции.

Поэтому предприятие, заинтересованное в получении кредита, должно тщательно подготовить пакет необходимых документов и предоставить прочие необходимые сведения, привести в порядок всю учредительную документацию, официальную и управленческую отчетность, чтобы внушить доверие банку и не получить отказ в кредите.

Банку для анализа финансового состояния фирмы необходимы данные о доходах и расходах за определенный срок, предшествующий подаче кредитной заявки, и сведения о существующих обязательствах и активах. Нежелание некоторых предпринимателей предоставить подробные и детальные сведения управленческой отчетности не позволяют банку объективно оценить бизнес компании и понять, на каких условиях следует работать с таким клиентом. Организация, отказываясь содействовать банку, рискует остаться без необходимого займа.

5. Значительная кредитная или другая финансовая нагрузка заемщика

Специалисты банка на основании данных об уже существующих кредитах и других обязательствах клиента могут решить, что выдача данного кредита для банка довольно рискованна, и поэтому отклоняют заявку.

6. Неудовлетворительность финансового состояния организации

Эксперты банка при анализе финансового состояния могут выявить у предприятия:

- отсутствие необходимых источников для погашения кредита;

- убыточную деятельность фирмы;

- отрицательные показатели платежеспособности и ликвидности;

- другие факторы, которые свидетельствуют об определенном финансовом состоянии предприятия, не отвечающем требованиям банка.

Например, владельцам бизнеса, не приносящего доход, трудно получить заем, так как банк не имеет гарантии, что деятельность компании после получения кредита будет прибыльной.

Также для банковских учреждений одним из важнейших факторов, которые оказывают влияние на принятие решения о выдаче кредита, является регулярность дохода у потенциального заемщика. Эксперты рассматривают не только существующее положение дел у предприятия (его статистику), но и обращают внимание на динамику развития фирмы за определенный период. Это позволяет сделать прогноз финансового состояния заемщика на будущее, так как доход за последующий период является первостепенным источником для погашения кредита.

Регулярный и стабильный доход – это залог кредитоспособности фирмы, свидетельствующий о возможности юридического лица своевременно погасить кредит и проценты по займы. Поэтому если в финансовой динамике организации наблюдаются довольно резкие перепады (как в размере денежных средств, так и в сроках их перечислений на счет юридического лица), то в получении кредита банк может отказать.

8. У юридического лица отсутствует ликвидное залоговое обеспечение

В большинстве случаев банки охотнее выдают кредиты юридическим лицам при предоставлении определенного залогового обеспечения. Причиной отказа в кредите может стать неликвидность залога, то есть, при его реализации, полученных средств будет недостаточно для покрытия кредитных обязательств. Помимо этого, в некоторых случаях залоговое имущество, которое формально отвечает требованием по обеспечению, не может быть реализовано в короткие сроки, так как спрос на него отсутствует.

Существует несколько вариантов. В некоторых случаях цель кредита и средства достижения, которые предприятие указывает в заявке, не соответствуют основным принципам кредитной политики банковского учреждения. Также банк может прийти к выводу, что поставленные цели неоправданны и могут поставить под угрозу существующее финансовое положение фирмы. Поэтому банк, не желая рисковать, отказывает юридическому лицу в займе.

Таким образом, предприятиям, желающим получить кредит, следует обосновать четкую цель и подготовить экономические расчеты, которые будут свидетельствовать об эффективности использования кредита.

Часто банки не разъясняют причин отказа в выдаче займа, а на все вопросы отвечают общими фразами. Поэтому нередко настоящие основания отказа для руководителей организации, которые хотели получить кредит, остаются загадкой.

Но на основе анализа самых распространенных причин для отказа в кредите можно отметить, что банки намного охотнее сотрудничают с клиентами, которые могут своевременно и в полном объеме погасить свои обязательства по займу. Это должно обосновываться официальными финансовыми отчетами и положительной кредитной историей. Организации, зная об этом, могут подготовиться более тщательно к подаче заявки на кредит и, возможно, тем самым избежать отказа в получении кредита.

Сегодня на блоттер.ру, я расскажу каковы причины отказа в кредите, как мелких банков, так и крупных, типа Сбербанка России, Росбанка и т.д. Что должен собой представлять человек, чтобы ему дали кредит или ипотеку? Естественно всю информацию пришлось, так сказать, наскрести по сусекам, так как обычно она является коммерческой тайной, и никто ей делиться не будет.

Первое что меня удивило – наличие съемной квартиры, женатость или замужность и маленький ребенок в семье являются плюсом. Странно, не правда ли?

А теперь более детально, как выглядит заемщик, которому банк не откажет?

Образ такой: это женщина с двумя детьми, не слишком юная (где-то за 40), состоящая в браке, не ведущая кочевой образ жизни и не проживающая вблизи горячих точек, имеющая постоянное место работы (желательно госслужащий) и жительства, подтвержденные документально.

Причем чаще всего оценкой заемщика занимается скоринг – автоматическая система подсчета рисков невозврата кредита, особенно это касается потребительских кредитов, так как при оформлении ипотеки, общения с кредитным специалистом не избежать.

У банков существуют, такие понятия как: Stop-факторы и Go-факторы.

Stop-факторы – это данные о заемщике, которые способствуют отказу в кредите.

Go-факторы – это данные о заемщике, которые способствуют одобрению кредита.

- Отсутствие постоянной регистрации в Москве (если кредит берется в Москве);

- Отсутствие стационарного домашнего телефона по адресу регистрации или по адресу фактического места жительства;

- Отсутствие стационарного рабочего телефона;

- Ваш мобильный номер оформлен на другого человека;

- Место жительства в регионе опасном для жизни, например: Чеченская Республика;

- Наличие судимостей;

- Уклонение от уплаты алиментов, наличие большого количества штрафов по линии ГИБДД, наличие исполнительных листов по линии судебных приставов;

- У вас психическое заболевание;

- Непрезентабельная внешность: неряшливость, грязь на одежде, состояние алкогольного опьянения. Проще говоря, вид как у бомжа;

- Отсутствие высшего образования;

- Ваш близкий родственник имеет плохую кредитную историю;

- Опасная профессия, например: полицейский;

- Вы работаете на ИП;

- Вы собственник бизнеса;

- Для лиц мужского пола отсутствие военного билета или приписного удостоверения с отметкой об отсрочке от службы в армии;

- Отсутствие какой-либо собственности (дачи, квартиры, земельного участка, автомобиля);

- Если цель кредита — погашение действующего кредита, пополнение оборотных средств вашего ООО, приобретение оборудования, начало собственного дела;

- У Вас «серый» доход;

- Низкий доход. Сумма всех платежей по кредитам не должна превышать 30-50% от совокупного дохода. В расчет банки берут средний доход за последние 3, 6 или 12 месяцев;

- Вы часто берете и досрочно выплачиваете кредиты, в течение 3-6 месяцев. Банку такой заемщик не выгоден;

- У вас отсутствует кредитная история;

- Плохая кредитная история;

- Положительная кредитная история

- Регистрация в Москве более 5 лет

- Вы живете в престижном районе Москвы

- У вас престижная профессия, например: нефтяник

- Вам 30-50 лет

- Вы в браке и Вы женщина, у вас есть маленький ребенок

- У вас высокий доход и он подтвержден документально. Особенно это важно при получении ипотеки, в Москве примерно 2,5 тыс. долларов на члена семьи.

После получения этой информации, банк рассматривает характеристики заемщика и за каждую из них начисляет баллы. По их совокупности принимается решение о выдаче кредита, либо об отказе.

Банк не обязан Вам сообщать о причинах отказа в кредите, в данном случае на его стороне закон:

Гражданский кодекс Российской Федерации (часть вторая) от 26.01.1996 N 14-ФЗ (ред. от 23.05.2016)

ГК РФ Статья 821. Отказ от предоставления или получения кредита.

1. Кредитор вправе отказаться от предоставления заемщику предусмотренного кредитным договором кредита полностью или частично при наличии обстоятельств, очевидно свидетельствующих о том, что предоставленная заемщику сумма не будет возвращена в срок.

2. Заемщик вправе отказаться от получения кредита полностью или частично, уведомив об этом кредитора до установленного договором срока его предоставления, если иное не предусмотрено законом, иными правовыми актами или кредитным договором.

3. В случае нарушения заемщиком предусмотренной кредитным договором обязанности целевого использования кредита (статья 814) кредитор вправе также отказаться от дальнейшего кредитования заемщика по договору.

В ипотеке, все примерно также, что и в потребительском и авто кредитовании. Единственно, что банк может прицепиться к району, в котором находится объект, имеется ввиду, его престижность. И возможность заемщика внести первый взнос не ниже 10%, будет плюсом в принятии решения о выдаче ипотеки.

Не рекомендуется, каким либо образом подделывать документы или обращаться к специальным кредитным агентствам, так как это может привести к тому, что вас добавят в черный список банков – кредитное кладбище. В результате этого Вы не сможете получить кредит ни в одном банке.

Какие банки не отказывают в кредитах. Как быстро найти банки, в которых легче всего взять кредит. Список банков.

А по какой причине Вам отказали в кредите? Пишите в комментариях. Вопросы? Задавайте их в комментариях.

Где взять денег безвозвратно

Где взять денег безвозвратно прямо сейчас. Несколько рабочих способов по срочному получению безвозвратных денежных кредитов.

Как долго оформлять ипотеку в Сбербанке

Как долго оформлять ипотеку в сбербанке при наличии всех необходимых документов или если каких то документов не хватает.

Как правильно купить машину в кредит

Как правильно купить машину в кредит, избежать обмана и лишней переплаты. Что выгодней, кредит в банке или автокредит в автосалоне.

Почему банки отказывают в выдаче ипотечного кредита и как их переубедить?

Идеальный заемщик – это тот, у кого ежемесячный официальный доход не меньше 200 000 рублей, идеальная кредитная история, несколько квартир, машин, 10 поручителей и отменное здоровье.

На деле таких кандидатов встречается не много, а среднестатистическому гражданину далеко не просто получить ипотечный кредит.

При оценке потенциального должника банки всегда стремятся минимизировать свои риски, и даже, если вы собрали весь необходимый пакет документов, банк все равно может отказать вам в выдаче ипотечного кредита. Но такой отказ не является приговором, ипотечный кредит получить можно если удастся убедить кредитную организацию в том, что вы надежный заемщик и имеете твердое намерение и возможность вернуть кредит в срок. Разберем наиболее часто встречающиеся причины отказов и пути их решения.

Негативная кредитная история, отсутствие кредитной истории.

Все банки без исключения проверяют кредитную историю. В случае если вы были недобросовестным заемщиком (не вернули кредит в срок, допустили просрочки), то банк об этом узнает и откажет в предоставлении кредита. Часто встречаются и технические ошибки, когда информация в системе не достоверна. В таком случае необходимо обратиться в финансовую организацию для исправления ошибок.

Если же кредитная история испорчена по вашей вине, то следует погасить просроченную задолженность и войти в график платежей, а уже затем вновь подать заявление на ипотечный кредит.

Отсутствие кредитной истории некоторые банки также могут истолковать не в вашу пользу и отказать в выдаче кредита на данном основании. Причина проста – банк не имеет представления о том какой вы заемщик, вы для него «темная лошадка», а для банка это дополнительные риски. Гораздо охотнее ипотечный, да и любой другой кредит, выдадут человеку, который хотя бы раз уже брал деньги в долг и благополучно вернул. Поэтому есть смысл взять небольшой кредит и погасить его согласно графику платежей (без просрочек и без досрочного погашения). Тогда у вас появится положительная кредитная история и банк может пересмотреть свое решение по одобрению кредита.

Недостаточный уровень дохода, большие расходы.

Банк откажет в выдаче кредита если ежемесячный платеж по кредитным обязательствам составляет более 40-60% от вашего дохода (дохода семьи).

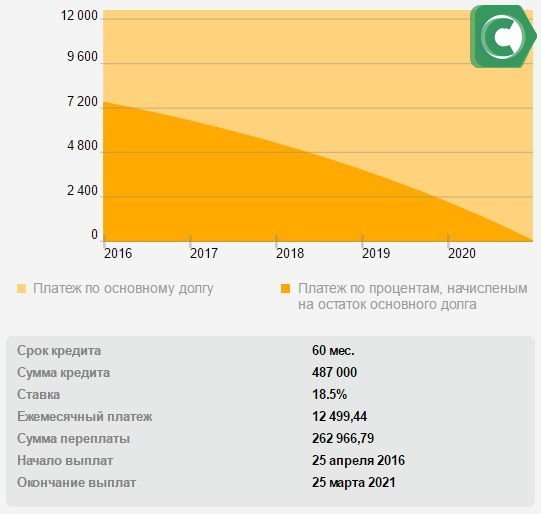

В таком случае стоит пересмотреть параметры кредита, такие как: размер и его срок. К примеру, увеличив срок кредита можно уменьшить размер ежемесячного платежа, и тогда банк охотнее одобрит вам кредит.

Ежемесячный платеж и размер кредита можно снизить, увеличив размер первоначального взноса. Несмотря на что, что банки предоставляют кредитные программы даже без первоначального взноса, целесообразнее оплатить не менее 10-30% стоимости недвижимости за свой счет. Сумма первоначального взноса в свою очередь влияет на процентную ставку по кредиту, за счет уменьшения которой снижается и общая стоимость кредита.

Если помимо официальной работы у вас имеются иные источники дохода (от сдачи имущества в аренду, дополнительный заработок и т.п) укажите их в заявлении и подтвердите документально.

Банки отказывают в выдаче кредита если на вас уже есть существенная кредитная нагрузка, поскольку платежи по другим кредитам являются вашими расходами. Поэтому перед повторным обращением в банк следует погасить полностью или частично оставшуюся задолженность по кредитным картам, потребительским кредитам а также долги по ЖКХ, налогам и проч.

Значительно увеличить шансы на одобрение кредита можно, если привлечь поручителей или созаемщиков со стабильным подтвержденным доходом. В качестве первых могут быть любые физические и юридические лица, созаемщиками как правило выступают члены семьи и родственники.

Неликвидный предмет залога

Ипотека – это залог недвижимого имущества, а ипотечный кредит – это кредит, способом обеспечения исполнения которого является залог приобретаемого или уже имеющегося недвижимого имущества.

Обязательным условием получения ипотечного кредита является передача недвижимого имущества в залог банку. Именно за счет заложенного имущества банк и будет удовлетворять свои требования если вы не рассчитаетесь по кредиту. Поэтому банк уделяет особое внимание оценке предмета залога. Основной критерий такой оценки -ликвидность (то есть насколько легко предмет залога банк сможет продать по цене близкой к рыночной).

Банки с неохотой, а то и вовсе не берут в залог деревянные дома, дома без прочного фундамента, бараки, самовольные постройки, квартиры гостиничного типа, с несогласованными перепланировками, части дома или квартиры, квартиры в домах в аварийном состоянии или находящиеся в списке под снос и т.д.

Поэтому если банк вам отказал ввиду неликвидности предмета залога, подберите иную недвижимость, которая отвечает требованиям банка. В залог можно передать не только недвижимость на приобретение которой вы берете кредит, кредит на покупку новой квартиры можно взять и под залог уже имеющейся, вполне вероятно, что банк охотнее примет ее в залог.

Отказ одной или нескольких финансовых организаций

Зачастую бывает так, что потенциальный заемщик со своей стороны выполнил все условия банка, представил всю информацию, но в итоге получил отказ. В этом случае следует обратиться с заявлением в другие банки или финансовые организации. Согласно официальным данным ЦБ РФ, количество кредитных организаций, предоставляющих ипотечные жилищные кредиты в России в 2019 году составляет 358. Согласитесь, не мало. Поэтому чем больше заявок на кредит вы оставите, тем больше вероятность их одобрения.

Если вы берете кредит на приобретение строящегося жилья обратите внимание в каких банках аккредитован объект, и подавайте заявление в эти кредитные организации.

Помните, что одобрение заявки не обязывает вас непременно взять кредит именно в этой организации, вы сможете выбрать наиболее удобный для вас кредитный продукт среди одобренных.

Обращение за помощью к профессиональным участникам финансового рынка

Если вам не удается самостоятельно договориться с финансовой организацией, можно прибегнуть к услугам ипотечного брокера – профессионального посредника между банками и заёмщиками. Ипотечный брокер не только поможет подобрать оптимальные условия кредитования, но и за вас договорится с банками и финансовыми организациями об оптимальных условиях и даже персональных скидках. Однако за свою работу брокер попросит процент от одобренной суммы кредита.

Добрый день! Меня зовут Егор. Я уже более 5 лет работаю в крупной юридической фирме. Считая себя профессионалом, хочу научить всех посетителей сайта решать сложные вопросы. Все материалы для сайта собраны и тщательно переработаны с целью донести в доступном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.