Самое важное по теме: "порядок оформления льгот по налогу на имущество организаций" с комментариями профессионалов. Внимательно прочтите статью и если что-то будет не понятно вы всегда можете задать вопрос нашему дежурному юристу.

Содержание

Порядок оформления льгот по налогу на имущество организаций

Вопросы обложения налогом собственности, находящейся на балансе юридических лиц, решаются на региональном уровне. Это означает, что условия, ставки и другие параметры, определяемые законами субъектов Российской Федерации, могут отличаться в различных регионах. Соответственно, различаются и наборы льгот, которые предоставляются налогоплательщикам.

Правовое регулирование льгот на имущество организаций

Объекты описываемого сбора – это основные средства, состоящие на учете в организации и использующиеся при ее функционировании. Исключение составляет имущество организаций, которое используется на основании передачи в аренду, управление или ведение.

ВАЖНО! Учреждения, функционирующие по специализированным системам налогообложения, например, по УСН, получают полное освобождение от необходимости выплаты государственного сбора на собственность юридических лиц.

Правила налогообложения предприятий прописываются в статьях 30 главы Налогового кодекса России. Согласно НК РФ, имущество является объектом основных средств компании, если оно находится у него в следующих вариациях владения:

- право собственности;

- право доверительного управления;

- временное использование;

- использование совместно с другими общественными организациями.

Федеральный перечень преференций в вопросе сбора налога на недвижимость компаний (действителен по всей территории государства) регламентируется статьей 381 Налогового кодекса. Однако статья 382 позволяет регионам самостоятельно определять ставки и льготы по описываемому налоговому сбору.

Льготы по налогу на имущество организаций условно делят на две большие группы:

- действующие по всей России;

- актуальные в пределах территории конкретного субъекта страны.

При расчете преференций на недвижимое имущество и землю используются оба вида.

Сами привилегии классифицируются по группам в соответствии с принципом их действия. Существуют три вариации:

- полное освобождение от необходимости выплаты налоговых сборов;

- уменьшение ставки;

- снижение основной суммы налога (фиксированных значений).

ВАЖНО! Основная цель предоставления преференций заключается в облегчении деятельности организаций, играющих значимую роль в социальной сфере конкретного субъекта страны.

Преференции при уплате сбора на недвижимость полагаются не всем. Налоговые льготы по налогу на имущество организаций предоставляются предприятиям, действующим в определенной сфере, и только в отношении определенных видов собственности.

На федеральном уровне предоставление преференций выражается в освобождении от необходимости уплаты описываемого платежа, на которое у компании имеются права собственности. Это может быть временное освобождение сроком в три, пять или десять лет, или же освобождение, не ограниченное по срокам.

Не все виды собственности облагаются описываемым налогом. Исключение составляют:

- участки земли;

- движимые основные средства, зарегистрированные на балансе компании после 2012 года;

- объекты природопользования;

- владение, связанное с космической сферой деятельности;

- объекты культурного наследия России;

- объекты, использующиеся в атомной и ядерной промышленности.

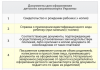

Для получения льгот в вопросе налогообложения собственности ответственный сотрудник должен направить запрос в управление федеральной налоговой службы по месту регистрации предприятия и предоставить соответствующее заявление вместе с декларацией с прописанным кодом ожидаемой скидки.

Оформление осуществляется в 3 этапа.

- Определение налоговой базы, с которой рассчитывается усредненная за год или кадастровая стоимость. Первый вариант – оценка осуществляется по остаточной стоимости, которая представляет собой разность между первичной ценой и стоимостью процедуры амортизации.

- Далее определяется размер ставки, устанавливаемый на региональном уровне.

- После идет вычисление суммы налога.

Все преференции оформляются только на основании поданного заявления вместе с набором документации, подтверждающим наличие оснований на получение привилегий.

Статьи о бухучете и справочная информация

Порядок оформления льгот по налогу на имущество организаций

1 ст. 374 НК РФ объектами налогообложения налогом на имущество для российских организаций признается движимое и недвижимое имущество (в том числе имущество, переданное во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению), учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета.

С 1 января 2015 года не признаются объектами налогообложения основные средства, включенные в первую или во вторую амортизационную группу в соответствии с Классификацией основных средств, утвержденной Постановлением Правительства РФ от 01.01.2002 № 1 (пп. 8 п. 4 ст. 374 НК РФ).

Примечание. К 1-й амортизационной группе относятся основные средства со сроком полезного использования от 1 года до 2 лет включительно, ко 2-й амортизационной группе – основные средства со сроком полезного использования от 2 до 3 лет включительно.

Движимое имущество, принятое на учет в качестве основных средств с 1 января 2013 года, теперь относится к имуществу, освобождаемому от налогообложения на основании п. 25 ст. 381 НК РФ (до 01.01.2015 указанное имущество не являлось объектом налогообложения).

Обратите внимание! Указанная льгота не распространяется на объекты движимого имущества, принятые на учет в результате:

— реорганизации или ликвидации юридических лиц;

— передачи, включая приобретение, имущества между лицами, признаваемыми взаимозависимыми в соответствии с положениями п. 2 ст.105.1 НК РФ.

Соответственно, начиная с 2015 года в налоговой отчетности необходимо будет отражать информацию об указанном имуществе как о льготируемом имуществе:

— в налоговых расчетах авансовых платежей по налогу на имущество – по строкам 130 и 140 раздела 2;

— в налоговой декларации по налогу на имущество – по строкам 160 и 170 раздела 2.

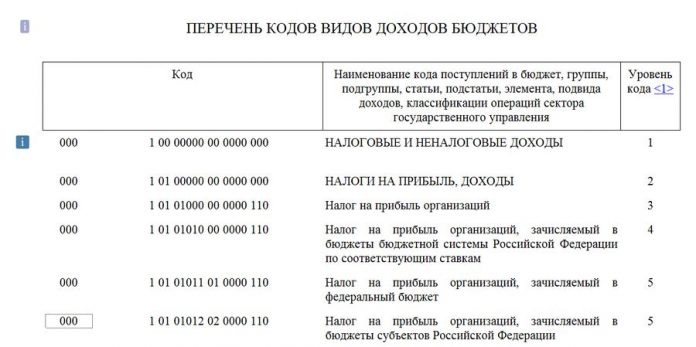

Код льготы, который следует указывать при заполнении расчета (декларации) по строкам 130 (160), для данного имущества – 2010257.

Код льготы указывают в первой части строки (до разделительной черты). Во второй части строки проставляется прочерк.

По строкам 140 (170) указывают среднегодовую стоимость льготируемого имущества.

Таким образом, для целей исчисления налоговой базы и заполнения налоговой отчетности налогоплательщику необходимо вести раздельный учет:

— имущества, которое является объектом налогообложения;

— льготируемого имущества (движимые основные средства, принятые к учету начиная с 01.01.2013 г.);

— имущества, не являющегося объектом налогообложения (основные средства первой и второй амортизационных групп).

Применение льготы по налогу на имущество организаций

Ситуация. В соответствии с п. 11 ст. 381 НК РФ организации освобождаются от обложения налогом на имущество в отношении объектов, поименованных в перечне, утвержденном Постановлением Правительства РФ № 504 от 30.09.2004 г. Какими документами необходимо обосновать правомерность применения льготы в отношении объектов имущества с соответствующими кодами ОКОФ? Какие трудности могут возникнуть при сопоставлении кодов ОКОФ и кодов, указанных в перечне, утв. Постановлением Правительства РФ?

Согласно п. 11 ст. 381 НК РФ освобождаются от обложения налогом на имущество организации в части имущества, относящегося к железнодорожным путям общего пользования, федеральным автомобильным дорогам общего пользования, магистральным трубопроводам, линиям энергопередачи, а также сооружениям, являющимся неотъемлемой технологической частью указанных объектов.

Перечень имущества, относящегося к указанным объектам (далее – Перечень имущества),утверждается Правительством РФ. Во исполнение указанной нормы Правительством РФ издано Постановление от 30.09.2004 № 504, утверждающее перечень имущества, в отношении которого организации освобождаются от налогообложения.

Данный перечень имущества, утв. Постановлением Правительства РФ от 30.09.2004 № 504, был официально опубликован в “Собрании законодательства РФ” 04.10.2004, N 40, ст. 3959. Согласно п. 6 Указа Президента РФ от 23.05.1996 № 763 «О порядке опубликования и вступления в силу актов Президента РФ, Правительства РФ и нормативных правовых актов федеральных органов исполнительной власти» Постановление Правительства РФ вступило в силу одновременно на всей территории РФ по истечении семи дней после дня его первого официального опубликования, то есть 12.10.2004. В связи с этим организациям следует руководствоваться данным Постановлением Правительства РФ для применения льготы по налогу на имущество с 12.10.2004. Необходимо обратить внимание, что Постановление Правительства РФ со дня вступления в силу применяется к возникшим с 01.01.2004 правоотношениям по налогообложению имущества организаций.

Квалификация объекта основных средств при отнесении этого объекта к льготному имуществу осуществляется посредством сопоставления кода ОКОФ, присвоенного объекту, с кодом, содержащимся в рассматриваемом перечне, с учетом особенностей, указанных в графе «Примечание» перечня.

В статье 381 НК РФ не содержатся указания на конкретный перечень документов, подтверждающих правомерность использования льгот, равно как и на порядок подтверждения льгот.

Таким образом, подтверждение правомерности использования льготы осуществляется в общем порядке, установленном НК РФ, в ходе проведения мероприятий налогового контроля.

Поскольку у организации отсутствует обязанность ведения специального учета объектов основных средств в целях применения главы 30 НК РФ, правильность расчета налоговой базы по налогу на имущество организаций, а также правомерность использования льгот по этому налогу подтверждаются документами бухгалтерского учета, в частности первичными документами по учету основных средств.

Согласно Постановлению Госкомстата РФ от 21.01.2003 № 7, код ОКОФ, соответствующий конкретному объекту основных средств, должен указываться в первичных учетных документах по учету основных средств, в частности в инвентарной карточке учета объекта основных средств (унифицированная форма ОС-6). Однако следует учитывать, что формы первичных документов, установленные указанным актом, применяются только с момента его вступления в силу. Формы первичных документов, применяемые до момента вступления указанного акта в силу, не содержали такого реквизита, как код объекта по ОКОФ. Однако необходимо учитывать, что объект основных средств имеет соответствующий код в ОКОФ объективно, вне зависимости от волеизъявления организации. Другими словами, от организации не требуется никаких действий по присвоению такого кода объекту основных средств.

Таким образом, документом, подтверждающим правомерность использования в отношении объекта основных средств льготы, установленной п. 11 ст. 381 НК РФ, может являться инвентарная карточка учета объекта основных средств (унифицированная форма ОС-6), поскольку в ней содержатся все данные, необходимые для квалификации этого объекта в качестве льготного имущества, а именно серия, тип постройки или модель, марка объекта, код объекта по ОКОФ, а также краткая индивидуальная характеристика объекта. В случае, если инвентарная карточка составлена по старой форме и в ней отсутствует код объекта по ОКОФ, такая инвентарная карточка также может служить подтверждающим правомерность использования льготы документом, поскольку содержит данные, необходимые для определения кода ОКОФ, соответствующего данному объекту. В этом случае во избежание недоразумений в ходе проведения налогового контроля, а также во избежание запроса дополнительных пояснений, лучше указать в инвентарных карточках старого образца код ОКОФ, соответствующий объекту.

На практике при квалификации объекта основных средств как льготного имущества могут возникнуть некоторые сложности, связанные с тем, что в перечне, установленном Постановлением Правительства РФ от 30.09.2004 № 504, в некоторых случаях указаны не видовые, а фасетные и подклассовые коды. Кроме того, возникают определенные трудности с применением ограничений, перечисленных в графе «Примечание» указанного перечня.

Группировки объектов в ОКОФ образованы в основном по признакам назначения, связанным с видами деятельности, осуществляемыми с использованием этих объектов и производимыми в результате этой деятельности продукцией и услугами.

Общая структура девятизначных кодов для образования группировок объектов в ОКОФ представлена в виде следующей схемы:

X0 0000000 — раздел

XX 0000000 — подраздел

XX XXXX000 — класс

XX XXXX0XX — подкласс

XX XXXXXXX — вид.

Группировки объектов в ОКОФ до уровня подклассов построены по иерархическому методу классификации, а на уровне видов использованы фасеты (перечни) с привязкой их к нижнему уровню иерархической структуры классификатора — к подклассам в пределах выделенного для данного подкласса интервала кодов.

Фасеты в большинстве случев строятся по иерархическому принципу с введением головной позиции в список до десяти наименований, которая индексируется кодом с цифрой «0» в последнем разряде. Для индексирования кодовой позиции со словами «прочая», «прочее», «прочие», «прочий» используется цифра «9» в последнем разряде. В отдельных случаях, когда не представляется возможным выделить в фасете головную кодовую позицию или имеющийся список кодовых позиций превышает десять наименований, кодирование осуществляется общим списком, без использования кодов, содержащих «0» в последних разрядах («Общероссийский классификатор видов экономической деятельности, продукции и услуг» ОК 004-93, утв. Постановлением Госстандарта РФ от 06.08.1993 №17).

Пример. В примечании указано, что к фасетной группе с кодом 14 3222100, которая включается в перечень имущества, относящегося к железнодорожным путям общего пользования, а также сооружений, являющихся их неотъемлемой технологической частью, относятся станции телефонные ручные на компрессорных станциях, то есть те станции, которые в ОКОФ идут под видовым кодом 14 3222104.

Если у Вашей организации в наличии станции телефонные ручные на компрессорных станциях под кодом 14 3222104 (видовой код), то, не меняя кода, его можно отнести к льготируемому имуществу, которому в Перечне имущества соответствует код 14 3222100 (фасетный код).

Таким образом, если в графе «код ОКОФ» указан фасет или подкласс, то в примечании, как правило, идет более детальная группировка фасета или подкласса, то есть указываются виды или типы объектов имущества, которые относятся к льготируемому имуществу.

Необходимо, чтобы имущество компании точно соответствовало имуществу, указанному в примечании Перечня, утв. Постановлением Правительства РФ № 504 от 30.09.2004.

Налоги — это принудительные безвозмездные выплаты в бюджет государства. Движимое имущество также облагается налогами, как и недвижимое, только процедура налогообложения несколько отличается. В Налоговом кодексе РФ рассмотрена льгота по налогу на имущество организаций, она прописана как для отдельных предприятий, так и для конкретного типа организаций, независимо от категории. Понижение процентной ставки или снижение уже установленной суммы выплаты в бюджет считается предоставлением льготы.

В законодательстве Российской Федерации прописаны льготы таких видов:

- Абсолютное освобождение от налога – это льготы федерального уровня.

- Освобождение от налога на определённое имущество.

- Снижение ставки на один налоговый период.

- Временные скидки.

- Прерогативы на необозначенный срок.

Льготы федерального уровня описаны в статье 381 Налогового кодекса РФ. Все возможные дополнительные преференции на налоги предоставлены региональными законодательствами. Организациям, которым полагаются налоговые льготы, присваивают специальный код по освобождению от выплат.

Основные средства, применяемые предприятием для своей деятельности на правах собственности, являются

До 2019 года в законодательство налогообложения внесены поправки и изменения в порядок внесения выплат и оформления льгот по имущественному налогу.

Чтобы оформить льготу указываются основания для освобождения от выплат налога и вид имущества.

Прошение на предоставление льготы подается в налоговую инспекцию на территории действия которой расположено имущество. К нему приложите следующие документы:

- Бумагу, подтверждающую право на недвижимость.

- Свидетельство или выписку из ЕГРН, если вы проводили сделку.

- Классификацию, подтверждённую документом и предоставляющую право на скидку.

- Подтверждение, что помещение используется для профессиональной деятельности.

Среднегодовая стоимость имущества является основой для расчёта налогообложения. Один календарный год принято считать налоговым периодом, в котором учитываются все данные бухгалтерского учёта. По окончании года подаётся декларация, которую заполняет налогоплательщик с учётом всех доходов. Таким налогом облагаются не только российские, но и иностранные организации, деятельность которых развивается на территории РФ. Такой тип налогообложения считается региональным.

Особенности предоставления на движимую собственность

- Объекты должны быть приняты на бухучет после 31.12.2012 года.

- Реорганизация предприятия либо соглашение между сторонами, которые зависят друг от друга, влияет на начисление льготы.

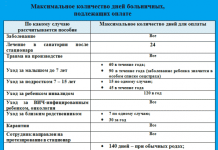

На сегодняшний день льгота действует во всех регионах страны. Бюджетные организации ограничены ставкой:

- По кадастру – 2%.

- Учитывая остаточную стоимость – 2,2%.

Исключение распространяется на движимость 1 и 2 амортизационных групп и определённые фонды.

Исключение движимого имущества из разряда налогооблагаемого возможно региональным законодательством с 2019 года.

Предприятия обязаны подавать налоговую декларацию на владения. Если в региональном законодательстве требуется оплата аванса по налогу, то в документальных расчётах они должны быть отображены. В каждом

- Освобождать имения от налогообложений.

- Предоставлять понижение ставки.

- Снижать величины уже установленного налога.

Нумерация строк, определяющих виды прерогативы, отличаются в декларации и налоговом расчете. Коды налоговых льгот выбираются из предложенного приложения. Для кодов регионального НК используется вторая часть строки, в которой отображены реквизиты и нормы региона для предоставления привилегий.

Однако есть исключения, которым не присвоены коды в НК РФ. Для таких случаев ФНС рекомендует использовать — 2010257, он предназначен для объектов движимого имущества, поставленных на учет с 01.01.2013. Все возможные исключения для льготы 2010257 прописаны в п. 25 ст. 381 НК РФ.

Когда применение льготы по налогу на собственность организаций невозможно?

Налоговый кодекс содержит значительный список организаций, для которых предусмотрены прерогативы,

Воспользоваться преференциями могут не только государственные структуры, но и коммерческие организации (ст. 381 НК).

К примеру:

- в Волгоградской области, налог для имущества предприятий составляет – 2,2%;

- иностранные организации, без поддержки постоянных представительств оплачивают — 2% начиная с 2019 года.

Уплата налогов производится согласно срокам, которые прописаны в налоговой декларации. Авансовые платежи налоговых расчетов уплачиваются в соответствии с пунктом 2 статьи 382 НК РФ.

Кто имеет право на льготы по налогу на имущество организаций?

Налогообложение имущества предприятий находится в ведении региональных властей. При разработке законодательных актов регионы руководствуются федеральными нормативами.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь к консультанту:

+7 (812) 309-85-28 (Санкт-Петербург)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Имущественный налог имеет особое значение в наполнении региональной казны, поскольку его размер намного выше других обязательных платежей. Одно из главных направлений налоговой реформы – снижение общего налогового бремени путем размеренного распределения нагрузки между всеми налогоплательщиками.

Юридические лица страдают намного больше, чем граждане от необоснованного преувеличения налоговых ставок. На уровне страны определены виды предприятий, имеющих льготы в налогообложении их имущества.

В качестве объектов налогообложения собственности предприятий выступают их основные средства, которые они используют в ходе ведения бизнеса.

Не облагаются налогами земли и имущество, переданное юридическим лицам на правах ведения, управления, аренды. От налогообложения освобождены фирмы, работающие на специальных налоговых режимах, к примеру, УСН.

Настольной книгой для бухгалтеров организаций является Налоговый кодекс РФ. В нем сведены все налоговые нормативы и правила. Порядку имущественного налогообложения юридических лиц посвящена его 30 глава.

Согласно ст. 374 НК РФ имущество предприятия становится объектом налогообложения при принятии его на баланс, т.е. постановки на учет.

Законодательством допускаются различные формы владения основными фондами:

- собственность;

- доверительное управление;

- временное пользование;

- использование в совместной работе (с официальным отражением).

В 381-й статье НК РФ представлен список льгот по имущественному налогообложению организаций, которые действуют по всей стране. В свою очередь, статья 372 предоставляет региональным властям право на установление в рамках субъектов РФ послаблений отдельным категориям налогоплательщиков, не предусмотренных на федеральном уровне.

Законодательством предусмотрено два варианта льготирования при налогообложении имущества юридических лиц:

- Льготы, предоставляемые на уровне федерации и предполагающие полное освобождение от налога.

- Поощрения на региональном уровне, предусматриваемые в законах и иных нормативно-правовых актах о введении в действие на территории субъекта РФ налога на имущество организаций.

При расчете налоговых платежей компании применяют льготы, предоставляемые на основании федерального законодательства и региональных актов.

Цель льготирования в субъектах РФ – уменьшение налоговой нагрузки фирм, играющих важную роль для местной территории.

Существуют различные варианты регионального льготирования при налогообложении имущества организаций:

- полное освобождение от уплаты налогов всех основных фондов или их части, которые используются в отдельных формах деятельности;

- понижение налоговой ставки на год, по некоторым объектам может устанавливаться дифференцирование ставок по годам эксплуатации имущественных объектов;

- снижение размера налога.

Как считается налог на имущество физических лиц? Смотрите тут.

На федеральном уровне законодательством установлены и действуют в 2019 году следующие льготы по налогообложению некоторого имущества организаций, ведущих определенные виды деятельности:

По имуществу, используемому для осуществления уставной деятельности, освобождаются от налогообложения также объединения лиц с ограниченными возможностями при участии в их составе не меньше 80% инвалидов. Не облагаются налогом основные средства компаний первой и второй амортизационных групп.

Федеральное льготирование предусматривает полное освобождение от налогов. Относительно времени его предоставления возможно два варианта:

- временно (на 3, 5 или 10 лет);

- бессрочно.

Полный перечень льготных категорий компаний закреплен в 381-й статье НК РФ. К таковым, например, относятся предприятия с нефтегазовыми объектами для морской геологоразведки, судостроительные организации с оборудованием для судостроения и ремонта и др.

Для получения льготы по налогу на имущество организаций необходимо обратиться в ИФНС с заявлением и декларацией, в которой указан код льготы по освобождению от налогового обложения. Организации, применяющие специальные режимы налогообложения, декларационный документ не предоставляют.

Сумма налога в декларации основывается на бухгалтерских показателях с определением базы – среднегодовой стоимости основных средств.

Обязанность по внесению налоговых платежей возложена на бухгалтерию предприятия. Применение льгот также относится к ее ведению. Компания учитывает налоговые преференции при оформлении налоговых отчетов, автоматически закладывая в документацию результаты.

Началом оформления льгот является сдача в ИФНС отчетности предприятия. Для этого производятся следующие действия:

- Определяется налоговая база, представляющая собой сумму, с которой рассчитывается и уплачивается налог: среднегодовая или кадастровая стоимость имущественного объекта. В первом случае оценка производится по остаточной стоимости – разности первоначальной стоимости и амортизации имущества.

- Выясняется ставка налога, которую устанавливают субъекты РФ. Ее размер зависит от вида имущества и характера деятельности предприятия. Местные власти могут предоставлять преимущества в виде налоговых вычетов, понижения ставки.

- Рассчитывается сумма налога по формуле: налоговая база * ставка налога / 100.

В налоговых ставках, сроках, порядке исчисления платежей компании опираются на действующие нормативно-правовые документы. Для использования льгот следует знать актуальные нормативы и требования, положения НК РФ, постановления и разъяснения Минфина России, региональное законодательство.

Налоговые льготы по налогу на имущество организаций предоставляются по заявлению налогоплательщика. В нем необходимо указать основание, дающее право на преференции, и сведения об имущественных объектах, по которым планируется использовать льготирование.

К заявлению прилагается документация, подтверждающая наличие права на получение льготы. Если в компании имеются различные имущественные объекты, подпадающие под льготирование, допускается самостоятельный выбор из них имущества для оформления преференций.

Какие требуются документы для возврата налога на имущество? Информация здесь.

Какой срок уплаты налога на имущество физических лиц? Подробности в этой статье.

На уровне регионов предоставляются льготы по имущественному налогообложению в целях поддержания некоторых видов бизнеса и снижения налоговой нагрузки ключевых предприятий.

В большинстве случаев преференции предусмотрены для:

- организаций, финансируемых государством;

- учреждений власти и управления;

- компаний, осуществляющих деятельность социального характера: спортивную, образовательную, медицинскую;

- фирм, имеющих имущество особого значения.

Во многих регионах под льготирование подпадают организации, использующие труд инвалидов и участвующие в инвестиционных проектах.

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область – +7 (499) 703-16-92

- Санкт-Петербург и область – +7 (812) 309-85-28

- Регионы – 8 (800) 333-88-93

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Правила предоставления льгот на имущество для организаций

В отличие от граждан, предприятия куда больше защищены от необоснованного завышения ставок, на федеральном уровне установлены типы льготных организаций.

Рассмотрим подробнее вопрос преференций по налогу на имущество, какие изменения произошли и чего ждать в дальнейшем.

Налоговый Кодекс для бухгалтерии предприятия – настольная книга. Именно здесь собраны воедино налоговые правила и нормативы. Порядок налогообложения юридических плательщиков в отношении имущества регулирует 30 глава документа.

Объектом налогообложения имущество становится только при постановке на баланс предприятия (ст. 374). Это основные фонды предприятия.

Допускаются следующие формы владения:

- собственность;

- временное использование или доверительное управление;

- применение в совместной деятельности (отражается официально).

Не все основные средства являются источником бюджетных пополнений.

Есть особые категории, которые даже при полном бухгалтерском учете от налогов освобождены:

природные ресурсы (земля, леса, водоемы);

- оборонное имущество федеральной принадлежности;

- культурно-историческое наследие РФ;

- объекты ядерной промышленности;

- морские суда с ядерными установками, атомными технологий работы;

- имущество космической отрасли;

- движимые средства, учтенные после 31.12.2012 г.

На федеральном уровне льготные категории полностью освобождены от налогов.

Что касается продолжительности действия, тут два варианта:

Налоги не платят:

подразделения федеральных структур исполнения уголовных наказаний на фонды, непосредственно задействованные в основной деятельности;

- организации религиозных концессий;

- общественные объединения инвалидов за имущество, используемое в уставной деятельности организаций;

- предприятия фармацевтики в отношении основных средств, используемых в получении профилактических и лечебных препаратов против эпизоотий и эпидемий в ветеринарии;

- организации, владеющие балансовым имуществом, учтенным в зонах особого экономического статуса,

- компании, ведущие деятельность в Сколково по направлениям управления, исследовательскую, инновационную, внедряющие новые технологии в производство;

- организации, имеющие на балансе нефтегазовое имущество для морской геологоразведки;

- судостроительные компании в отношении основного оборудования, задействованного в судостроительных и ремонтных работах.

Исчерпывающий перечень льготных категорий юридических плательщиков содержится в ст. 381 НК.

Все это в равной степени относится и к применению льгот.

Действует такой принцип: налоговые преференции учитывает организация при составлении налоговых деклараций и автоматом закладывает в результат.

Оформление льгот начинается с отчетов в ФНС. Понадобятся следующие позиции:

налоговая база – это сумма, с которой предстоит заплатить налог. В 2019 году базой может выступить среднегодовая стоимость имущества или кадастровая стоимость объекта;

- в свою очередь среднегодовая оценка определяется по остаточной стоимости имущества: ост/стоимость = изначальная оценка – амортизация;

- теперь выясняется точная ставка налога. Она устанавливается субъектами в зависимости от типа имущества и категории организации. Здесь уже могут быть заложены определенные преимущества (снижение ставки, налоговый вычет). Расчет ведется по формуле налог = нбаза х ставка/100.

В действующих сроках, ставках и алгоритмах исчисления платежей юридическое лицо опирается на действующие нормативные акты. НК, региональные законы, разъяснения и постановления Минфина – знать нужно все актуальные требования.

В свою очередь, статья 374 НК считает движимость имуществом юридического лица. Категория подпадает под льготирование с рядом условий:

- вывести из-под платежного бремени возможно только объекты, взятые на бухучет после 31.12.2012 года;

- из льготного списка выпадает движимость, приобретенная в результате ликвидации/реорганизации предприятия или по сделке между взаимозависимыми сторонами.

Последние поправки. В настоящее время льгота действует на территории РФ повсеместно. Однако начиная с 2018 года для исключения движимости из разряда «налогового» имущества необходимо принятие соответствующего закона на местах.

Особенности предоставления для бюджетных организациях

В 2019 году на федеральном уровне для бюджетных учреждений действуют ограничения на максимум ставки:

По-прежнему исключено из налоговой базы движимое имущество 1 и 2 амортизационных групп, а также фонды, перечисленные в статье 374 НК РФ.

- К примеру, в Калужской области муниципалитет и казенные учреждения полностью не платят имущественный налог. Мораторий действует также на автономные учреждения, использующие в уставной деятельности областное и муниципальное имущество с согласия владельца (ФЗ № 263-оз).

- В Нижегородской области снижена ставка до 0,5% для имущества типа А (помещения), используемого для научных, опытных, конструкторских работ за счет бюджетных ассигнований.

- Существенные послабления предусмотрены в Москве и ее муниципальных образованиях.

Часть регионов давно прекратила льготирование бюджетной сферы по имущественному налогу. Московская обл. еще в 2004 году отменила особое налогообложение для бюджета законом № 151/204-оз.

Не значатся в списках льготников организации Псковщины, Сахалина, Ставрополья.

Посмотрим, как платят имущественные налоги предприятия Красноярского края.

Направление регулируется краевым законом №3-674 от 2007 года. В общих случаях действует ставка 2,2 процента. Для значимых с экономической и социальной позиции организаций предусмотрены льготные условия:

Перечень претендентов на льготное налогообложение широк, но самые привлекательные условия предлагаются предприятиям промышленной сферы, инвестиционного сектора. Часть льгот бессрочна, другие положения распространяются на ограниченный период. Есть масса дополнительных условий и требований к правообладателям.

Организация, имеющая по закону 3-674 право на несколько льгот, на свое усмотрение выбирает одну.

В 2018 году продолжился переход организаций на кадастровое определение налоговой базы (Брянск, Мурманск, Алтай, Белгород, МО, Москва). Более того, часть регионов, «принявших кадастр» в 2017 году, в текущем периоде повышают ставку. Фактически оценка объекта возрастает существенно, вместе с ней – налог даже по льготной ставке.

Субъектам предпринимательской деятельности необходимо ожидать от законодателей следующих инноваций:

О данном виде налоговых послаблений для предприятий города Москвы смотрите в следующем видеосюжете:

Добрый день! Меня зовут Егор. Я уже более 5 лет работаю в крупной юридической фирме. Считая себя профессионалом, хочу научить всех посетителей сайта решать сложные вопросы. Все материалы для сайта собраны и тщательно переработаны с целью донести в доступном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.

природные ресурсы (земля, леса, водоемы);

природные ресурсы (земля, леса, водоемы); подразделения федеральных структур исполнения уголовных наказаний на фонды, непосредственно задействованные в основной деятельности;

подразделения федеральных структур исполнения уголовных наказаний на фонды, непосредственно задействованные в основной деятельности; налоговая база – это сумма, с которой предстоит заплатить налог. В 2019 году базой может выступить среднегодовая стоимость имущества или кадастровая стоимость объекта;

налоговая база – это сумма, с которой предстоит заплатить налог. В 2019 году базой может выступить среднегодовая стоимость имущества или кадастровая стоимость объекта;