Самое важное по теме: "как составить заявление на получение налогового вычета при покупке жилья" с комментариями профессионалов. Внимательно прочтите статью и если что-то будет не понятно вы всегда можете задать вопрос нашему дежурному юристу.

Содержание

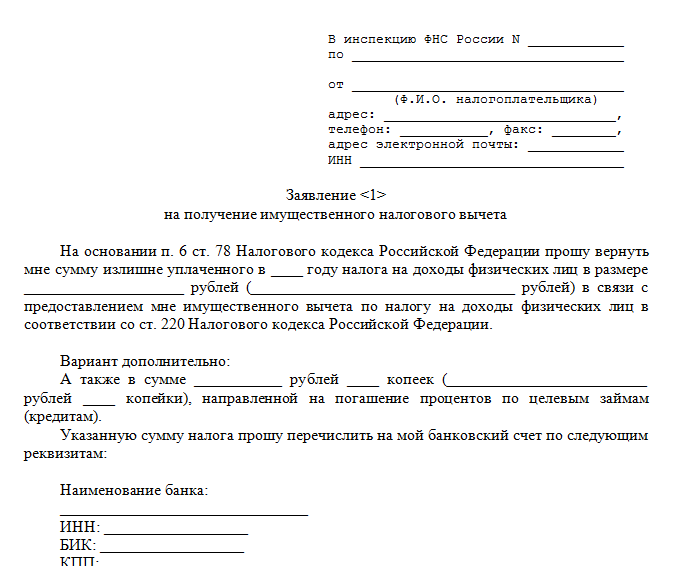

Образец заявления на налоговый вычет при покупке квартиры

НДФЛ – подоходный налог, взимаемый с прибыли граждан. Он распространяется на все группы работающих физических лиц, и в соответствии с законодательством, равен тринадцати процентам.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь к консультанту:

+7 (812) 309-85-28 (Санкт-Петербург)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

НК РФ включает в себя ряд оснований, по которым можно получить часть от уплаченного налога. Для этого в инспекцию по месту регистрации нужно сдать заявление и декларацию по форме 3-НДФЛ.

Получить налоговый вычет имеют право нижеприведенные категории населения:

- граждане России;

- пенсионеры;

- несовершеннолетние дети.

Чтобы получить возврат НДФЛ, необходимо собрать пакет документов вместе с заявлением в 2018 году, заполнить декларацию, сдать это в налоговые органы, дождаться решения.

Если оно положительное, то в течение некоторого времени средства будут переведены на указанный банковский счет. При вынесении отрицательного решения его можно обжаловать.

Отдельное внимание необходимо уделить гражданам пенсионного возврата. Фактически они также имеют право на получение налогового вычета при приобретении недвижимости, однако имеется небольшой нюанс.

Пенсионеры в РФ не уплачивают подоходный налог, следовательно, в течение трех лет после выхода на заслуженный отдых они уже не смогут получить возврат.

Его могут оформить только те пенсионеры, которые после выхода на пенсию в продолжение трех лет приобрели квартиру.

Получение возврата НДФЛ детально регламентируется законодателем.

На основании её положений, получить возврат можно в следующих случаях:

- при реализации жилой площади (может быть продана только доля квартиры или дома);

- при продаже земельной территории;

- при участии в долевом строительстве;

- при погашении процентов по ипотечной программе, используемой для покупки квартиры.

Более того, НК РФ регламентирует порядок оформления вычета.

Если был приобретен надел земли ИЖС, то подавать заявление на возврат можно только после возведения дома и регистрации на него права собственности.

Чтобы получить обратно долю подоходного налога, необходимо собрать следующие документы:

- Соглашение о приобретении квартиры. Здесь важно учитывать, что с 2018 года в сумму вычета включаются затраты на строительные и отделочные работы. Если вы покупаете недвижимость, зная, что придется потратиться на отделку, то включите этот пункт в договор.

- Свидетельство, подтверждающее права собственности на объект.

- Документация, указывающая на произведенные расходы (чеки, квитанции и т.д.).

- Декларация 3-НДФЛ.

Помимо основного перечня, могут потребоваться дополнительные документы.

Например, если имущество покупается родителями для детей, которые не достигли восемнадцати лет, то прилагается свидетельство рождения.

Все перечисленные документы могут быть поданы только вместе с заявлением и декларацией, заполненной по соответствующей форме.

Заявление о возврате доли подоходного налога является обязательным документом, необходимым для подачи пакета бумаг работодателю или в налоговые органы.

Именно поэтому к его составлению необходимо относится серьезно.

Если квартира была приобретена по ипотечной программе, то заявление составляют на возврат НДФЛ по основанию – «уплата процентов по ипотеке».

При этом к документации нужно приложить:

- договор с банковской организацией;

- квитанции, подтверждающие выплату процентов.

В остальном заявление ничем не будет отличаться от других.

Одна из причин, по которым руководство налоговых органов выносит отказ в выплате вычета, является неправильное составление заявления.

Граждане по своему неведению допускают массу ошибок, указывая ненужные сведения или пропуская наиболее важные.

Обусловлено это тем, что законодательство не устанавливает конкретного образца заявления – оно составляется в произвольной форме.

Что касается заявления, то при его составлении необходимо учитывать множество рекомендаций.

Приведем лишь некоторые из них:

- пишите аккуратным и разборчивым почерком, иначе документ не будет принят на рассмотрение;

- не забудьте проставить подпись и дату в конце бумаги;

- перед составлением заявления уточните номер налоговой инспекции (по месту регистрации);

- нельзя указывать лишних и ненужных сведений (ориентируйтесь на бланк, представленный ниже).

Как выплачивается налоговый вычет при покупке квартиры в ипотеку? Смотрите тут.

Заявление на вычет 3-НДФЛ при покупке квартиры содержит в себе следующие сведения:

- наименование физического лица, которому направляется документ;

- сведения о заявителе;

- текст документа с просьбой вернуть часть НДФЛ;

- основание для получения возврата;

- наименование и месторасположение банковской организации;

- банковские реквизиты.

Вся информация, указываемая в заявлении, должна соответствовать действительности, поскольку налоговые органы проводят камеральную проверку документов.

Бланк заявления состоит из «шапки» документа. В ней указывается гражданин, кому направляется бумага, – Начальнику Инспекции № (номер указывается самостоятельно, помните, что она подается по месту регистрации). Затем указывается от кого поступило заявление, адрес, номер ИНН.

Следующий шаг – составление текста документа:

- первые строки должны выглядеть так «Прошу вернуть излишне уплаченную сумму НДФЛ за 20__ год по основанию (приобретение жилой площади, строительство дома и т.д.) в размере ___ рублей»;

- далее необходимо перечислить сведения о банке, начинать следующий абзац необходимо со слов «Возврат перевести на банковский счет № , который открыт в (указывается название банковской организации, месторасположение и её реквизиты).

Примерный бланк заявления на получение налогового вычета можно скачать тут.

Обязательно проставляется дата и подпись, иначе заявление не будет рассматриваться. Что касается даты, то указывается время подачи документа, а не его составления.

К сожалению, многие граждане допускают в этом ошибку, поэтому его приходится составлять повторно.

Как рассчитать налоговый вычет при покупке квартиры в ипотеку? Читайте здесь.

Где оформить налоговый вычет при покупке квартиры? Подробная информация в этой статье.

Образец заявления на вычет при покупке квартиры отличается от бланка тем, что его графы заполнены. Это позволяет гражданину правильно составить документ и не допустить ошибку при его написании.

Образец заполнения заявления на получение налогового вычета представлен здесь.

Итак, к составлению заявления на оформление возврата НДФЛ необходимо подходить ответственно. В случае неправильного составления налоговой службой будет вынесен отказ.

Конечно, его можно будет исправить, но это связано с тратами личного времени и увеличением срока выплаты. Чтобы не допустить ошибок, необходимо принимать во внимание перечисленные советы.

На видео о необходимых документах для возврата налога

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область – +7 (499) 703-16-92

- Санкт-Петербург и область – +7 (812) 309-85-28

- Регионы – 8 (800) 333-88-93

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Заявление на возврат НДФЛ при покупке квартиры является обязательным документом, необходимым для получения вычета через налоговый орган по окончании года.

Примечание: при заявлении вычета по месту работы необходимо составить другое заявление – о подтверждении права на вычет у налогового агента.

Обязательной к применению формы указанного документа – нет. Вы можете составить заявление самостоятельно, указав в нем необходимые сведения, либо использовав уже готовый бланк, разработанный ФНС.

Примечание: отказать в приеме собственноручно составленного заявления налоговый орган не вправе.

Бланк заявления на возврат НДФЛ, рекомендованный ФНС (форма по КНД 1150058) – скачать в формате Excel.

Произвольная форма заявления на возврат НДФЛ – скачать в формате Word.

Официального порядка заполнения заявления – нет, но в нем необходимо указать следующие сведения:

- Наименование (код) налогового органа, в который подается документ.

- Основание получение льготы.

- Данные о заявителе вычета (ФИО, ИНН, паспортные данные, место регистрации).

- Данные о расчетном счете и банке его открывшем.

- Дата и подпись.

При заполнении бланка, рекомендованного ФНС, обратите внимание на подсказки приведенные в конце 3 листа.

ОКТМО – это Общероссийский классификатор территорий муниципальных образований ОК – 033-2013.

В заявлении на возврат НДФЛ необходимо указать тот же ОКТМО, что указан в разделе 1 в строке 030 Декларации и листе А по строке 050.

Обратите внимание, что если в декларацию было внесено больше одного источника доходов, и вычет заявляется по доходам, полученным со всех мест работы, то заявлений должно быть столько же, сколько в 3-НДФЛ было указано работодателей. Количество заявлений на возврат НДФЛ всегда должно быть равно количеству разделов 1 декларации 3-НДФЛ.

КБК – код бюджетной классификации. Каждому налогу и каждому действию с ним (зачету, возврату, перечислению в бюджет) соответствует определенный код КБК.

Код бюджетной классификации, указываемый в 2019 году в заявлении на возврат НДФЛ – 182 1 01 02010 01 1000 110.

Примечание: при составлении заявления в произвольной форме, указание КБК и ОКТМО не требуется. Их необходимо указать лишь в заявлении, форма которого рекомендована ФНС (КНД 1150058).

Образец заполнения заявления на возврат НДФЛ в 2019 году

Ниже вы можете ознакомиться с образцами заполнения заявления на возврат НДФЛ при заявлении вычета по расходам на покупку квартиры (ИЖС).

Образец заявления на возврат НДФЛ (произвольная форма) – скачать в формате Word.

Образец заявления на возврат НДФЛ, заполненного по форме, рекомендованной ФНС РФ – скачать в формате Excel.

Как заполнить заявление на налоговый вычет при покупке квартиры?

В этом материале мы осудим множества важных моментов. Например, что представляет собой налоговый имущественный вычет, полагающийся налогоплательщика при приобретении дома, квартиры или иной разновидности жилья, а также рассмотрим обязательный к подготовке для его получения пакет документов, в частности такой его элемент, как заявление на налоговый вычет при покупке квартиры.

Заявление на налоговый вычет при покупке квартиры

Приобретение жилья на сегодняшний день в Российской Федерации осложняется множеством существенных обстоятельств. В первую очередь речь идет о нестабильности экономики страны. Сложившаяся ситуация оказывает существенное влияние на рост цен представленных на рынке недвижимости наименований. Помимо прочего, одновременно с подорожанием всех жизненных благ, заработные платы граждан остаются на прежнем уровне, или снижаются, что приводит к фактической невозможности обеспечить себя жильем без помощи извне. Да к тому же, необходимость выплачивать немалые суммы налогов многих граждан нашего государства полностью останавливает от приобретения собственного угла.

Чтобы смягчить тяжесть финансового бремени жителей России, государственные структуры ввели возможность получения, так называемого налогового вычета – денежной суммы, на которую можно уменьшить финансовую базу. На нее основе производится расчет величины налогового отчисления в пользу казны нашей страны. В ситуации с приобретением квартиры вы не выплачиваете меньший по величине налог, но получаете часть выплаченных средств обратно, посредством обращения в Федеральную налоговую службу страны.

Для возвращения средств вам необходимо не просто в устном виде заявить собственное право на их получение, но также собрать внушительный пакет документов, правильно заполненных и оформленных согласно установленным «наверху» нормам.

В каких случаях налогоплательщику предоставляется вычет

Забрать имущественный вычет у государства при покупке жилье имеет право далеко не каждый гражданин. Существует несколько направлений расходов, которые государство готово компенсировать из собственной казны. В рассматриваемом в искомом материале случае речь идет о следующих ситуациях.

Ситуация 1. Средства выделяются гражданину, приобретшему внутри границ Российской Федерации жилую недвижимость, которая может быть представлена:

- помещением в многоквартирном доме;

- комнатой;

- жилым домом;

- коттеджем;

- таунхаусом;

- иного вида жилым объектом.

В этот список необходимо включить также доли вышеперечисленных объектов. Иными словами, можно купить не дом или квартиру, а только комнату в них. На такое приобретение также полагается денежная компенсация из бюджета страны, так как гражданин решил жилищную проблему и имеет право на компенсацию части понесенных затрат.

Подробно о налоговом вычете при покупке недвижимости, читайте в нашей статье.

Ситуация 2. Подлежат возврату и средства, затраченные гражданином при возведении нового жилого объекта. Речь идет об индивидуальном жилье, а не постройке многоквартирного дома застройщиком. То есть, если вы построили за городом дом по собственному, оформленному согласно закону и правилам возведения жилищ, проекту, часть денежных средств бюджет компенсирована вам из казны. К покрытию принимаются также такие затраты, как приобретение земельного участка под индивидуальное строительство.

Ситуация 3. Страна также выделяет средства тем гражданам, которые не могут позволить себе полностью самостоятельное приобретение или возведение жилья, ввиду недостаточно устойчивого материального положения. Они прибегают к помощи кредитных организаций или компаний иного рода, получая у них денежный кредит на приобретение жилья. Поскольку, такого рода займ подразумевает наличие процентов, которые налогоплательщик обязан погасить, государство берет на себя обязательство по компенсации части их величины.

Компенсировать проценты можно не только за приобретенное жилье, но и за самостоятельно возведенное. Кроме того, компенсируют кредит также по земельному участку.

Обратите внимание! Некоторые граждане помнят, что несколько лет тому назад была доступна компенсация полной суммы, «набежавшей» по кредитным процентам. Однако, это обстоятельство на сегодняшний день не актуально, к получению доступна ограниченная четкими рамками сумма средств. Какая – расскажем далее в статье.

Как правильно оформить кредит у организаций и индивидуальных предпринимателей, а также у банков

Чтобы компенсировать часть затраченных на выплаты по процентам денежных средств посредством получения имущественного налогового вычета у государства, граждане должны обратить внимание на один важный нюанс. Им является правильно составленный договор, каждое слово в котором имеет особую юридическую силу, играющую огромную роль для дальнейшей компенсации средств.

Чтобы вернуть средства по займу, необходимо правильно оформить договор

Рассмотрим, какие условия необходимо соблюсти в каждом случае.

Когда речь идет о приобретении жилья и компенсации затрат гражданина, подразумевается к возврату определенная денежная сумма, границы которой установлены законодательно. До наступления 2014 года, независимо от того, была ли она исчерпана при приобретении жилья, оставшиеся неиспользованными средства попросту сгорали. Однако, вот уже как три года закон претерпел некоторые, весьма разумные и приятные изменения. Теперь, если остается некоторая неиспользованная величина вычета, ее можно перенести на последующее приобретение жилой недвижимости. Средства могут переноситься до тех пор, пока не будут полностью израсходованы.

Сколько денег можно вернуть при приобретении жилья

Перейдем к определению полагающейся к покрытию суммы, затраченной налогоплательщиком. Согласно установленному законодательством пределу, компенсировать можно затраты в размере не более 2 миллионов российских рублей. Разумеется, обратившемуся в налоговую инспекцию за компенсацией гражданину не выдадут искомые 2 миллиона. Он может претендовать на получение лишь 13% от этой суммы, то есть 260 тысяч российских рублей (2 000 000*13%=260 000). Искомая ставка соответствует «тарифу» налога на доходы физического лица, по которому каждый гражданин Российской Федерации, являющийся ее налоговым резидентом, обязан выплачивать в государственную казну по 13% от поступающей к нему прибыли.

Эти отчисления гражданин переводит в бюджет страны со всех денежных поступлений, входящих в определенный государством список доходов:

- с заработной платы;

- с денег, полученных после продажи жилья;

- средств, приобретенных в результате реализации автотранспортного средства;

- премий, выданных на работе;

- авторских выплат и прочих наименований.

Когда вычет используется не в полной мере при актуальном приобретении жилья, остаток по нему перемещают на последующие компенсации по вычету за приобретение жилья.

Чтобы сделать возможным получение компенсаций, покрывающих затраты на приобретение и возведение жилья, государство определило точный перечень расходов, которые готово покрыть. Рассмотрим его подробнее с позиций возможных ситуаций.

- Если жилье возводилось гражданином самостоятельно, государственная система покроет расходы, связанные с:

- работой по подготовке проекта;

- работой по написанию сметы;

- покупкой участка земли, пустого, или с недостроенным объектом на нем;

- услугами строительной бригады, занимающейся постройкой дома и его дальнейшей отделкой для достижения комфортного уровня проживания;

- услугами по проведению различных сетей, имеющих инженерную и коммуникационную направленность;

- покупкой материалов, необходимых для ведения строительных и отделочных работ.

- Если жилье приобреталось в готовом виде, то компенсированию подлежат затраты по:

- собственно его приобретению;

- приобретению земельного участка, на котором стоит дом или коттедж, если приобретается эта разновидность жилья;

- покупке отделочных материалов для обустройства жилья;

- выплате строительной бригаде, занимающейся отделочными работами;

- проектированию будущего жилища и разработке документации сметного характера.

Покрыть перечисленные в этом списке затраты можно, как для единого объекта жилой недвижимости, так и для его доли.

Проще говоря, если вы купили не целую квартиру, а только комнату, на нее вы также имеете право получить налоговый имущественный вычет

Специалисты налоговой инспекции включат в список компенсируемых расходов затраты на дополнительные строительные или отделочные работы в приобретенном жилом объекте лишь в том случае, если в заключенном договоре будет прописано, что:

- если приобретается квартира или комната, они не имели отделки;

- если приобретается дом или иное жилье, что строение имело вид незавершенного и требовало как достройки, так и отделки.

В противном случае, без доказательной базы, компенсировать отделку и дополнительные строительные работы государство не станет, так как просто не имеет право верить вам на слово.

Иные затраты, помимо тех, что были упомянуты в списке выше, не входят в перечень подлежащих компенсации расходов. Так, например, некоторые граждане проводят перепланировочную работу и реконструируют помещения внутри своего жилища, устанавливают оборудование, например, ванную, раковину и унитаз, и пытаются включить проведенные манипуляции в список подлежащих компенсации затрат. Разумеется, государственная структура им отказывает на полностью законном основании, так как эти расходы относятся к разряду прочих.

Что касается компенсаций процентов, связанных с имущественными займами, сумма на них полагается несколько увеличенная, так как на сегодняшний день ставки по жилищному кредитованию действительно весьма высоки. Так, на покрытие этих процентов государство отдает гражданам 3 миллиона российских рублей. Разумеется, в этом случае, возврату также не подлежит названная сумма, а лишь ее часть, равная 13%.

Как уже упоминалось выше, ранее сумма компенсации по процентам ограничений не имела. Государство помогало гражданину покрыть ее полностью. Однако, с наступлением 2014 года ситуация изменилась, и теперь существует названное ограничение в 3 миллиона. Если же вы получили кредит до наступления 2014, не расстраивайтесь, вам полагаются выплаты по процентам в полном размере. А вот тем, кто брал заем после вас, придется рассчитывать и на собственные силы.

Рассчитать полагающуюся к возврату максимальную сумму легко. Для этого, как и в случае с обычным имущественным вычетом, необходимо сумму затрат умножить на процентную ставку: 3 000 000*13% = 390 000. Именно эта денежная величина доступна к покрытию «накапавших» процентов.

Таблица 1. Отказ от применения вычета при приобретении жилья

Образец заявления на получение имущественного налогового вычета

Бланк заявления на получение имущественного вычета

Заявление на предоставление имущественного налогового вычета при покупке квартиры (скачать бланк).

Заявления на предоставление имущественного налогового вычета при покупке квартиры в ипотеку (скачать бланк).

Обратите внимание, универсального бланка заявления на получение налогового вычета за обучение законом не предусмотрено, поэтому при обращении в ИФНС, вас могут попросить заполнить бланк именно той формы, которая установлена у них.

Заполнить бланк можно как от руки, так и при помощи компьютера. Для заполнения на компьютере скачайте один из ниже приведенных образцов и замените данные написанные курсивом на свои.

В шапке заявления указывается начальник и наименование ИФНС по вашему месту жительства, узнать их можно здесь.

Ниже приведены образцы заявлений на получение имущественного налогового вычета:

Заявление на предоставление имущественного вычета при покупке квартиры

Последнее обновление 2019-01-08 в 14:50

Образец заявления на имущественный вычет в налоговую за 2018 год такой же, как в предыдущих периодах. Этот документ является неотъемлемой частью пакета документации, который нужно подавать для получения возмещения. Отсутствие заявления служит основанием для отказа в предоставлении компенсации.

Как написать заявление на имущественный вычет в налоговую

Строгой формы, по которой нужно писать заявление о подтверждении права на имущественные налоговые вычеты 2019 года, нет, хотя ФНС разработала рекомендованный шаблон. На него и нужно ориентироваться при составлении ходатайства.

Заявление на вычет на недвижимость пишется для того, чтобы обозначить желание соискателя, который подает пакет документов. В нем можно отразить не только просьбу предоставить возмещение, но и определить детали его предоставления — в каких частях выплачивать, на какой счет или карту, вернуть ли сумму из бюджета либо получать компенсацию у работодателя.

Написать заявление в налоговую на возмещение имущественного вычета можно вручную — на белом листе размера А4 темной пастой, соблюдая основные принципы делового стиля и документоведения — составить шапку в правом верхнем углу, а далее написать сам текст, после чего поставить подпись с расшифровкой и дату.

Можно также взять шаблон — распечатать или получить в окошке в ИФНС — и заполнить пустые строки. Если недвижимость оформлена на ребенка, то родители сохраняют право получить компенсацию по этому объекту, потому что расходы на покупку несли они и налоги платили тоже они. При этом заявление к 3-НДФЛ на возврат налога при покупке квартиры пишут тоже родители, и им не нужно согласие ребенка или органов опеки. Когда ребенок достигнет совершеннолетия, он сможет воспользоваться своим правом по ст.220 Налогового кодекса России, но уже по другому объекту недвижимости.

Если после компесации расходов на приобретение жилплощади максимальная сумма вычета не исчерпалась, то заявитель вправе получить остаток в будущем в любое время при возникновении расходов на покупку или строительство другой квартиры, подав заявление и другие документы.

Пример 1

Срок подачи заявления на налоговый вычет при покупке жилья

Если по итогам года у соискателя нет дополнительных доходов, за которые нужно отчитаться, то срока для подачи документов на возмещение нет. Соискатель вправе подать заявление на имущественный вычет в любое время года. Если же по итогам года у соискателя были дополнительные доходы, за которые он должен отчитаться, то декларацию и, соответственно, заявление он подает до конца апреля нового года.

Пример 2

Если бы у Игоря Грудинина не было доходов от аренды, подать документы на вычет он мог бы в течение 2019 года в любое время.

Заявление прикладывается сразу к общему пакету документации либо сдается после камеральной проверки и вынесения положительного решения.

Образец заполнения заявления на налоговый вычет при покупке жилья

Образец заявления в ИФНС на имущественный вычет в 2019 году утвержден приказом ФНС России № ММВ-7-8/182@, изданном в 2017 году 14 февраля.

Скачать образец заявления на имущественный вычет в налоговую можно здесь.

Этот образец является новой рекомендованной формой заявления на возврат налогового вычета при покупке квартиры, бланки которой выдают инспекторы при обращении за ними в операционном зале инспекции.

Бланк заявления на возврат подоходного налога при покупке квартиры состоит из 3 листов:

- титульный;

- лист о платежных реквизитах;

- информация о заявителе — паспортные данные.

На третьем листе нужно заполнить информацию в точности по паспорту. В блоке адреса не требуется заполнять все графы. В случае регистрации в городе нужно заполнять только выделенные строки. Если прописка — в ином населенном пункте, то, напротив, заполнению подлежат графы района, и населенного пункта.

Однако придерживаться этого бланка необязательно. Допускается написание заявления в произвольной форме.

Пример заявления на вычет за квартиру в произвольном виде:

Начальнику Межрайонной инспекции ФНС России № 23

Первомайского р-на г.Ростова-на-Дону

проживающей по адресу:

Прошу предоставить имущественный налоговый вычет в размере 31 200 (тридцати одной тысячи двухсот) рублей на основании поданной декларации 3-НДФЛ. Указанную сумму прошу перечислить на счет:

Если это не первый год получения возмещения, то нужно писать: «… предоставить остаток имущественного налогового вычета…». В тексте рекомендуется указать поименный перечень приложений — всех прикладываемых документов, и общее число листов всех документов.

Реквизиты карты легко узнать, воспользовавшись терминал или банкоматом — в разделе личного кабинета есть функция запроса платежных реквизитов.

Если заявитель купил жилье с участием ипотечных средств, то ему компенсируются и расходы по уплате процентов в размере 3 000 000 рублей. Согласно ст.220 Налогового кодекса России, получить возврат по процентам можно после исчерпания компенсации по основной сумме — за покупку жилья.

Когда основная сумма будет полностью выплачена, заявитель каждый новый год подает справку 2-НДФЛ, справку из банка об уплаченных процентах и заявление. Оно такое же, как и по обычным расходам, — т. е. может быть в произвольной форме либо по рекомендованному образцу ФНС России. Компенсация по процентам — 390 000 рублей. Она будет выплачиваться по мере уплаты процентов — в течение 10, 20 и более лет, это зависит от условий ипотечного договора.

Каждый год нужно будет подавать новую декларацию о доходах, чтобы отмечать в ней остаток вычета, переходящий из года в год. Также каждый год подается заявление, ведь сумма уплаченных налогов, а соответственно, и сумма возмещения, ежегодно может различаться, поэтому нужно писать новое заявление и подкреплять его декларацией и справками.

Образец доступен для скачивания здесь.

Заявление о разделении долей имущественного вычета

Если квартира приобретена после заключения брака, то она является общей. Даже если в праве собственности не определены доли и по документам жилье целиком принадлежит одному из супругов, второй имеет на него равноценное право. Это право проецируется и на возможность получения имущественного вычета.

Супруги составляют заявление о распределении долей при возвращении уплаченных налогов. Доли разделяются по усмотрению сторон — соразмерно зарплатам и уплаченным суммам НДФЛ либо пополам либо в пользу кого-то из четы.

Этот образец можно скачать по ссылке.

Также вычет может получить полностью один из супругов, но от него требуется письменное и заверенное согласие второго на предоставление ему возмещения.

Заявление на уведомление на имущественный вычет в 2019 году

В ИФНС подаются 2 вида заявления. Соискатель сами выбирает, какое приложить к документам. Можно как написать заявление о предоставлении вычета в виде прекращения удержаний с зарплаты, так и сформировать заявление на возврат имущественного вычета.

Пример 3

Учитывая, что возврат составляет 260 000 рублей, то в ближайшие 100 месяцев, или 8 лет и несколько месяцев, Екатерина Красюкова будет получать полный оклад. Но в любой момент она может остановить этот процесс и подать в налоговую заявление на возмещение 13 процентов имущественного вычета в виде возврата — тогда ей будет возвращена сумма за год, а не по месяцам.

Образец можно скачать здесь.

Пример 4

Через год она снова сможет подать заявление для продолжения выплат.

- Заявление на вычет можно подать сразу с документами, а можно — после проверки декларации, т.е. через 3 месяца.

- Получатель вычета может получить в налоговой уведомление для работодателя и подать заявление ему, чтобы с зарплаты получателя не удерживали НДФЛ.

- Заявление можно написать по шаблону ФНС, а также в произвольном виде.

Я очень старался при написании этой статьи, пожалуйста, оцените мои старания, мне это очень важно, спасибо!

(27 оценок, средняя: 4,48)

Добрый день! Меня зовут Егор. Я уже более 5 лет работаю в крупной юридической фирме. Считая себя профессионалом, хочу научить всех посетителей сайта решать сложные вопросы. Все материалы для сайта собраны и тщательно переработаны с целью донести в доступном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.